「まだ住宅ローンが残ってるけど不動産売却って可能なの?」

「住宅ローンが残っている状態で売却するための条件はあるの?」

「住宅ローンが残っている状態で不動産を売却する手順や方法は?」

など、あなたは今、住宅ローンが残っている不動産を売却したいと考えていませんか?

結論から言うと、住宅ローンが残っていても不動産の売却をすることは可能です。ただ、原則として、残りの住宅ローンを一括返済して抵当権を外さなければ、金融機関は住宅の売却を認めてくれません。

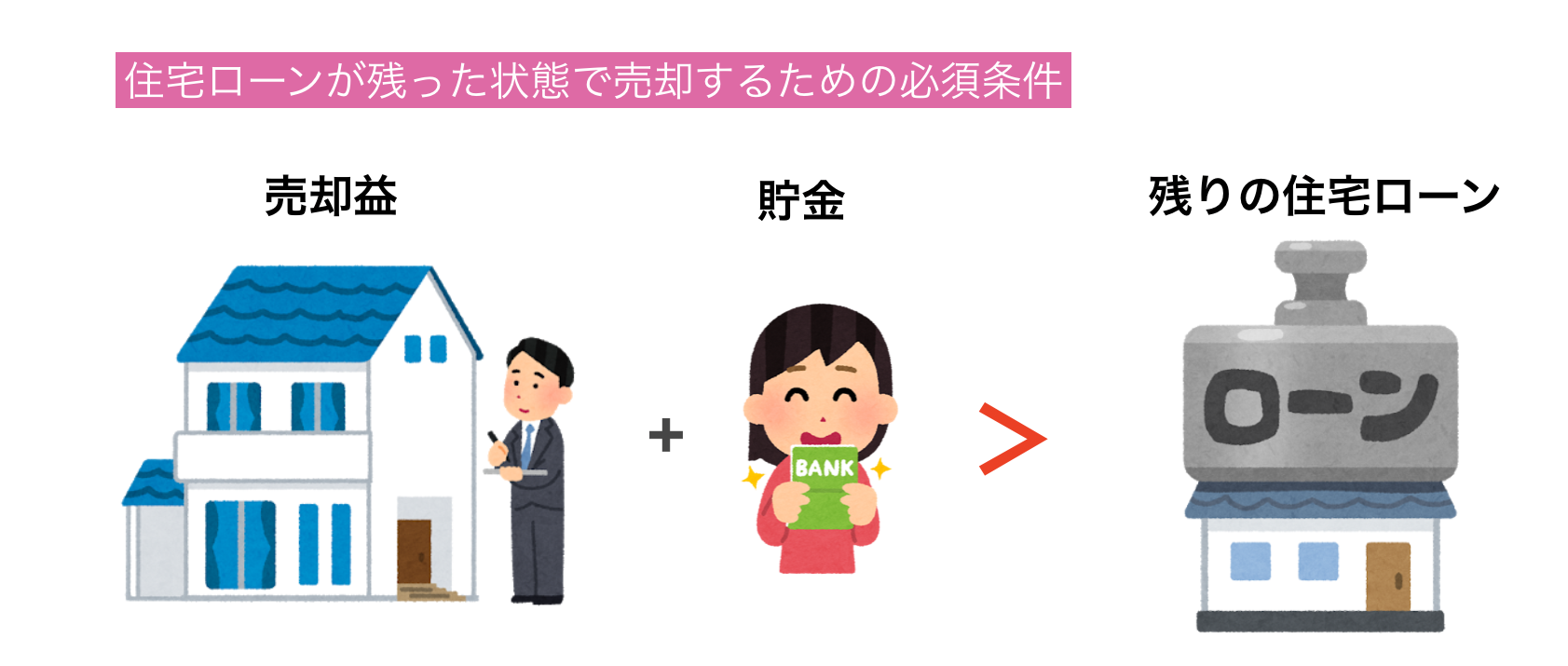

つまり、売却益と貯金などで残りの住宅ローンを一括で返済することが、住宅ローンが残っている状態で不動産の売却をするための必須条件になります。

住宅ローンを一括返済できる予測がつけば、あとは不動産会社に売却を依頼し、売却手続きをすすめていくだけです。

ただ、中には「残りの住宅ローンを一括返済しないといけないのはなぜ?」「どのように不動産売却をすすめていけばいいの?」「残りの住宅ローンを返済できないと絶対に売却できないの?」といった疑問を抱える人もいるかもしれません。

そこで、本記事では、

・住宅ローンが残っている状態で不動産を売却するための条件

・住宅ローンが残っている状態で不動産を売却するための手続きの流れ

・売却益と貯金などで残りの住宅ローン返済ができない場合の対処法

・住宅ローンが残っている状態で不動産を売却する際の注意点

について詳しく解説していき、住宅ローンが残った状態で不動産を売却する際の全ての疑問を解消していきます。

本記事を読むことで、住宅ローンが残っている状態で不動産を売却する条件や方法について理解し、不動産を売却するかどうかの判断ができるようになるでしょう。

目次

1.住宅ローンが残っていても不動産は売却できる!その条件とは

住宅ローンが残っていても不動産の売却は可能ですが、原則として、

・不動産を売却したお金で、住宅ローンの残りを一括返済する

・抵当権を外す

ことが必須になります。

それぞれ詳しく解説していきます。

1-1.不動産を売却したお金で住宅ローンの残りを一括返済する

長く住むために住居を購入したとしても、ライフスタイルの変化や予想していなかった引越しなどにより、住宅ローンを完済する前に不動産を手放さなければならないことがあります。

その場合には、不動産を売却した利益で残りのローンを一括返済することを条件とし、住宅ローンが残っていても不動産売却を行うことができます。

ただ、一般的に中古物件は新築物件と比べて価格がグッと下がることも多く、実際には売却益のみではなく貯金などをプラスして住宅ローンの一括返済を行なっている人が多いようです。

そのため、住宅ローン完済前に不動産売却を行うならば、まずは、残りの住宅ローン額を正確に把握しなければなりません。

そして、不動産の価格査定を行ったり、貯金からいくら出せるかを計算したりして、一括返済が可能かどうかを確認してみることが大切です。

売却益と貯金などを併せても残りのローンを一括返済できない場合の対策は、3章で紹介しています。

当社では、中古住宅の高値売却を実現する「あんしん価値アップ」という無料サービスがあります。不動産の価格査定を行いたい方はお得な当該サービスをぜひ利用してみてくださいね。

1-2.不動産を売却するためには「抵当権を外す」のが前提

住宅ローンが残っている状態で不動産を売却するためには、残りのローンを売却益と貯金などによって一括返済する必要があると解説しました。

中には、「一括返済しないで、残りのローンを売却後に払うことはできないの?」と考える人もいるかもしれませんが、住み替えローンの利用や任意売却など一部のパターンを除き、不可能です。

なぜなら、一括返済によって抵当権を外さなければ不動産の売却ができないことが一般的だからです。

抵当権とは、住宅ローンが返済されなかった場合に、金融機関が不動産を売却して住宅ローンを回収する権利のことです。住宅ローンを組んで不動産を購入している人は、もれなく抵当権が設定されているはずです。

金融機関によって抵当権が行使されると、強制的に競売にかけられて不動産の所有権は第三者の手に渡ってしまい、居住者は不動産から出ていかなくてはなりません。

抵当権を外していない不動産を購入すると、購入者は、以前の所有者が住宅ローンを滞納した場合、立ち退きを迫られる状況に陥ってしまうのです。

「不動産を購入しても、以前の居住者が住宅ローン返済を滞ったら追い出される可能性がある」という条件のもとで不動産を購入する人はまずいません。

また、同じ不動産に二重の抵当権を設定することは不可能であるため、購入者が住宅ローンを組めなくなってしまうというデメリットもあります。

これらのことから、住宅ローンが残った状態で不動産を売却する場合、原則として住宅ローンの一括返済を行って抵当権を外さなければならないのです。

2.住宅ローンが残った不動産の売却手順

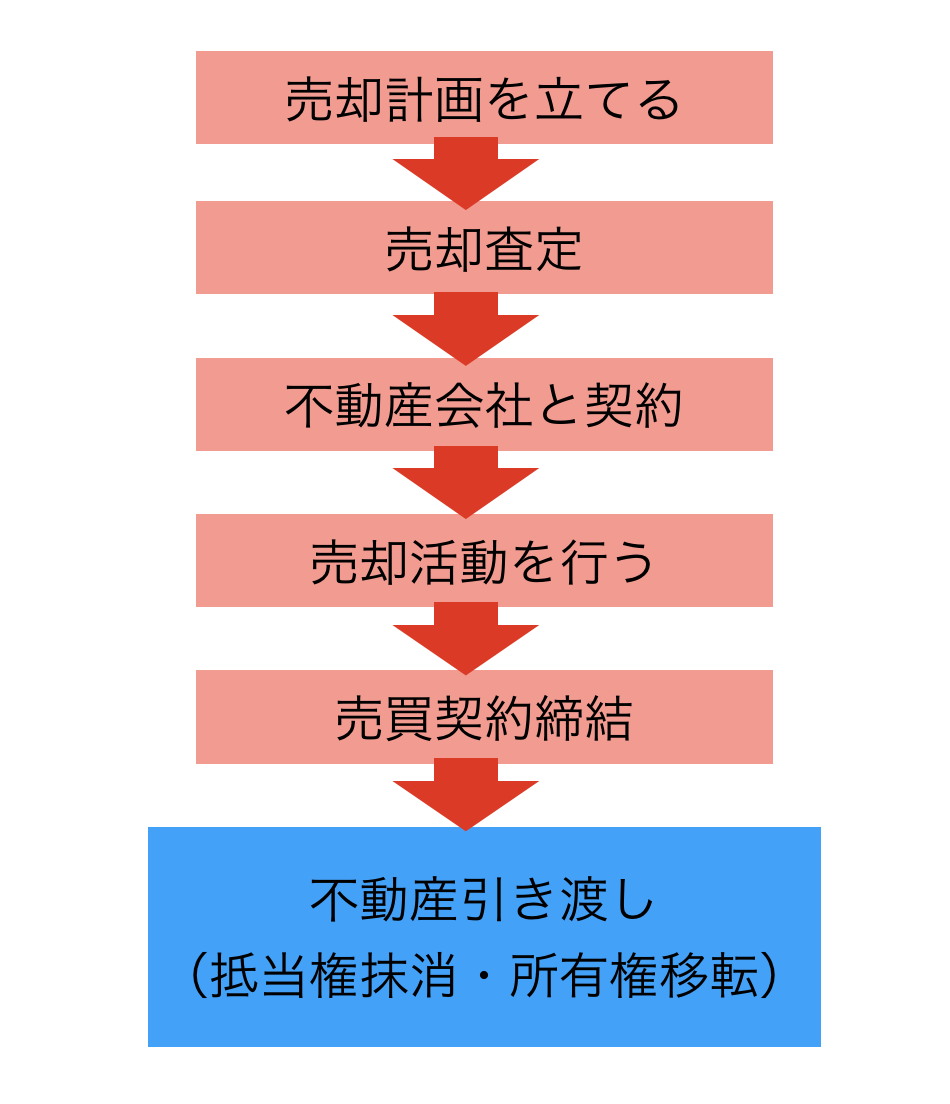

住宅ローンが残っている状態で不動産を売却する一般的な流れは、下記のようになります。

①売却計画を立てる

まず最初に、売却する理由や希望の売却額、いつまでに売却したいのかを決めます。

「新しい不動産を購入したいから」「まとまった資金が必要だから」「離婚のために早く不動産を処分したいから」など人によって売却理由は様々です。

売却理由によって希望の売却額やいつまでに売却したいのかも変わってくるので、自分の意思をしっかりとまとめておきましょう。

②売却査定

複数の不動産会社に査定してもらい、売却予想額を確認しましょう。

信頼している不動産会社があれば問題ないですが、1社のみへの依頼だと足元を見られて査定額を低く見積もられる可能性があるので、なるべく複数の不動産会社に査定を依頼することをおすすめします。

残りの住宅ローンが一括返済できるかの予測がここで立てられます。

③不動産会社と契約を結ぶ

不動産会社と契約を結びます。なるべく高く売却してくれる信頼できる不動産会社を選びましょう。

また、不動産会社との契約方法は大きく分けて3種類あります。

それぞれの契約には下記のようなメリットとデメリットがあるため、不動産会社に相談しながら自分にとって最適な契約方法を選ぶようにしましょう。

<不動産会社との契約の種類>

|

契約方法 |

特徴 |

|

一般媒介契約 |

複数の不動産会社と売却契約ができる 多くの人に不動産情報を届けられ、成約を素早く行える可能性が高まる。自分で買い手を見つけることも可能。 ただ、不動産会社が積極的な販売活動を行わないことも。 |

|

専任媒介契約 |

1社のみに不動産売却を依頼する契約のこと 依頼された不動産会社の利益になることが確定しているので、売却活動に力を入れてくれる可能性が高い。自分で買い手を見つけることも可。 ただ、他者との競争がないことがデメリット。 |

|

専属専任媒介契約 |

専任媒介契約をさらに厳しくした契約のこと |

④売却活動を行う

不動産会社を通して、不動産の宣伝活動を行います。

ポスティングチラシやポータルサイトへの掲載などです。この段階で、内覧対応を行う可能性もあることを覚えておきましょう。

⑤売買契約締結

買主と売買契約を締結します。契約を結んだあとは、手付金を受領するのが一般的です。

⑥不動産引き渡し(抵当権抹消・所有権移転の手続き)

買主が残金を支払い、売主が不動産の鍵を渡して、引き渡し終了です。この時に司法書士が立会い、抵当権の抹消と所有権移転の手続きを行います。

目安としては、不動産会社との契約までに3ヶ月、売却完了までに3ヶ月程度かかるために、売却計画から引き渡しまで半年程度はかかることを想定しておきましょう。

ただ、人気の物件であれば2ヶ月程度で全てが終わる場合もあり、そうでない場合にはもっと期間がかかる場合もあるなど、物件や不動産会社の力量によってかかる期間は変わってきます。

不動産会社を経由せずに自分で売却活動を行うことも可能ですが、時間や手間がかかるため、プロにお願いして効率よく進めることをおすすめします。

住宅ローンが残った状態で不動産を売却する一般的な流れについて紹介しましたが、現在の不動産を売却し新しい不動産を購入する「買い替え」を行う人も中にはいるかもしれません。

「買い替え」を行う場合には、2つの方法があってそれぞれ流れが変わってきます。適切な方法を選ばないと金銭的に苦しくなる可能性もあるため、必ず確認しておきましょう。

「買い替え」における2つの方法について、第3章で紹介していきます。

3.現在の不動産を売却して新しい不動産を購入する「買い替え」の流れ

実家や賃貸住宅に移り住むのであれば、引越しが終わってから、2章で紹介した流れのように、余裕を持って以前住んでいた不動産の売却を行うことができます。

しかし、新たに不動産を購入して移り住む「買い替え」を行う場合には、下記2つの方法が考えられます。

・売却先行

・購入先行

それぞれの特徴や、メリット、デメリットについて詳しく解説していきます。

3-1.売却先行

現在住んでいる不動産を売却した後に、新たに不動産を購入して移り住む買い替え方法を「売却先行」と呼びます。

買い替えの場合に一般的なのは「売却先行」になり、現在の住居に住みながら不動産売却の手続きを進めていくことになります。

売却先行のメリットとしては、現在住んでいる不動産の売却金額が決定してから、新たな不動産を購入するために、資金計画が立てやすいということがあげられます。

一方で、現在の住居にいながら売却を進めていく必要があるために、購入希望者への内覧対応の手間があることや、場合によっては仮住まいを検討する必要があるという点がデメリットです。

<売却先行の特徴・メリット・デメリット>

|

特徴 |

1.現在住んでいる不動産の売却 2.新たな不動産の購入 という順番で買い替えを行う |

|

メリット |

・売却金額が先に決定するため、新たに購入する不動産の資金計画が立てやすい ・売却を焦らず、高値で売れるまで待つことができる |

|

デメリット |

・住みながら内覧対応をする必要がある(片付けが必須) ・不動産の引き渡しまでに新しい住居を探す必要がある ・購入不動産が見つからなければ仮住まいを検討する必要がある |

3-2.購入先行

購入先行とは、新たな不動産を購入してから、以前住んでいた不動産を売却するという方法です。

新たな不動産への引越しを済ませてから以前の不動産売却を行えるので、住みながら購入希望者へ向けての内覧対応などをしなくて済みます。

また、先に新たな不動産を購入するために焦らずゆっくりと購入物件を選ぶことができる、といったメリットもあります。

デメリットとしては、新たな不動産における住宅ローンと現在の不動産における住宅ローンを二重に払わなければならない可能性があるといった点が挙げられます。

これらのことから、「購入先行」は、二重ローンにも耐えられるような、資金的に余裕のある人におすすめの買い替え方法です。

<購入先行の特徴・メリット・デメリット>

|

特徴 |

1.新たな不動産の購入 2.これまで住んでいた住居の売却 という順番で買い替えを行う |

|

メリット |

・ゆっくりと購入物件を選ぶことができる ・仮住まいが必要なく引越しが1回で済む |

|

デメリット |

・二重ローンを抱える可能性がある ・売却金額が先に決定しないので、新たな不動産購入の資金計画が立てづらい |

3-2-1.購入先行を選ばざるを得ない場合は「つなぎ融資」が利用できる

「購入先行」は資金的な余裕がある人向けであり、一般的には現在住んでいる不動産の売却を先に行って、売却代金を新たな不動産の購入費用に充てる「売却先行」によって「買い替え」が行われます。

ただ、資金に余裕がなかったとしても「転勤のために購入をどうしても先にしなければならない」「気に入った購入物件を見つけてしまったのですぐに手続きしたい」のように、購入先行の方法を選ばざるを得ない場合もあるでしょう。

その場合には、「つなぎ融資」を利用することをおすすめします。

「つなぎ融資」とは、住居購入のために必要な資金を一時的に立て替えてくれるサービスです。

「購入先行」を選択する場合には、現在の不動産の売却代金を新たな不動産の購入費用に充てられないので、「つなぎ融資」で一時的に購入費用を立て替えてもらうことができるということです。

「つなぎ融資」は、1ヶ月から1年程度で返済しなければならず、現在の不動産の売却代金が入金されたら一括で返済する形になることがほとんどです。

資金的な余裕がないけれど、やむを得ず「購入先行」を選択しなければならない場合には、ぜひ「つなぎ融資」の利用を検討してみてください。

買い替えにおける「売却先行」と「購入先行」の2つのパターンを紹介しました。実際には、同時に進めつつ、売却と購入の決済のタイミングを合わせることも多いようです。

上記のメリット、デメリットを加味しつつ、不動産会社に相談しながら、自分に合った方法を選ぶようにしてくださいね。

4.売却益と貯金などで残りのローンを一括返済できない場合の対処法

売却益と貯金などで一括返済するという条件が満たせれば、住宅ローンが残っていても不動産の売却は可能です。

しかし、「売却予想額と貯金を足してもどうしてもローンを一括返済できない!」という人もいるかもしれません。

そのような場合には、基本的に売却はやめて、コツコツとローン返済を続ける方が金銭的に苦しくなることを避けられます。

ただ、条件は厳しいですが、住居の買い替えであれば「住み替えローン」を利用して、残りのローンと新しいローンを合わせることができます。

また、最終手段として「任意売却」を選択するという手段もあります。

・住み替えローン

・任意売却

について詳しく解説していきます。

4-1.住み替えローン

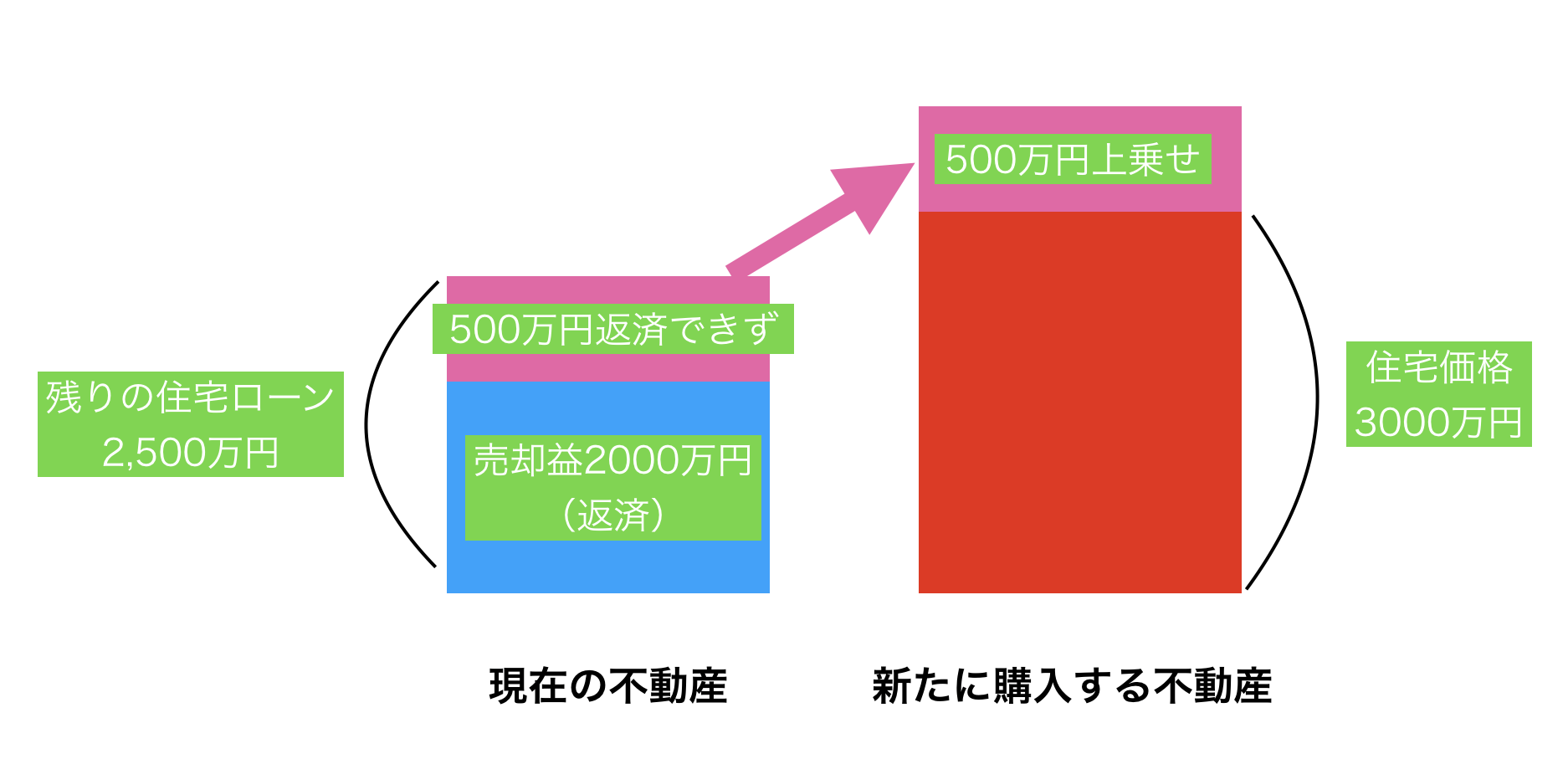

「住み替えローン」とは、新しく購入する不動産の住宅ローンに、現在の不動産の残りのローンを上乗せして借りることができるサービスのことです。「買い替えローン」と呼ぶこともあります。

住み替えローンを利用することで、以前住んでいた不動産から抵当権が外れ、新しい不動産に抵当権が設定されることになります。

例えば、現在の不動産の住宅ローン残高2,500万円に対して売却益が2,000万円の場合、500万円のローンが残ることになります。

「住み替えローン」では、残りの住宅ローン500万円と新たに購入する不動産3,000万円分の資金をまとめて、あわせて3,500万円を借り入れることができます。

ただ、住み替えローンは、2つのローンが合わさって返済額も多くなるため、金融機関の審査も当然ながら厳しくなります。大企業勤務や公務員といった、収入条件の良い人でないとなかなか通らないようです。

また、返済額が高くなるほど金融機関がローンを回収するのが難しくなって不利になることもあり、そもそも取り扱いがないということもあります。

さらに、住み替えローンを利用する場合には、売却の清算と購入を同日に行わなくてはならないため、スケジュールがタイトになるといったデメリットもあります。

住み替えローンは、上乗せされたローンを今後数十年支払い続けられることを前提に、買い替えの際に自己資金を多く出せないという人に向いていると言えるでしょう。

<住み替えローンのメリット・デメリット>

|

メリット |

・残りの住宅ローンの一括返済ができなくても売却可能 ・自己資金が足りなくても新たな不動産を購入できる |

|

デメリット |

・売買スケジュールがタイトになる ・毎月の返済額が増える ・金融機関の審査が厳しい |

4-2.任意売却

住宅ローン残高をどうしても一括返済できない場合に、債権者の同意を得た上で、不動産会社に現在の住居を売却してもらうことを「任意売却」と言います。

基本的な考え方としては、一括返済ができないのであれば、住み替えローンを検討するか、売却せずにローン額をコツコツ減らすべきで、「任意売却」は最終手段くらいに捉えておいたほうが良いでしょう。

なぜなら、任意売却は通常売却と比べて下記のようなデメリットがあるからです。

・任意売却の場合、通常の売却と比べると売却価格は安くなる可能性が高い

・任意売却をしても住宅ローンがなくなる訳ではない

・債権者の合意が必要なので必ず任意売却できる訳ではない

「住宅ローン残高を一括返済できないけど、どうしても不動産を売却しなければならない」という場合にのみ、任意売却を検討するようにしてください。

任意売却について、手続きの流れや注意点についてより詳しく知りたいという人は下記の記事も参考にしてみてください。

5.住宅ローンが残ったまま不動産を売却する際の注意点

住宅ローンが残ったまま不動産を売却する際の下記、注意点を解説します。

・なるべく高く売却するために複数の不動産会社に見積もりを出す

・不動産売却には各種手数料がかかる

・売却益と貯金で残りの住宅ローンが返済できない場合にはよく考える

「知らなかったために損してしまった」ということにならないよう、しっかりと確認しておいてくださいね。

5-1.なるべく高く売却するために複数の不動産会社に見積もりを出す

住宅ローンが残った状態で不動産を売却するには、基本的には残りの住宅ローンの一括返済が必須であるために、「なるべく高く不動産を売却する」ことが大切です。

特定の不動産会社のみに依頼すると、足元を見られて安く売却されてしまうこともあるため、必ず複数の不動産会社に見積もりを出すようにしましょう。

また、不動産会社は他にも、売却の進行管理や購入者との価格交渉、契約書の準備といった重要な役割を果たします。

そのため、不動産会社の力量によって売却金額や手続きのスピードなどが変わってくるので、不動産会社の選択は慎重に行わなければなりません。

信頼できる不動産会社を選択するポイントとしては、下記のようなものが挙げられます。

・売却実績があるか

・売却に伴うサービスが充実しているか(買取保証など)

・信頼できる営業マンがいるかどうか

複数の不動産会社に見積もりを出した上で、実績やサービス、対応を比較して、自分にとって最適な不動産会社を選択しましょう。

当社でも、「複数いっかつ査定」という、サービスを展開しています。

一般の方に売却する査定価格と、良い条件を提示する可能性が高い複数の不動産会社への査定依頼を一括で行わせていただきます。

「複数いっかつ査定」によって、お客様は1番いい売却先や希望条件を選択することが可能です。売却したい方の条件や希望を軸にしたサービスなので、よろしければご活用ください。

5-2.不動産売却には各種手数料がかかる

不動産の売却には各種手数料がかかることを忘れずに、資産計画を立てるようにしましょう。

売却益でギリギリ住宅ローンを一括返済できると安心していたら、各種手数料がかかることを後から知って一括返済できなくなってしまった、ということにならないよう注意してくださいね。

基本的に、不動産売却の各種手数料は、不動産会社へ支払う仲介手数料が大部分で、その他は売買契約書に貼りつける印紙税、抵当権抹消の登録免許税、司法書士手数料などがあります。

一般的には、売却価格の3%から5%の金額になります。

<不動産売却に伴う各種手数料>

|

仲介手数料 |

売却活動や各種手続きの実行に対して不動産会社に成功報酬として支払う手数料。 売却価格400万円以上の場合「、売却価格×3%+6万円」で計算できる。 |

|

売買契約書の印紙税 |

売買契約書に貼付する印紙代金。 1000万円から5000万円なら1万円など、売却価格によって決まっている。 |

|

抵当権抹消の登録免許税 司法書士への報酬 |

抵当権抹消の手続きを司法書士に依頼する手数料。登録免許税も含めて、2~3万円になることが多い。 |

|

その他 ・ハウスクリーニング費 ・譲渡所得税など |

その他、状況に応じてかかる費用のこと。 譲渡所得税は、不動産を売却して大きな利益が出た時にかかる税金。 |

上記、各種手数料のことも考えて、資産計画を立てるようにしましょう。

5-3.売却益と貯金で残りのローンを返済できない場合にはよく考える

住宅ローンが残っている状態で不動産を売却するためには、基本的に残りのローンを一括返済し抵当権を外すことが必須になります。

確かに、住み替えローンや任意売却によって、一括返済できない場合にも売却することは可能ですが、どちらも後々金銭的に苦しくなることが多いのでおすすめしません。

どうしても今後資金が用意できない見通しで滞納が続いてしまうようであれば、競売になる前に売却を急いだ方がいいですが、そうでなければよく考えましょう。

例えば、定年退職が迫っていて退職金がもらえる、子供の教育費がかからなくなるといった予定があるのであれば、金融機関に相談してしばらく返済金額を減らしてもらうことも可能です。

売却益と貯金で残りの住宅ローンを返済できない場合には、売却を焦る前に、支払いを続ける方法がないかを落ち着いて考えた方が賢明と言えます。

住宅ローンを払えずに不動産を売却せざるを得ない場合には、下記の記事も参考にしてみてください。

|

参考記事 |

| 住宅ローンを払えず売却は可能?2つの売却方法と滞納で起こること |

6.まとめ

本記事では、

・住宅ローンが残ったまま不動産を売却する条件

・住宅ローンが残ったまま不動産を売却する流れ

・売却益と貯金などで残りの住宅ローンが返済できない場合の対策法

・住宅ローンが残ったまま不動産を売却する注意点

について詳しく解説しました。

結論から言うと、住宅ローンが残ったまま不動産を売却することは可能ですが、残りの住宅ローンを一括返済し、抵当権を抹消することが必須となります。

一括返済できない場合には、住み替えローンや任意売却を利用することが可能ですが、デメリットもあるため、一括返済できなければ売却しないでローンを返し続ける方が無難と言えます。

また、住宅ローンが残ったまま不動産を売却する流れや売却時の注意点についてもお伝えしました。

本記事を読んで、住宅ローンが残ったまま不動産を売却するかどうかの判断をしてもらえたら幸いです。

閉じる

閉じる