土地を売却した後に重くのしかかってくる税金。しかし、その税金を控除できる特例がいくつも用意されています。

土地売却にかかわる税金控除や特例には、「居住用財産の3000万円特別控除」や「相続空き家の3000万円特別控除」、「10年超の居住用財産を譲渡した場合の軽減税率の特例」などがあり、上手く活用すれば譲渡所得をかなり抑えられます。税金がゼロになるケースも珍しくないため、使える税金控除がないか必ず事前に確認しましょう。

この記事では、土地売却にかかわる11種類の税金控除や特例を詳しく解説します。

当てはまりそうな税金控除の特例があれば、ぜひ詳しい要件を確認してみてください。

目次

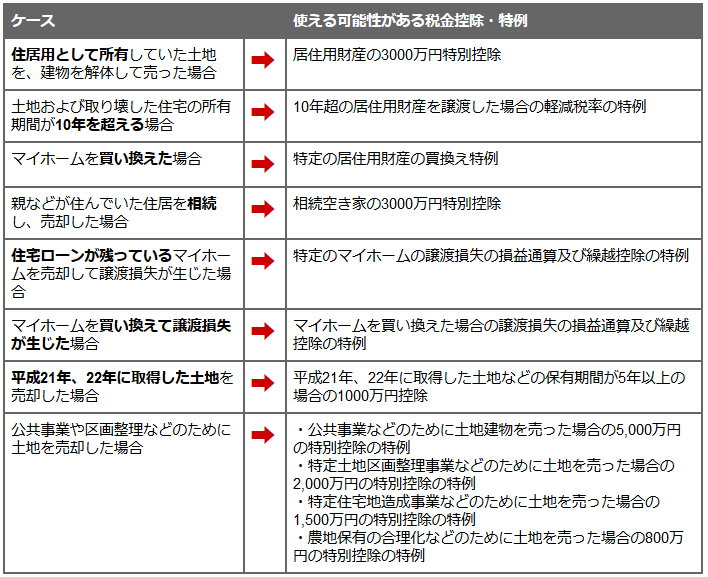

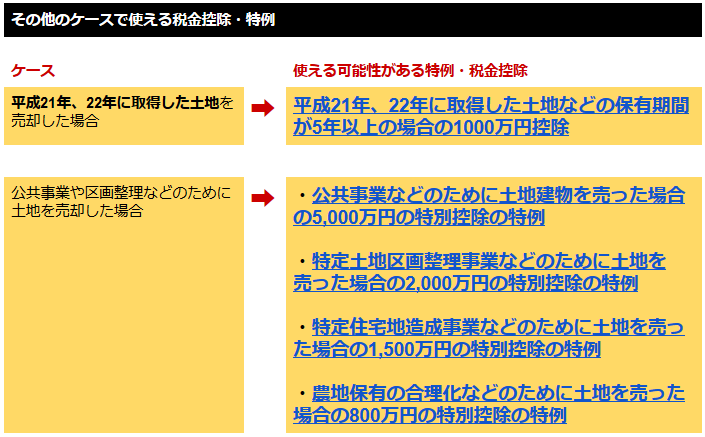

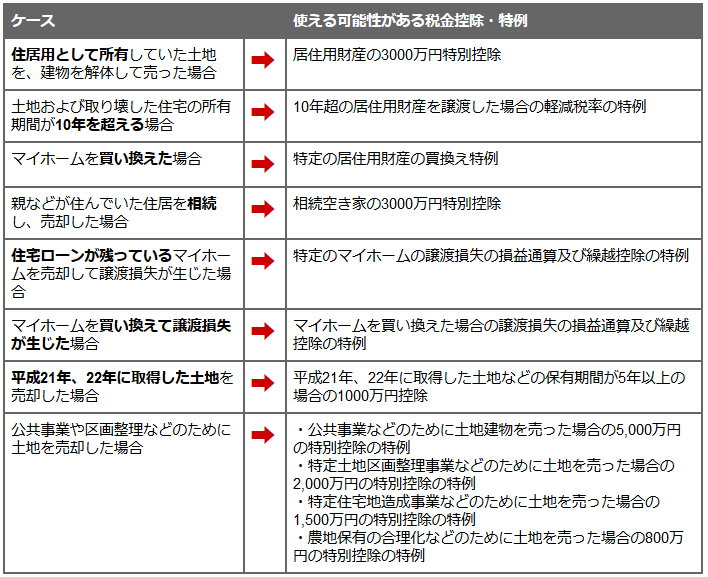

1. 土地売却時に受けられる税金控除・特例一覧

土地を売却した場合に受けられる税金控除や特例にはさまざまなものがありますが、ケース別に簡単な要件をまとめてみました。まずはここから、自分が適用要件になりそうな税金控除・特例を探してみてください。

2章からはそれぞれの税金控除や特例について、より詳しく解説していきます。

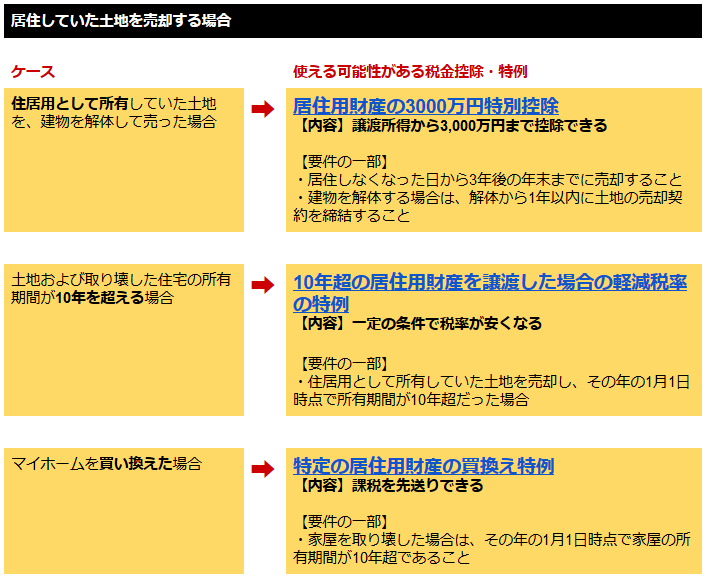

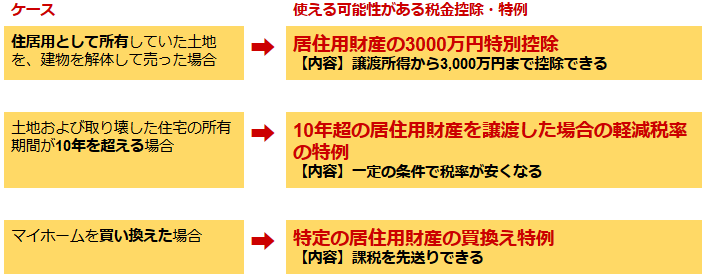

2. 住んでいた土地を売却する場合に使える税金控除・特例

住居の建物を取り壊して土地を売却する場合、以下の3つの特別控除や特例が適用できるかどうか、要件を確認してみましょう。

2-1. 居住用財産の3000万円特別控除

居住用財産(マイホーム)を売った場合には、所有期間の長短にかかわらず譲渡所得から3,000万円控除できます。これを、居住用財産を譲渡した場合の3,000万円の特別控除の特例といいます。

これを使えば、例えば5,000万円で購入したマイホームを8,000万円で売却し(譲渡費用含む)、利益が3,000万円あったとしても、課税譲渡所得をゼロにできるため税金を納める必要がなくなります。特例の適用があるかないかで納める税金額がかなり違ってくるため、住んでいた土地を売却した場合は、適用要件に合致するか必ず確認しましょう。

|

<特例を受けるための適用要件>

|

特別控除を使って税金額がゼロになった場合も含め、この特例を使う場合には確定申告が必須となります。土地を売却した翌年の2月16日~3月15日に、必要書類(譲渡所得の内訳書など)を添えて申告を行ってください。

2-2. 10年超の居住用財産を譲渡した場合の軽減税率の特例

家屋が取り壊された年の1月1日時点で所有期間が10年を超えている場合など、自分が住んでいたマイホームを売って一定の要件を満たすときは、長期譲渡所得(所有期間5年超)の税額よりもさらに低い税率で計算できます。

<所有期間ごとの譲渡所得の税率表>

|

所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下の場合 |

30% |

0.63% |

9% |

39.63% |

|

所有期間が5年を超える場合 |

15% |

0.315% |

5% |

20.315% |

![]()

|

10年超所有軽減税率の特例を適用できる場合 |

||||

|

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

所有期間は、売却した時点ではなく売却した年の1月1日時点であることに注意が必要です。例えば2010年8月1日から所有していた家屋と土地を、2020年8月2日に家屋を取り壊して9月1日に土地だけ売却したケースを考えてみましょう。単純計算では所有期間は10年超ですが、制度上、2020年1月1日時点で所有期間が10年を経過していないため、この特例は使えません。

その他、「10年超の居住用財産を譲渡した場合の軽減税率の特例」を適用するためには以下のような要件を満たしている必要があります。

|

<特例を受けるための適用要件>

|

この「10年超の居住用財産を譲渡した場合の軽減税率の特例」は、「居住用財産の3000万円特別控除」と併用可能です。10年を超える期間住んでいた土地を売る場合は、両方の特例が適用できる確認してみましょう。

2-3. 特定の居住用財産の買換え特例

住んでいたマイホームを令和3年12月31日までに売って、代わりのマイホームに買い換えた時に、その譲渡益(売却益)を将来に繰り延べることができる特例です。

例えば1,000万円で購入したマイホームを5,000万円で売却し、7,000万円のマイホームに買い換えた場合、通常ならば4,000万円の譲渡益が課税対象となります。しかしこの特例を使えば、7,000万円で購入したマイホームを売却する時までその譲渡益に対する課税を繰り延べられます。

譲渡益が控除されたり非課税になったりするわけではなく、単に先送りできるだけなので、それほどメリットがない方が多いかもしれません。ただし、「出費がかさんだから税金を先送りしたい」「今年は所得を減らしておきたい」という場合には使える特例です。

|

<特例を受けるための適用要件>

|

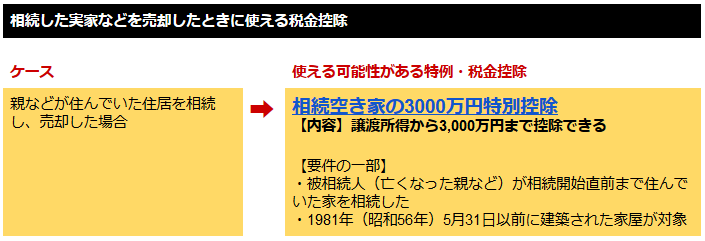

3. 相続した実家などを売却する場合に使える税金控除・特例

親などから相続した家付きの土地を売却する場合に使える税金控除の特例を紹介します。

3-1. 相続空き家の3000万円特別控除

相続または遺贈により、被相続人(親など)が住んでいた家を取得した場合、一定の要件を満たせば譲渡所得の金額から3,000万円控除できます。これを、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

これを使えば、例えば親が5,000万円で購入した家および土地を8,000万円で売却し、利益が3,000万円あったとしても、課税譲渡所得をゼロにできるため税金を納める必要がなくなります。特例の適用があるかないかで納める税金額がかなり違ってくるため、相続した実家を売却した場合は、適用要件に合致するか必ず確認しましょう。

|

<特例を受けるための適用要件> 【家屋の条件】 【家屋を取り壊して土地を売る場合の条件】 |

特別控除を使って税金額がゼロになった場合も含め、この特例を使う場合には確定申告が必須となります。土地を売却した翌年の2月16日~3月15日に、必要書類(譲渡所得の内訳書、登記事項証明書、被相続人居住用家屋等確認書など)を添えて申告してください。

確定申告については「土地売却時の確定申告は必要?必要性の判断方法と申告ステップを解説」の記事もぜひご覧ください。

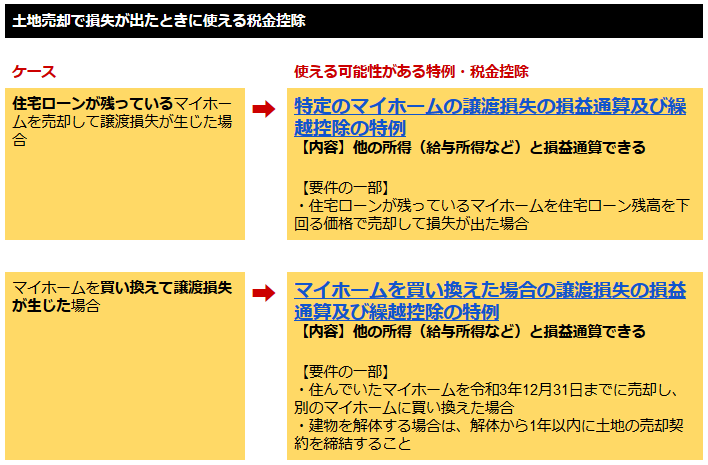

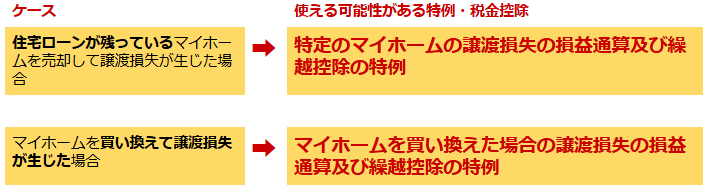

4. 土地売却で損失が出たときに使える税金控除・特例

土地売却で損失が出たときに使える税金控除・特例を2つ解説します。

4-1. 特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

令和3年12月31日までに、住宅ローンが残っているマイホームを住宅ローンの残高を下回る価格で売却して損失が出た場合は、その譲渡損失をその年の別の所得(給与所得や事業所得など)と損益通算できます。

例えば、5,200万円で購入したマイホームを2,000万円で売却し、ローン残高が3,000万円残っている場合などに適用できます。この場合、3,200万円の譲渡損失を、譲渡した年と翌年以降3年まで繰り越せます。給与所得が800万円なら、この特例を使うことで譲渡した年から4年間は所得税をゼロにでき、源泉徴収税額の還付を受けられます。

|

<特例を受けるための適用要件>

|

4-2. マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

今まで住んでいたマイホームを売却して新しいマイホームに買い換えた場合で、譲渡損失が生じた場合に使える特例です。譲渡損失をその年の別の所得(給与所得や事業所得など)と損益通算できます。

例えば、5,200万円で購入したマイホームを2,000万円で売却し、新しく別のマイホームを購入した場合に使えます。この場合、3,200万円の譲渡損失を、譲渡した年と翌年以降3年まで繰り越すことができます。給与所得が800万円なら、この特例を使うことで譲渡した年から4年間は所得税をゼロにでき、源泉徴収税額の還付を受けられます。

|

<特例を受けるための適用要件> 【新しく買い換えたマイホームについて】 |

5. その他のケースで使える税金控除・特例

その他、当てはまる方は少ないかもしれませんが、以下のような税金控除や特例があります。

5-1. 平成21年、22年に取得した土地などの保有期間が5年以上の場合の1000万円控除

平成21年に取得した土地を平成27年以降に譲渡した場合、または平成22年に取得した土地を平成28年以降に譲渡した場合、その土地の譲渡所得金額から最大1,000万円を控除できます。

|

<特例を受けるための適用要件>

|

5-2. 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

公共事業などのために土地や建物を売却した場合は、譲渡所得から5,000万円控除できます。ただし、その譲渡が2年以上にわたって行われた場合でも、最初の年にしか適用できません。

|

<特例を受けるための適用要件>

|

5-3. 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除の特例

個人が所有する土地を、国土交通省の市街地のまちづくり活性事業などのために売った場合、譲渡所得金額から2,000万円まで控除できます。

ただし、その譲渡が2年以上にわたって行われた場合でも、最初の年にしか適用できません。

5-4. 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除の特例

地方公共団体や航空会社、地方住宅供給公社、住宅地造成によって土地を買い取られた場合や、土地収用法などに基づいて土地が買収された場合、特定の民間宅地造成事業で土地を買い取られた場合などには、土地を売却した譲渡所得金額から1,500万円まで控除することができます。

5-5. 農地保有の合理化などのために土地を売った場合の800万円の特別控除の特例

個人が所有する土地を、農業委員会の斡旋によって売却した場合などには、一定の要件のもと、譲渡所得金額から800万円までを控除できます。

6. 土地売却の税金控除で注意する点

土地売却時の税金控除にはさまざまな特例があり、大幅に税金を抑えることができるため、要件を満たす場合には忘れずに制度を使うようにしましょう。

ただし、以下2点について注意しておくことが必要です。

6-1. 税金がゼロになった場合でも確定申告は必須

控除額が多い3,000万円特別控除を利用する場合など、控除した結果、譲渡所得金額がゼロになるケースも少なくありません。しかし、特別控除を使って課税額がゼロになったからといって確定申告も要らないわけではなく、利益が出ていれば確定申告は必須です。

3,000万円特別控除の特例などを使う場合、課税額に関わらず確定申告は必須です。

土地を売却した翌年の2月16日~3月15日に、必要書類(譲渡所得の内訳書など)を添えて申告してください。確定申告で「特例の適用条件を満たしているかどうか」を証明するための書類を集める必要があります。できれば時間に余裕を持って、早めに準備しておくと良いでしょう。

確定申告で提出する必要書類については「土地売却の確定申告で用意すべき必要書類一覧を分かりやすく解説【チェックリスト付】」でケースごとにまとめているので、ぜひ事前に目を通しておくことをおすすめします。

6-2. 特例の組み合わせによっては併用できないものもある

土地売却の税金を控除できる特例を紹介しましたが、特例ごとに併用できるもの、併用できないものがあります。

例えば「居住用財産の3000万円特別控除」と「10年超の居住用財産を譲渡した場合の軽減税率の特例」は併用できるため、10年を超える期間住んでいた住居を売却する方は忘れずに両方の特例を使うことをおすすめします。

ただし、「特定の居住用財産の買換え特例」「特定のマイホームの譲渡損失の損益通算及び繰越控除の特例」「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」などは他の特例と併用できません。

また、併用できる特例でも、前年や前々年に特例を受けている場合はその年には使えないなどの制約が設けられていることもあります。

特例の要件に合致しているかどうかはもちろん、併用できるかどうかにも注意をしながら、賢く税金控除しましょう。

まとめ

この記事では、土地を売却した後に重くのしかかってくる税金を控除する特例について詳しく解説しました。

自分に使えそうな税金控除の特例を見つけることができたでしょうか?

この他にも、当サイトでは土地売却後のお悩みを解消するための情報をたくさん紹介しています。ぜひ以下記事も合わせてご確認ください。

| 参考記事 |

| ➡ 土地売却の所得税はいくら?穴埋め式でどこよりも簡単な計算方法を解説 ➡ 土地売却の税金の計算方法をどこよりも分かりやすく解説!初めてでも簡単にできる ➡ 土地売却の税金のシュミレーション方法|事例6つとサイト2つを紹介 |

閉じる

閉じる