土地を売却したいと考えたとき、まず気になるのが「費用」の問題ではないでしょうか。

先に結論からお伝えすると、土地売却では以下の費用と税金が掛かります。

▼ 土地売却の5つの費用

|

費用の種類 |

金額 |

|

① 仲介手数料 |

売買代金200万円以下:代金の5% |

|

② ローンの抵当権抹消費用 |

抹消登記の登録免許税:土地1件につき1,000円 |

|

③ 土地境界確定測量の費用 |

土地家屋調査士への報酬:土地1件につき35万円〜45万円程度 |

|

④ 必要書類の作成・準備にかかる費用 |

1通数百円 |

|

⑤ その他の調査・工事などの費用 |

土地汚染調査の費用:数十万円 |

▼ 土地売却でかかる4つの税金

|

税金の種類 |

説明 |

|

① 印紙税 |

売買契約書に貼付する印紙代 |

|

② 譲渡所得税 |

相続不動産売却で出た利益に対してかかる税金 |

|

③ 住民税 |

相続不動産売却で出た利益に対してかかる税金 |

|

④ 復興特別所得税 |

令和19年まで所得税に上乗せされる税金 |

こういった「出ていくお金」のことをしっかり把握しておかないと、後々トラブルになり、大きな後悔をすることになりかねません。

この記事では、これから土地売却をしたいとお考えのすべての方にとって必須知識といえる、「土地売却の費用」について詳しく解説します。

最後までご覧いただくと、「どんな種類のお金が・いつの時期に・いくらかかるのか」が明確になります。さらに、節税するために押さえておくべきポイントもお伝えします。

知識不足で必要のないお金まで払いすぎないようにするために、さっそく知識を身に付けていきましょう。

目次

1. 土地売却にかかる5つの費用

まず、土地売却をするうえで発生する5つの費用について、解説します。

5つの費用とは、こちらです。

▼ 土地売却の5つの費用

|

費用の種類 |

金額 |

|

① 仲介手数料 |

売買代金200万円以下:代金の5% |

|

② ローンの抵当権抹消費用 |

抹消登記の登録免許税:土地1件につき1,000円 |

|

③ 土地境界確定測量の費用 |

土地家屋調査士への報酬:土地1件につき35万円〜45万円程度 |

|

④ 必要書類の作成・準備にかかる費用 |

1通数百円 |

|

⑤ その他の調査・工事などの費用 |

土地汚染調査の費用:数十万円 |

それぞれ詳しく見ていきましょう。

1-1. 不動産会社に支払う仲介手数料

1つめの費用は「不動産会社に支払う仲介手数料」です。

一般的に、土地売却では不動産会社と媒介契約を結び、売買の仲介を依頼します。仲介が成約した際の報酬として不動産会社に支払うのが「仲介手数料」です。

仲介手数料の額は、宅建業法の規定に基づいた国土交通省の告示により、上限額が定められています。上限額が定められているのは、依頼者を保護するためです。

具体的な上限額は、下の表をご覧ください。

▼ 仲介手数料の限度額

|

代金額 |

計算式(消費税は別) |

|

200万円以下 |

代金の5% |

|

200万円超400万円以下 |

代金の4%+2万円 |

|

400万円超 |

代金の3%+6万円 |

例えば、売買代金が1,000万円の物件であれば、上限額の計算式は以下のとおりとなります。

| 売買代金 1,000万円 × 3% + 6万円 = 36万円 |

なお、上限額は「これを超えてはならない」と定められているものですから、必ずしも上限額の満額を支払う必要はありません。

実際に支払う金額は、依頼主と不動産会社が話し合って、上限を超えない範囲で決めることになります。

仲介手数料についてさらに詳しく知りたい方は、「土地売却の仲介手数料はいくら?法的な相場から値引きの可否まで解説」もご覧ください。

1-2. ローンの抵当権抹消費用

2つめの費用は「ローンの抵当権抹消費用」です。

売却する土地に住宅ローンなどが残っていて、借入金融機関の抵当権が設定されている場合、抵当権を抹消するための費用がかかります(抵当権が設定されていない土地の場合は、ローンの抵当権抹消費用は不要です)。

ローンの抵当権の抹消は、司法書士へ依頼して抹消登記を行うやり方が一般的です。この場合、以下の費用がかかります。

▼ ローンの抵当権抹消費用

|

内容 |

費用 |

|

抹消登記の登録免許税 |

土地1件につき1,000円 |

|

司法書士への報酬 |

2〜3万円程度 |

1-3. 土地境界確定測量の費用

3つめの費用は「土地境界確定測量の費用」です。

「土地を売却するために改めて測量図を確認すると、境界と認識していた範囲が間違っていた」というケースは、少なくありません。

特に古い土地の場合、境界を示す指標である境界標がなく、境界があいまいになっているケースも多く見られます。

後でトラブルになるのを防ぐためには、土地売却の前に、隣接地との境界線を明確にする必要があります。境界線を明確にするためには、土地家屋調査士へ土地の測量を依頼することになります。

土地家屋調査士には、調査・測量・書類作成などの報酬を支払います。金額としては35万円〜45万円程度が一般的です。

▼ 土地境界確定測量の費用

|

内容 |

費用 |

|

土地家屋調査士への報酬 |

土地1件につき35万円〜45万円程度 |

1-4. 必要書類の作成・準備にかかる費用

4つめの費用は「必要書類の作成・準備にかかる費用」です。

土地を売却するうえでは、必要になる書類が多数あります。必要書類のなかには、発行に費用がかかるものもありますので、その費用が発生します。

土地を売却する際に必要になる書類と費用の目安は、以下の表をご覧ください。

▼ 必要書類の作成・準備にかかる費用(無料を含む)

|

書類 |

費用の目安 |

|

印鑑証明書 |

300円 |

|

住民票 |

300円 |

|

登記済権利証 |

無料 |

|

登記識別情報通知書 |

無料 |

|

固定資産税納税通知書 |

無料 |

|

固定資産評価証明書 |

300円 |

なお、書類の準備を司法書士などに委託する場合には、その報酬も費用として発生します。

1-5. その他の調査・工事などの費用

5つめの費用は「その他の調査・工事などの費用」です。

ここまでご紹介した4つの費用に加えて、状況によってさらに必要な費用があります。

どんな費用がいくら必要になるかは、それぞれの土地によってケースバイケースですが、例えば下表の費用が挙げられます。

▼ 状況により必要な費用の例

|

内容 |

費用の目安 |

|

土地汚染調査の費用 |

数十万円 |

|

水道引込工事の費用 |

数十万円 |

|

古家の解体費用 |

数百万円 |

2. 土地売却にかかる4つの税金

次に、土地を売却するうえでかかる4つの税金を解説します。

▼ 土地売却でかかる4つの税金

|

税金の種類 |

説明 |

|

① 印紙税 |

売買契約書に貼付する印紙代 |

|

② 譲渡所得税 |

相続不動産売却で出た利益に対してかかる税金 |

|

③ 住民税 |

相続不動産売却で出た利益に対してかかる税金 |

|

④ 復興特別所得税 |

令和19年まで所得税に上乗せされる税金 |

それぞれ詳しく見ていきましょう。

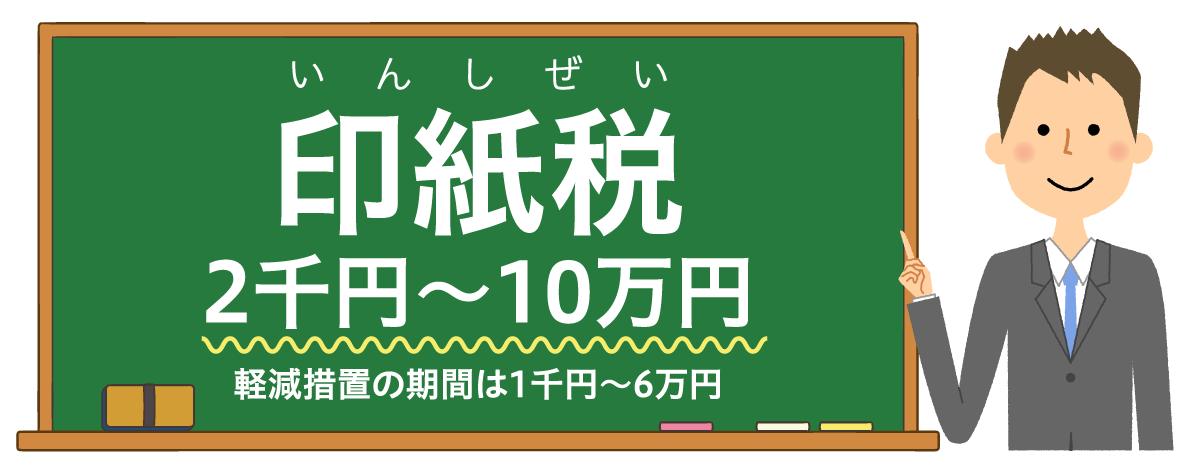

2-1. 印紙税

1つめの税金は「印紙税」です。

印紙税とは、経済取引で作成する文書に対して課税される税金で、税額は売買代金に応じて2千円から10万円です。

課税される文書には契約書、領収書、手形などがあり、不動産売買の際に交わす売買契約書も印紙税の課税対象です。

売買契約の契約金額によって、印紙税の金額は変わります。

▼ 印紙税の税額

|

契約金額 |

印紙税額 |

軽減税額※ |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

※平成26年4月1日から令和4年3月31日までの間に作成される不動産売買契約書は軽減措置で税額が低くなります。詳しくは「不動産売買契約書の印紙税の軽減措置|国税庁」にてご確認ください。

印紙税は、必要な税額分の印紙を売買契約書に貼り消印することで、納税します。

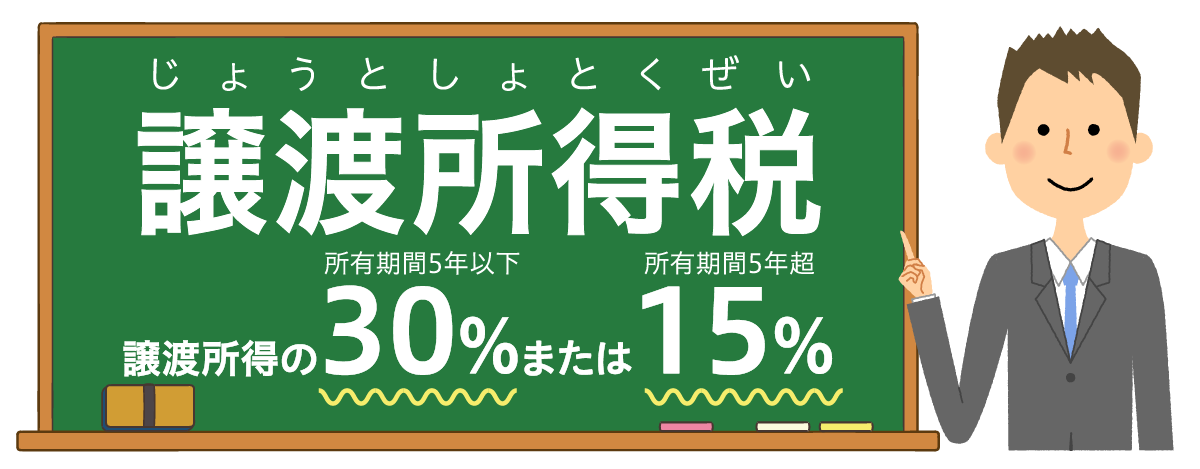

2-2. 譲渡所得税

2つめの税金は「譲渡所得税」です。

譲渡所得税とは、不動産を売却して得た利益(譲渡所得)に対して課税される所得税で、税率は譲渡所得の30%または15%です。

所得税の税率は、その不動産の所有期間によって異なり、以下の表の通りとなります。

▼ 譲渡所得税の税率

|

区分 |

所有期間※ |

所得税の税率 |

|

短期譲渡所得 |

5年以下 |

30% |

|

長期譲渡所得 |

5年超 |

15% |

※所有期間は売却した年の1月1日時点での所有期間

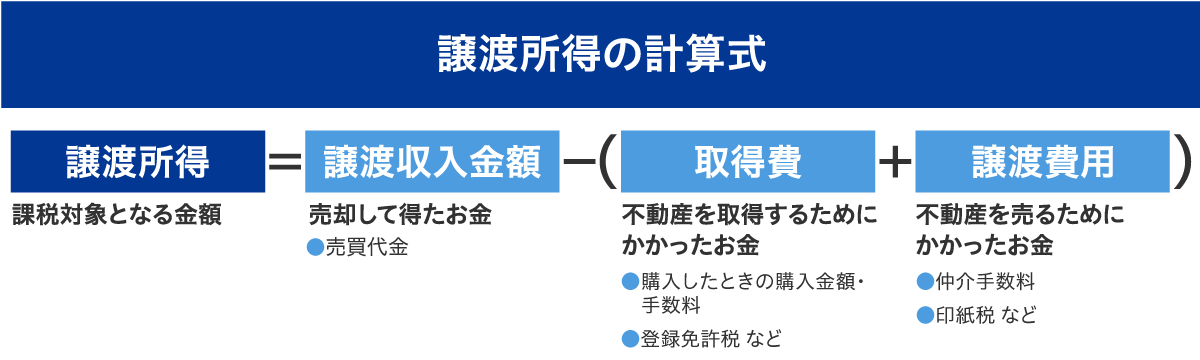

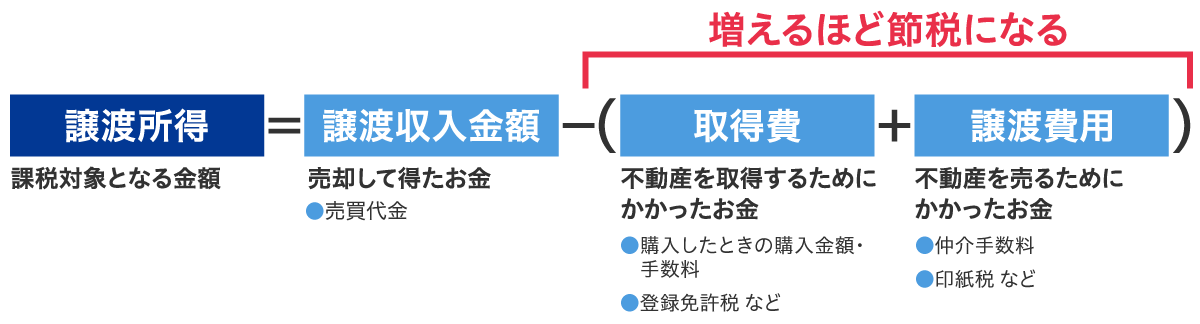

譲渡所得税は、「譲渡所得」に対して課税されます。譲渡所得の求め方は、以下の通りです。

「譲渡収入金額」は、売却して得たお金(土地が売れた金額)です。

「取得費」は、土地を取得するためにかかったお金で、買ったときの購入代金や購入手数料です。登録免許税も、取得費に含みます。

「譲渡費用」は、土地を売るためにかかったお金です。不動産会社に支払った仲介手数料や印紙税が含まれます。

例えば、譲渡所得が500万円だった場合の譲渡所得税の計算式は、以下のとおりとなります。

▼ 所有期間5年以下の場合

| 譲渡所得 500万円 × 30% = 150万円 |

▼ 所有期間5年超の場合

| 譲渡所得 500万円 × 15% = 75万円 |

所得税について詳しくは「土地売却 所得税」もあわせてご覧ください。

2-3. 住民税

3つめの税金は「住民税」です。税率は譲渡所得の9%または5%です。

住民税の税率は、譲渡所得税と同様に、不動産の所有期間によって変わります。

|

区分 |

所有期間※ |

住民税の税率 |

|

短期譲渡所得 |

5年以下 |

9% |

|

長期譲渡所得 |

5年超 |

5% |

※所有期間は売却した年の1月1日時点での所有期間

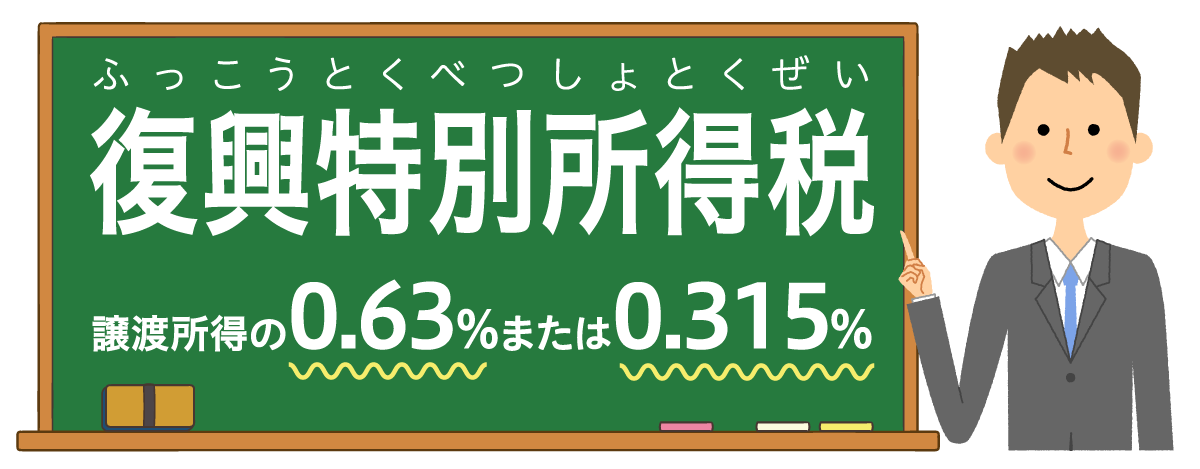

2-4. 復興特別所得税

4つめの税金は「復興特別所得税」です。

復興特別所得税とは、東日本大震災からの復興に必要な財源の確保をするための税金で、令和19年まで所得税の税率に2.1%が加算されます。

税率は譲渡所得の0.63%または0.315%です。

|

区分 |

所有期間※ |

復興特別所得税の税率 |

|

短期譲渡所得 |

5年以下 |

所得税の税率30%×2.1%=0.63% |

|

長期譲渡所得 |

5年超 |

所得税の税率15%×2.1%=0.315% |

※所有期間は売却した年の1月1日時点での所有期間

より詳しい税金の計算方法やシミュレーションについては、以下の記事もあわせてご覧ください。

| 参考記事 |

| ➡土地売却の税金の計算方法をどこよりも分かりやすく解説!初めてでも簡単にできる ➡土地売却の税金のシュミレーション方法|事例6つとサイト2つを紹介 |

2-5. 土地売却で利益が出たら確定申告が必要になる

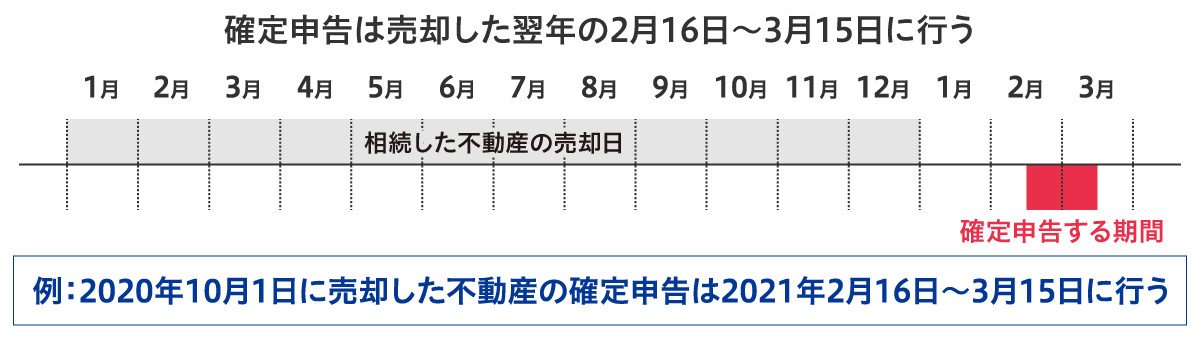

ここまでご紹介した所得税(譲渡所得税、復興特別所得税)と住民税の支払いは、確定申告を行って納税します。

確定申告が必要なのは、所得税・住民税が課税される場合です。課税対象である譲渡所得が0円(またはマイナス)の場合は、所得税・住民税を納付する必要はありませんので、確定申告は必要ありません

しかし、譲渡所得が1円以上の場合には、確定申告を行う必要があります。確定申告を行うタイミングは、土地を売却した翌年の2月16日〜3月15日です。

なお、注意点として、後ほどご紹介する「特別控除」を利用した結果、課税対象とならない場合でも、確定申告は必要です。確定申告が、特別控除が適用される要件となるためです。

自分で特別控除を適用して計算した結果、課税対象とならないからといって確定申告をしないと、脱税になってしまいますので注意しましょう。

確定申告について詳しくは、以下の記事もあわせてご覧ください。

| 参考記事 |

| ➡土地売却時の確定申告は必要?必要性の判断方法と申告ステップを解説 ➡土地売却の確定申告で用意すべき必要書類一覧を分かりやすく解説【チェックリスト付】 |

3. 土地売却にかかる税金を節税するコツ

「土地売却するだけで、こんなに税金がかかるの?」と思った方もいらっしゃるかもしれません。

ですが、実は大幅な節税が可能になるポイントがあります。3つのコツをご紹介します。

3-1. 節税につながる費用を漏れなく計上する

1つめのコツは「節税につながる費用を漏れなく計上する」ことです。

取得費や譲渡費用の金額が高くなるほど、課税の対象となる「譲渡所得」が低くなります。

つまり、節税するためには、かかった取得費や譲渡費用を漏れなく計上することが重要です。

改めて、何が取得費・譲渡費用に該当するのかを確認し、かかった費用はすべて漏れなく計上するようにしましょう。

3-2. 利用できる控除を事前に把握しておく

2つめのコツは「利用できる控除を事前に把握しておく」ことです。

詳しくは次章の「4. 土地売却で利用できる7つの特別控除」にて解説しますが、利用できる控除があれば、大幅に節税になります。

控除には細かい条件が設定されているものもあり、売却前に把握していないと、対象外となってしまうこともあります。

そこで、利用できる控除は、土地売却の前にすべて把握して、どれを利用するか決めておくことが必要です。

3-3. 所有期間によって変わる税率に配慮する

3つめのコツは「所有期間によって変わる税率に配慮する」ことです。

前章でご紹介したように、所有期間が5年以下なのか・5年超なのかによって、税率が大きく変わります。

例えば、譲渡所得が500万円だった場合、所有期間によって、譲渡所得税・住民税・復興特別所得税の金額は、以下のとおり大きく変わるのです。

▼ 譲渡所得 500万円の場合の計算例

|

所有期間 5年以下 |

所有期間 5年超 |

|

|

譲渡所得税 |

1,500,000円(税率30%) |

750,000円(税率15%) |

|

住民税 |

450,000円(税率9%) |

250,000円(税率5%) |

|

復興特別所得税 |

31,500円(税率0.63%) |

15,750円(税率0.315%) |

|

合計 |

1,981,500円 |

1,015,750円 |

所有期間5年以下と5年超では、譲渡所得税・住民税・復興特別所得税の合計の差額は965,750円もあります。

所有して5年以下の土地を売却するうえでは、どのタイミングで売却するとメリットが大きいのか、吟味する必要があります。

4. 土地売却で利用できる7つの特別控除

土地を売却した場合には、利用できる特別控除をご紹介します。

特別控除が適用されると、譲渡所得から特別控除額を差し引いた金額に対して課税されます。

つまり、譲渡所得よりも特別控除額の方が上回る場合には、譲渡所得がゼロとなりますので、課税されません。

土地売却で利用できる控除には、以下があります。

▼ 7つの特別控除

|

種類 |

特別控除額 |

|

① 公共事業などのために土地を売却したとき |

5,000万円 |

|

② マイホームを売却したとき |

3,000万円 |

|

③ 特定土地区画整理事業などのために土地を売却したとき |

2,000万円 |

|

④ 特定住宅地造成事業などのために土地を売却したとき |

1,500万円 |

|

⑤ 平成21年および22年に取得した国内の土地を売却したとき |

1,000万円 |

|

⑥ 農地の保有化などのために土地を売却したとき |

800万円 |

|

⑦ 低未利用土地等を売却したとき |

100万円 |

それぞれ詳しく見ていきましょう。

4-1. 公共事業などのために土地を売却したときの5,000万円特別控除

1つめの特別控除は「公共事業などのために土地を売却したときの5,000万円特別控除」です。

土地収用法やその他の法律で収用権が認められている公共事業のために土地を売った場合に受けられる特例となります。

適用要件は以下のとおりです。

▼ 適用要件

|

(1) 売った土地建物は固定資産であること。 (2) その年に公共事業のために売った資産の全部について収用等に伴い代替資産を取得した場合の課税の特例を受けていないこと。 (3) 最初に買取り等の申出があった日から6か月を経過した日までに土地建物を売っていること。 (4) 公共事業の施行者から最初に買取り等の申し出を受けた者(その者の死亡に伴い相続又は遺贈により当該資産を取得した者を含みます。)が譲渡していること。 |

※詳しくは「No.3552 収用等により土地建物を売ったときの特例|国税庁」にてご確認ください。

4-2. マイホームを売却したときの3,000万円特別控除

2つめの特別控除は「マイホームを売却したときの3,000万円特別控除」です。

マイホーム(居住用財産)を売ったときは、所有期間の長短に関係なく譲渡所得から最高3,000万円まで控除ができる特例となります。

適用要件は以下のとおりです。

▼ 適用要件

|

(1) 自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 (2) 売った年の前年及び前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。 (3) 売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。 (4) 売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。 (5) 災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。 (6) 売手と買手が、親子や夫婦など特別な関係でないこと。 |

※詳しくは「No.3302 マイホームを売ったときの特例|国税庁」にてご確認ください。

4-3. 特定土地区画整理事業などのために土地を売却したときの2,000万円特別控除

3つめの特別控除は「特定土地区画整理事業などのために土地を売却したときの2,000万円特別控除」です。

これは、国や公共団体が行う再開発などの場所に所有している土地があって、その土地が買い取られた場合に適用される特別控除です。

※詳しくは「土地・建設産業:用地関係税制 – 国土交通省」にてご確認ください。

4-4. 特定住宅地造成事業などのために土地を売却したときの1,500万円特別控除

4つめの特別控除は「特定住宅地造成事業などのために土地を売却したときの1,500万円特別控除」です。

これは、地方公共団体などが区画整理や住宅地造成などを行う場所に所有している土地があって、その土地が買い取られた場合に適用される特別控除です。

※詳しくは「土地・建設産業:用地関係税制 – 国土交通省」にてご確認ください。

4-5. 平成21年および平成22年に取得した国内にある土地を売却したときの1,000万円特別控除

5つめの特別控除は「平成21年および平成22年に取得した国内にある土地を譲渡したときの1,000万円特別控除」です。

平成21年および平成22年に取得した土地を売却した場合、譲渡所得から1,000万円を控除できます。

適用要件は以下のとおりです。

▼ 適用要件

|

(1) 平成21年1月1日から平成22年12月31日までの間に土地等を取得していること。 (2) 平成21年に取得した土地等は平成27年以降に譲渡すること、また、平成22年に取得した土地等は平成28年以降に譲渡すること。 (3) 親子や夫婦など特別な間柄にある者から取得した土地等ではないこと。 (4) 相続、遺贈、贈与、交換、代物弁済及び所有権移転外リース取引により取得した土地等ではないこと。 (5) 譲渡した土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど他の譲渡所得の特例を受けないこと。 |

※詳しくは「No.3225 平成21年及び平成22年に取得した土地等を譲渡したときの1,000万円の特別控除|国税庁」にてご確認ください。

4-6. 農地保有の合理化などのために土地を売却したときの800万円特別控除

6つめの特別控除は「農地保有の合理化などのために土地を売却したときの800万円特別控除」です。

これは農用地区域内の農地を地域の担い手に売った場合に受けられる控除となります。

適用要件は以下のとおりです。

▼ 適用要件

| (1)勧告に係る協議、調停又はあっせんにより譲渡した場合 (2)農地中間管理機構に譲渡した場合 (3)農用地利用集積計画により譲渡した場合 |

※詳しくは「農地の譲渡に係る特例措置について知りたい|農林水産省」にてご確認ください。

4-7. 低未利用土地等を売却したときの100万円特別控除

7つめの特別控除は「低未利用土地等を売却したときの100万円特別控除」です。

令和2年7月1日から令和4年12月31日までの間(2020/7/1〜2022/12/31)において、都市計画区域内にある一定の低未利用土地等を500万円以下で売った場合には、その年の低未利用土地等の譲渡に係る譲渡所得の金額から100万円を控除することができます。

適用要件は以下のとおりです。

▼ 適用要件

|

(1) 売った土地等が、都市計画区域内にある低未利用土地等である。 (2) 売った年の1月1日において、所有期間が5年を超えること。 (3) 売手と買手が、親子や夫婦など特別な関係でないこと。特別な関係には、生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます。 (4) 売った金額が、低未利用土地等の上にある建物等の対価を含めて500万円以下であること。 (5) 売った後に、その低未利用土地等の利用がされること。 (6) この特例の適用を受けようとする低未利用土地等と一筆であった土地から前年又は前々年に分筆された土地又はその土地の上に存する権利について、前年又は前々年にこの特例を受けていないこと。 (7) 売った土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例を受けないこと。 |

※詳しくは「No.3226 低未利用土地等を譲渡した場合の長期譲渡所得の特別控除|国税庁」にてご確認ください。

4-8. 特別控除を受けるときの注意点

特別控除を受けるときの注意点として、それぞれの特別控除額は、特例ごとの譲渡所得が限度額になります。

これはつまり、譲渡所得が500万円で特別控除額の上限が5,000万円の特別控除を利用する場合、限度額は500万円になるという意味です。

また、特別控除額は、その年の譲渡所得の全体を通じて、合計5,000万円が限度となります。

例えば、2020年に複数の不動産を売却し、それぞれに対して特別控除を適用したい場合、特別控除が利用できる上限は、2020年に売却した不動産の全体を通じて5,000万円までです。

この5,000万円の上限に達するまでの特別控除額の控除は、以下の①から⑦の特例の順に行います。

▼ 7つの特別控除

|

種類 |

特別控除額 |

|

① 公共事業などのために土地を売却したとき |

5,000万円 |

|

② マイホームを売却したとき |

3,000万円 |

|

③ 特定土地区画整理事業などのために土地を売却したとき |

2,000万円 |

|

④ 特定住宅地造成事業などのために土地を売却したとき |

1,500万円 |

|

⑤ 平成21年および22年に取得した国内の土地を売却したとき |

1,000万円 |

|

⑥ 農地の保有化などのために土地を売却したとき |

800万円 |

|

⑦ 低未利用土地等を売却したとき |

100万円 |

詳しくは「No.3223 譲渡所得の特別控除の種類|国税庁」にてご確認ください。

土地売却に関する控除については、以下の記事もあわせてご覧ください。

| 参考記事 |

| ➡土地売却で使える11種類の税金控除と特例を解説【一覧表付き】 ➡土地売却の税金を軽減する特別控除とは?2つの3000万円控除をメインに解説 |

5. 土地売却を成功させるために押さえておきたい3つのポイント

最後に、土地売却を成功させるために押さえておきたい3つのポイントをご紹介します。

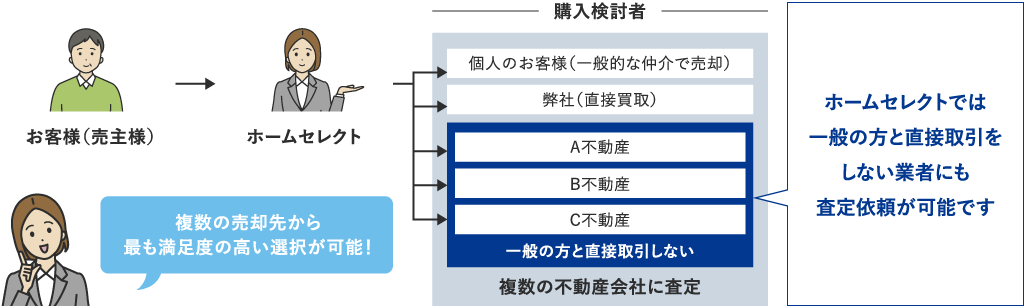

5-1. 査定は複数の不動産会社に依頼する

1つめのポイントは「査定は複数の不動産会社に依頼する」ことです。

同じ土地でも、どの不動産会社に依頼するかによって、売却価格に差が出てきます。それは、不動産会社によって、得意な土地・不得意な土地があるからです。

不動産会社と媒介契約を結ぶ前の、査定を依頼する段階で、ぜひ複数の不動産会社とコンタクトを取りましょう。

多くの査定を取り寄せる手間・時間を省くためには、一括査定サービスが便利です。当社の「複数いっかつ査定」をご利用ください。

▼ 複数いっかつ査定の流れ

詳しくは、不動産売却サービス「複数いっかつ査定」をご覧ください。

5-2. 売却価格の相場を調べてから売り出す

2つめのポイントは「売却価格の相場を調べてから売り出す」ことです。

少しでも高い価格での土地売却を成功させるためには、相場と照らし合わせたうえで戦略的に根付けすることが不可欠です。

売り出してから売価を引き上げるのは難しいので、あらかじめ売却価格の相場をつかんでから、売り出しましょう。

具体的に相場を調べる方法は「土地売却の相場の調べ方!いくらで売れるか自分で調べる方法と注意点」にて解説しています。あわせてご覧ください。

5-3. 税についての詳細は国税局に問い合わせる

3つめのポイントは「税についての不明点は国税局に問い合わせる」ことです。

ここまで、さまざまな税金や特別控除について解説してきました。しかしながら、実際に行動に移そうとすると、不明な点が出てくるかもしれません。

国税に関する相談は、国税局電話相談センター等で受け付けています。詳しくは、税についての相談窓口をご確認ください。

6. 費用を抑えた土地売却は当社におまかせください

土地を売却するうえで、「できる限り費用は抑え、利益は最大化したい」ということは、売主様の共通の願いではないでしょうか。

そのためには、経験豊かな専門家のサポートが欠かせません。

当社では、土地売却の費用を抑え、節税効果にも配慮しながら、スムーズに土地売却を成功させるためのサポートを行っています。

こちらのお問い合わせフォームからお気軽にご相談ください。売主様の利益を最大化するためのご提案をさせていただきます。

7. まとめ

土地売却にかかる費用は、主に次の5つです。

▼ 土地売却の5つの費用

|

費用の種類 |

金額 |

|

① 仲介手数料 |

売買代金200万円以下:代金の5% |

|

② ローンの抵当権抹消費用 |

抹消登記の登録免許税:土地1件につき1,000円 |

|

③ 土地境界確定測量の費用 |

土地家屋調査士への報酬:土地1件につき35万円〜45万円程度 |

|

④ 必要書類の作成・準備にかかる費用 |

1通数百円 |

|

⑤ その他の調査・工事などの費用 |

土地汚染調査の費用:数十万円 |

土地売却でかかる税金には、以下の4つがあります。

▼ 土地売却でかかる4つの税金

|

税金の種類 |

説明 |

税額 |

|

|

① 印紙税 |

売買契約書に貼付する印紙代 |

売買契約書の金額に応じて2千円〜10万円 |

|

|

② 譲渡所得税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の30% |

|

所有期間5年超 |

譲渡所得の15% |

||

|

③ 住民税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の9% |

|

所有期間5年超 |

譲渡所得の5% |

||

|

④ 復興特別所得税 |

令和19年まで上乗せされる所得税 |

所有期間5年以下 |

譲渡所得の0.63% |

|

所有期間5年超 |

譲渡所得の0.315% |

||

土地売却では、要件を満たせば利用できる特別控除が7つあります。利用できれば、大幅な節税につながります。

▼ 7つの特別控除

|

種類 |

特別控除額 |

|

① 公共事業などのために土地を売却したとき |

5,000万円 |

|

② マイホームを売却したとき |

3,000万円 |

|

③ 特定土地区画整理事業などのために土地を売却したとき |

2,000万円 |

|

④ 特定住宅地造成事業などのために土地を売却したとき |

1,500万円 |

|

⑤ 平成21年および22年に取得した国内の土地を売却したとき |

1,000万円 |

|

⑥ 農地の保有化などのために土地を売却したとき |

800万円 |

|

⑦ 低未利用土地等を売却したとき |

100万円 |

土地売却を成功させるために押さえておきたい3つのポイントはこちらです。

|

土地売却には、さまざまな費用・税金が絡んできますが、知識を持って対処することで、コストを最小限に圧縮することが可能です。

ご不明な点があれば、ぜひ当社までご相談ください。土地売却のプロとして、サポートさせていただきます。こちらのお問い合わせフォームをご利用ください。

閉じる

閉じる