「相続した不動産を売却したいけど、どうやれば良いのだろう?」

「相続した不動産の売却に着手する前に、知っておくべき注意点があれば知りたい」

相続した不動産の売却は、一生の間に何でも経験することではありません。多くの人が、疑問や不安を抱くものです。

具体的にどうすれば良いの?必要な手続きは?支払わなければならない税金は?……などなど、聞きたいことがたくさんあるのではないでしょうか。

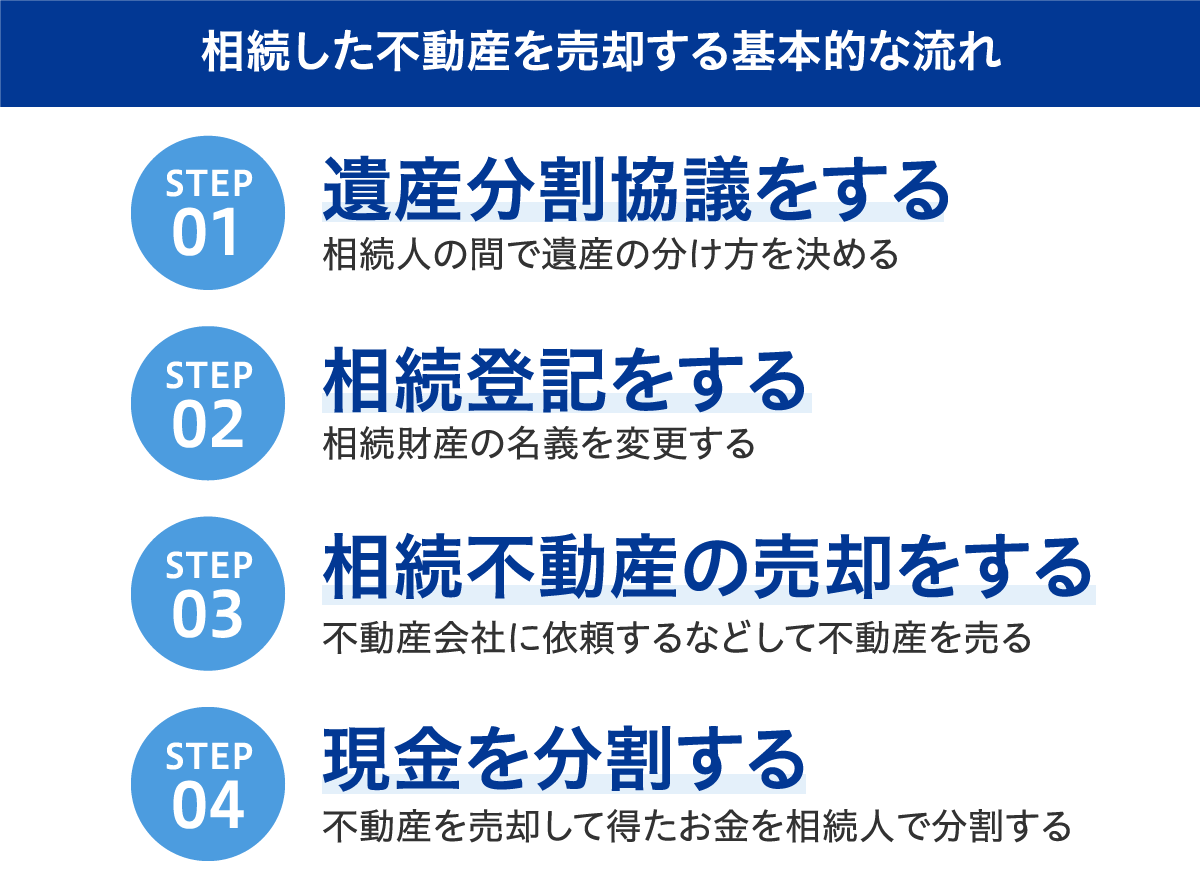

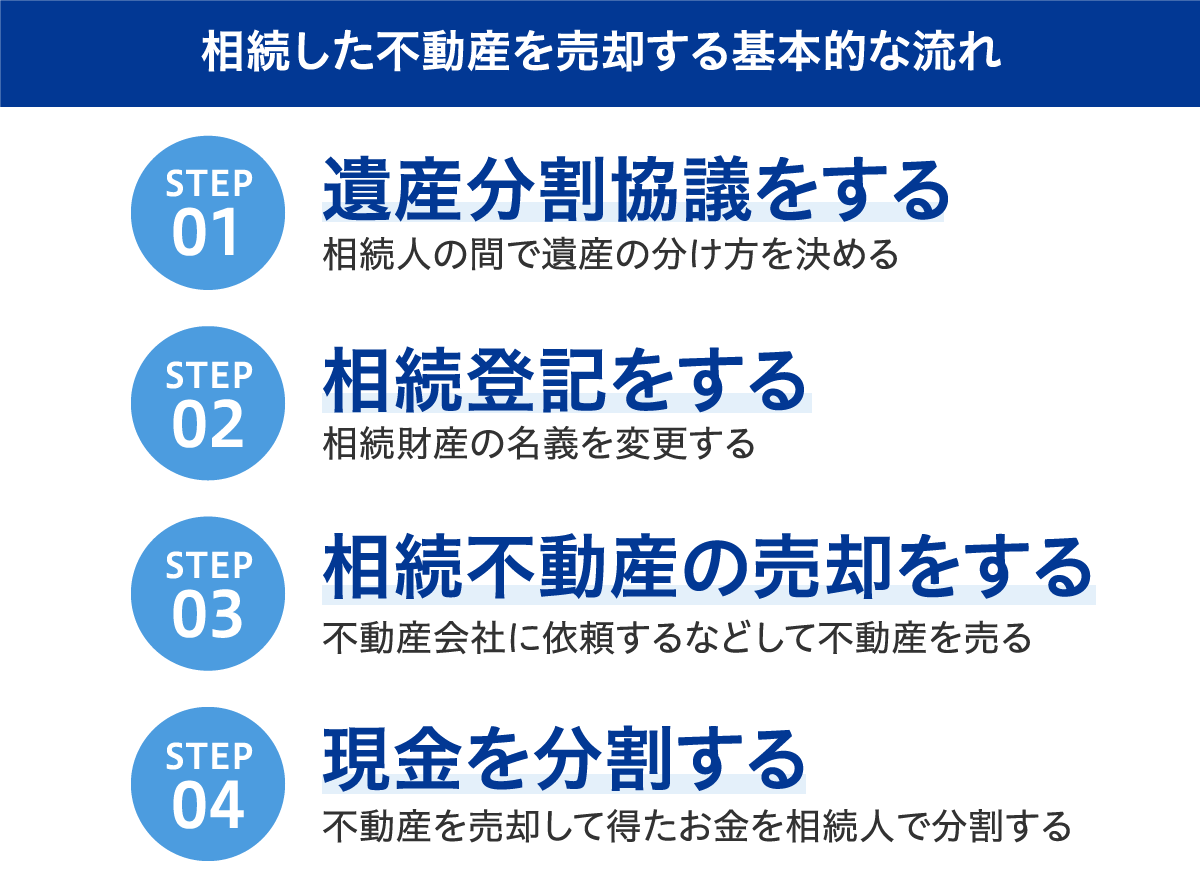

先に概要からお伝えすると、相続した不動産を売却する際の基本的な流れは、下の図の通りです。

この記事では、相続した不動産を売却する際に知っておきたい手続きや注意点について、わかりやすくまとめています。

相続した不動産の売却を考えている方は、ご一読いただくことで、今後の手続きや段取りをスムーズに進めることができるでしょう。

「相続するのも、不動産を売却するのも初めて」という初心者の方にもわかりやすく解説しますので、ご安心ください。

相続した不動産売却で後悔せず、十分に満足できる結果を得るために、さっそく続きをご覧ください。

目次

1. 相続した不動産の売却手順は相続人の数によって変わる

これから相続した不動産の売却について、具体的に何をするのか解説していきますが、その前にひとつ確認すべきことがあります。

それは、売却を考えている不動産を相続する人が、1人なのか2人以上なのかです。

これによって、相続した不動産の売却手順が少し変わるため、あなたの状況ではどちらのパターンに当てはまるのか、チェックしましょう。

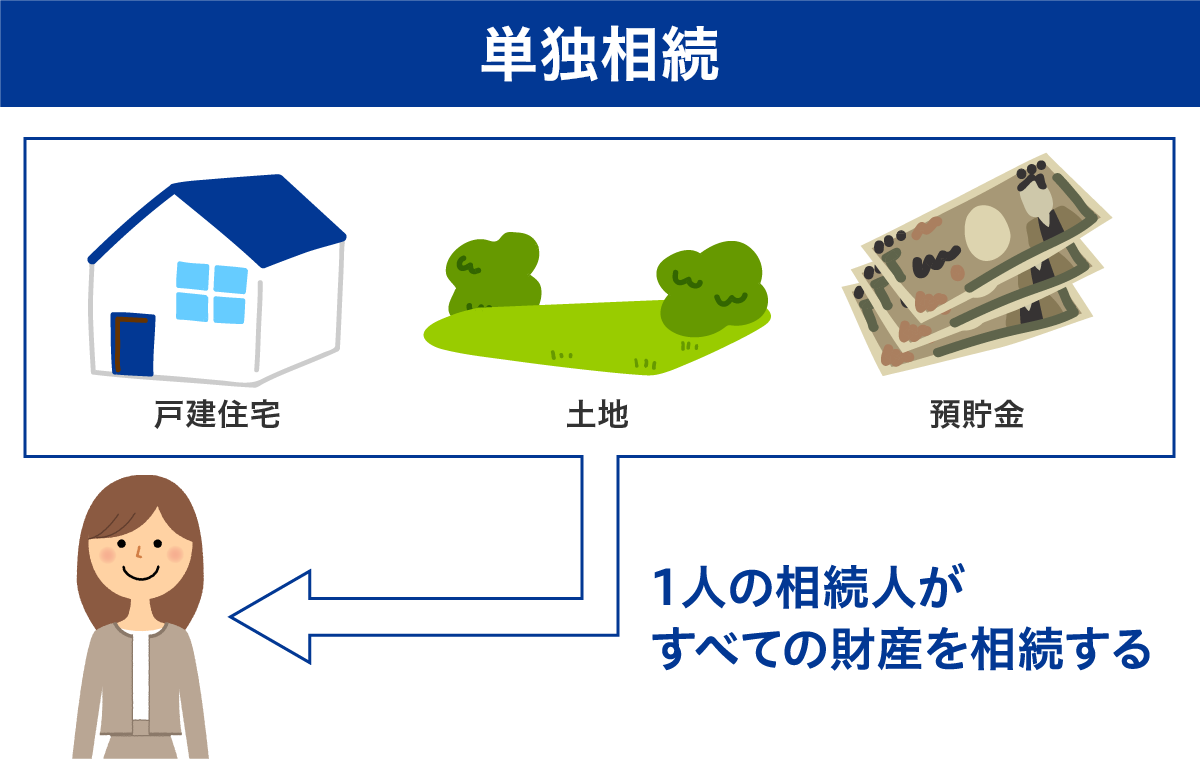

1-1. 相続する人が1人の場合(単独相続または現物分割)

1つめのパターンは「売却する不動産を相続する人が1人の場合」です。

このパターンには、さらに「単独相続」と「現物分割」の2つのケースがあります。

「単独相続」は、1人の相続人がすべての遺産を相続するケースです。

例えば、もともと法定相続人が1人しかいない場合や、法定相続人は複数いたものの、相続放棄などによって1人が相続することになった場合が、単独相続になります。

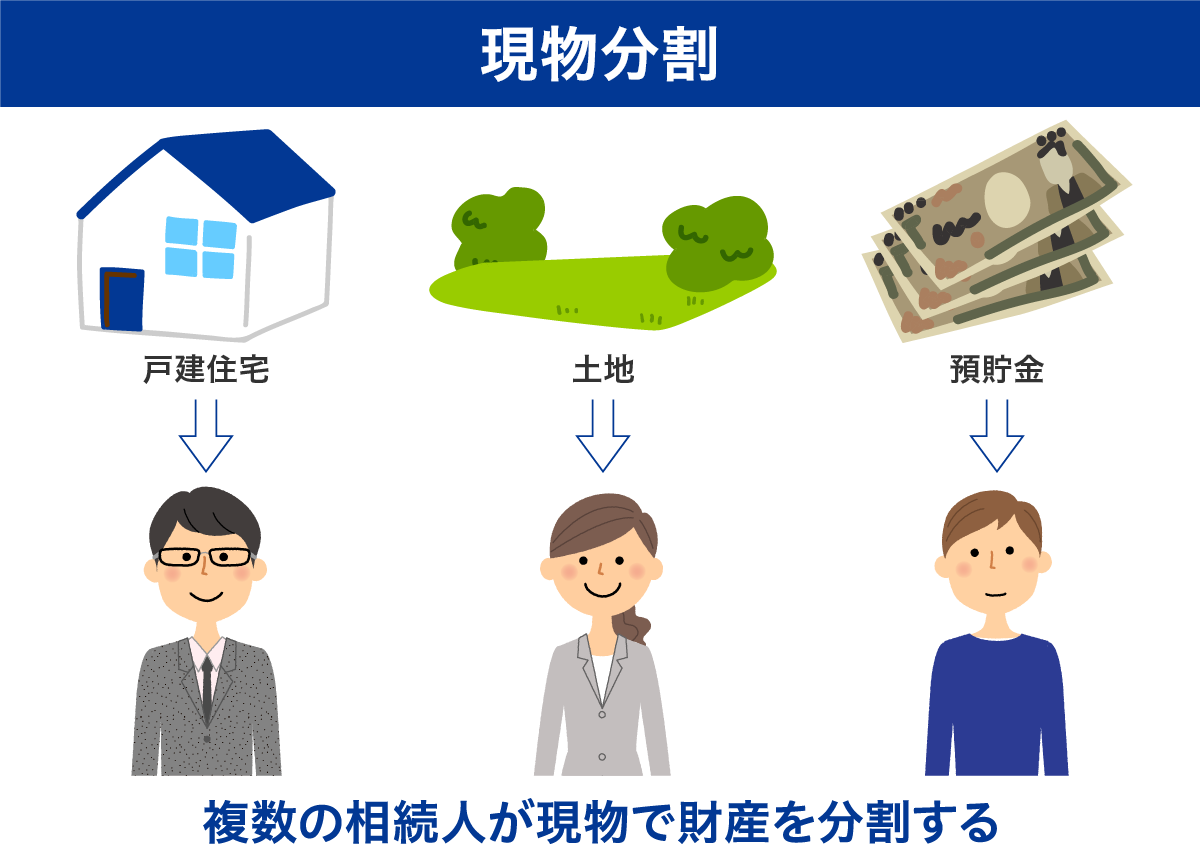

「現物分割」は、複数の相続人が、各遺産をそのままの形で分割するケースです。

例えば、長男が戸建住宅、長女が土地、次男が預貯金というように、遺産を現物で分けて相続するケースです。

「長男が住宅を相続し、その住宅を売却したい」というケースが、現物分割での相続不動産の売却になります。

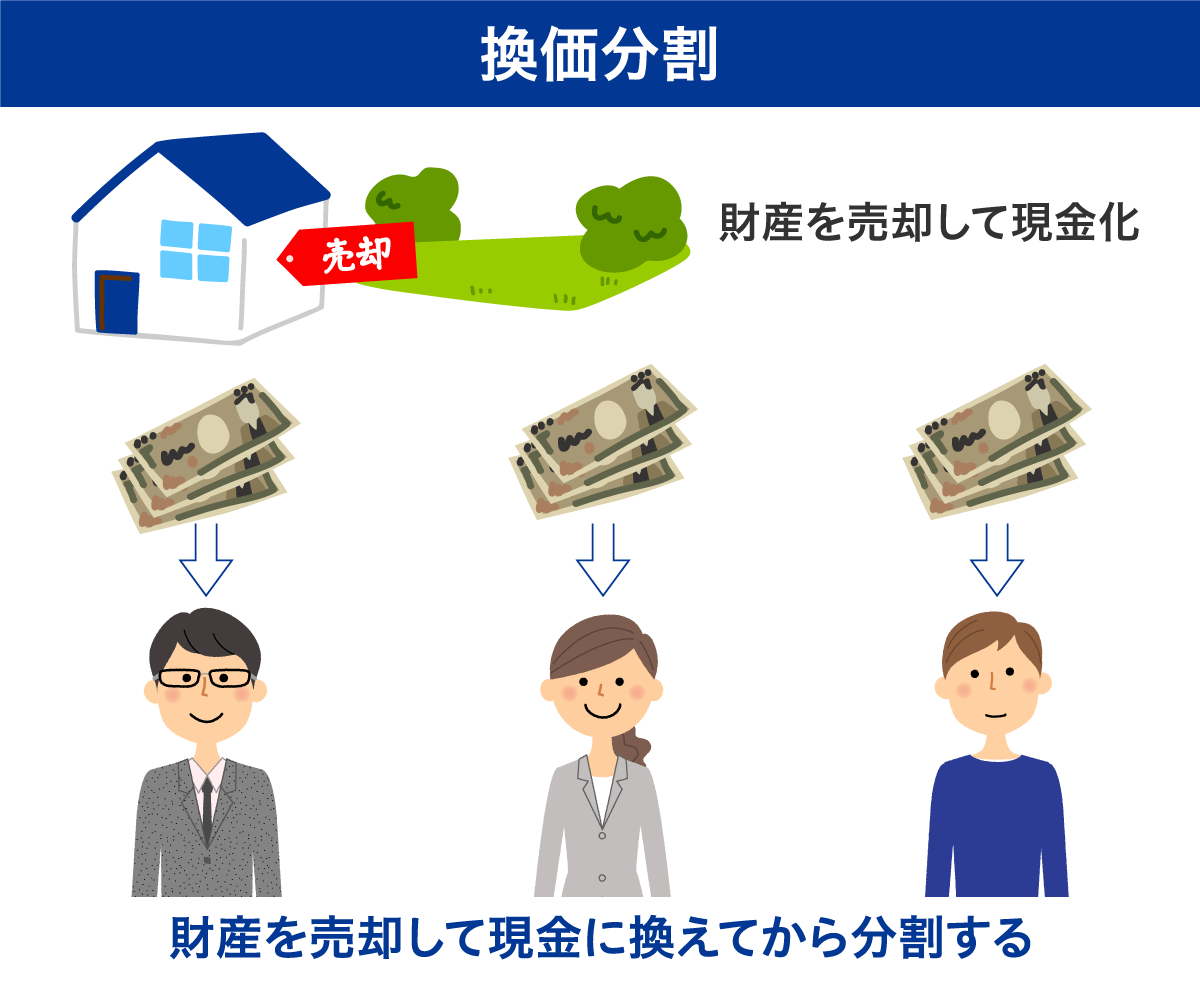

1-2. 相続する人が2人以上の場合(換価分割)

2つめのパターンは「売却する不動産を相続する人が2人以上の場合」です。

相続する不動産がそのままの形では分割しにくい場合に、相続した不動産を売却して現金に換えてから分割する方法で、「換価分割」といいます。

例えば、相続する不動産が戸建住宅と土地で、相続する人が長男、長女、次男の3人いたとします。

この場合、現物のままでは、3人がそれぞれ法定相続分通りに相続することは、難しくなります。

そこで、売却して現金に換えてから、現金を3人で分割するという方法が取られます。これが換価分割です。

実際に相続する不動産を売却する場合には、換価分割のケースが多くあります。

2. 相続した不動産を売却する手順4ステップ

次に、実際に相続した不動産を売却する手順を見ていきましょう。

| ステップ① 遺産分割協議をする(単独相続では不要) ステップ② 相続登記をする ステップ③ 相続不動産の売却をする ステップ④ 現金を分割する(換価分割のみ必要) |

各ステップごとに詳しく見ていきましょう。

2-1. ステップ① 遺産分割協議をする

ステップ①は「遺産分割協議をする」です。

遺産分割協議とは、相続人が相続財産の分割について話し合うことです。財産を公平に分け、トラブルを回避するために、非常に重要なステップとなります。

すべての財産を目録にまとめて公平に分割し、遺言があれば、遺言の指定通りに分割する必要があります。

話し合いがまとまったら、必ず「遺産分割協議書」という書面を作成します。

「遺産分割協議書」は話し合って決まったことを証拠として残しておくものですが、この次の「ステップ② 相続登記をする」でも必要になる書類です。

遺産分割協議書の書式は決まりがなく自由ですが、最低限、以下のポイントは押さえておきましょう。

▼ 遺産分割協議書作成のポイント

|

なお、多くの方は、専門家(行政書士、司法書士、弁護士)に遺産分割協議書の作成を依頼します。

不備があればトラブルのもととなる重要な書類ですから、少しでも作成に不安があれば、専門家に依頼した方が安心です。

2-2. ステップ② 相続登記をする

ステップ②は「相続登記をする」です。

相続登記とは、相続した不動産の所有権を相続人へ変更する手続きです。相続した不動産を売却する場合でも、一度、相続人へ所有権を変更する必要があります。

相続人が2人以上いる場合は、代表者を決めて、代表者に所有権を移すやり方が一般的です。

相続登記の申請先は、不動産所在地の法務局です。必要な書類をそろえて法務局へ提出します。

▼ 相続登記に必要な書類

|

具体的な手順としては、法務省の「不動産登記申請>手続不動産の所有者が亡くなった」のページを確認しながら、掲載されている様式に従って「所有権移転の登記申請書」を作成します。

「所有権移転の登記申請書」が作成できたら、その他の必要書類とあわせて法務局へ提出します。ステップ①で作成した遺産分割協議書も、一緒に提出します。

なお、相続登記には必要書類が多く手続きが煩雑なため、自分で行うのが難しい場合は、司法書士へ委任します。

2-3. ステップ③ 相続不動産の売却をする

ステップ③は「相続不動産の売却をする」です。

個人的に売却先が決まっている場合を除いて、多くの場合では不動産会社へ売却を依頼します。

なお、ステップ①、ステップ②で行う遺産分割協議書の作成や相続登記を含めて不動産会社にサポートしてもらうことも可能です。不動産会社から経由で司法書士に手続きを依頼することができます。

不動産会社に売却を依頼する予定で、遺産分割協議書の作成や相続登記を委任したい場合には、不動産の相続が決まった時点から不動産会社への相談をスタートすると良いでしょう。

不動産会社に依頼して不動産を売却する際の基本的な手順は以下の通りです。

|

この手順は、相続した不動産でも、他の一般的な不動産でも変わりません。

不動産売却の流れについて詳しくは「不動産売却では手順(流れ)を知ることが重要?売却手順について解説」をご覧ください。

2-4. ステップ④ 現金を分割する(換価分割のみ)

ステップ④は「現金を分割する」です。単独相続および現物相続の場合は不要ですが、換価分割の場合には、必要になるステップです。

相続した不動産を売却して得た現金を、遺産分割協議で決まった通りに、相続人が分割します。

この相続した不動産を売却して得た現金には、税金がかかります。どんな税金がかかるのか、次章で解説します。

3. 相続不動産売却でかかる税金とは?

相続した不動産を売却した場合、相続税以外にかかる税金には、以下の5つがあります。

|

税金の種類 |

説明 |

税額 |

|

|

① 登録免許税 |

相続登記の名義変更にかかる税金 |

不動産の価額の0.4% |

|

|

② 印紙税 |

売買契約書に貼付する印紙代 |

売買契約書の金額に応じて2千円〜10万円 |

|

|

③ 譲渡所得税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の30% |

|

所有期間5年超 |

譲渡所得の15% |

||

|

④ 住民税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の9% |

|

所有期間5年超 |

譲渡所得の5% |

||

|

⑤ 復興特別所得税 |

令和19年まで上乗せされる所得税 |

所有期間5年以下 |

譲渡所得の0.63% |

|

所有期間5年超 |

譲渡所得の0.315% |

||

詳しくは「【図解でよくわかる】相続した不動産の売却にかかる税金と節税になる特例・控除を解説」をご覧ください。図解入りでわかりやすく解説しています。

4. 相続不動産売却で知っておきたい3つの注意点

相続した不動産の売却は、通常の不動産売却と違い、注意が必要です。

後でトラブルにならないために、あらかじめ気を付けたい点をお伝えします。

4-1. 相続人の間での話し合いを十分に行う

1つめの注意点は「相続人の間での話し合いを十分に行う」ことです。

相続した不動産の売却は、もめ事の原因となりやすいため、慎重に進める必要があります。

例えば、相続した戸建住宅に住んでいる場合や、店舗や工場など売却すると事業が継続できない場合など、売却に難色を示す相続人がいて、売却をスムーズに進められないことがあります。

相続人同士で十分に話し合いを行う必要がありますが、第三者に介入してもらうのも手です。

当社でも、相続に関するご相談をよくいただいています。実際にご利用いただいたお客様の声をご紹介しますので、ぜひ参考になさってください。

4-2. 査定は複数の会社に依頼する

2つめの注意点は「査定は複数の会社に依頼する」ことです。

というのも、相続した不動産の場合、相続人にその不動産の所在地の土地勘がなく、相場がわからないケースが多いものです。

そのため、通常の不動産売却以上に、相続不動産の査定は慎重になる必要があります。

一社のみでなく、必ず複数の会社に査定を依頼して、より良い条件で売却できる方法を探るようにしましょう。

当社では、複数の不動産会社の査定結果から最も良い条件を選べる「複数いっかつ査定」のサービスをご提供しています。

ご自身でたくさんの不動産会社とやり取りしなくても、弊社で複数の会社の査定を一括してご提出することができます。

無料のサービスとなっていますので、ぜひご利用ください。

4-3. 瑕疵担保責任を問われないよう調査を念入りに行う

3つめの注意点は「瑕疵担保責任を問われないよう調査を念入りに行う」ことです。

相続した不動産を売却した後にトラブルになりやすいのが、瑕疵担保責任の問題です。

瑕疵担保責任とは、売買契約に基づいて売主から買主に不動産を引き渡した後、引き渡し時にはわからなかった瑕疵(欠陥)があった場合、売主が買主に対して負う責任のことです。

相続して所有者になったばかりの時点では、すべての瑕疵を把握しきれないことも多いもの。

実際に現地に行って不動産を調査する他、不動産会社の専門家に依頼して、物件調査を念入りに行ってもらうことが、トラブル回避に役立ちます。

5. 相続不動産の売却をお考えの方に専門アドバイザーがサポート

相続した不動産をスムーズに売却するためには、専門家のアドバイスがあると心強いものです。

当社では、お客様が相続不動産の売却で抱えるお悩みに寄り添い、ひとつずつ解決していくことを心掛けています。

ご家族・ご親戚のお一人お一人との良好な関係を維持したまま、スムーズに相続不動産を売却することは、ご依頼いただくお客様のその後の一生に関わる大切なことだと考えております。

相続不動産の売却をお考えの方は、ぜひ当社までお気軽にご相談ください。

相続不動産の売却のお問い合わせはこちらのメールフォームからご連絡ください。

6. まとめ

相続した不動産の売却手順は、相続する人が1人の場合(単独相続または現物分割)、相続する人が2人以上の場合(換価分割)で変わります。

相続した不動産を売却する手順は以下の通りです。

相続した不動産を売却する際には、次の5つの税金がかかります。

|

税金の種類 |

説明 |

税額 |

|

|

① 登録免許税 |

相続登記の名義変更にかかる税金 |

不動産の価額の0.4% |

|

|

② 印紙税 |

売買契約書に貼付する印紙代 |

売買契約書の金額に応じて2千円〜10万円 |

|

|

③ 譲渡所得税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の30% |

|

所有期間5年超 |

譲渡所得の15% |

||

|

④ 住民税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の9% |

|

所有期間5年超 |

譲渡所得の5% |

||

|

⑤ 復興特別所得税 |

令和19年まで上乗せされる所得税 |

所有期間5年以下 |

譲渡所得の0.63% |

|

所有期間5年超 |

譲渡所得の0.315% |

||

相続不動産売却で知っておきたい3つの注意点はこちらです。

|

相続不動産の売却で生じる税金については「【図解でよくわかる】相続した不動産の売却にかかる税金と節税になる特例・控除を解説」にて解説していますので、あわせてご覧ください。

閉じる

閉じる