「相続した不動産を売却したら、どんな税金がかかるの?」

「いつまでに、いくらの税金を支払えばいいの?」

不動産を相続して、その不動産を売却した場合、気になるのが「税金」についてです。

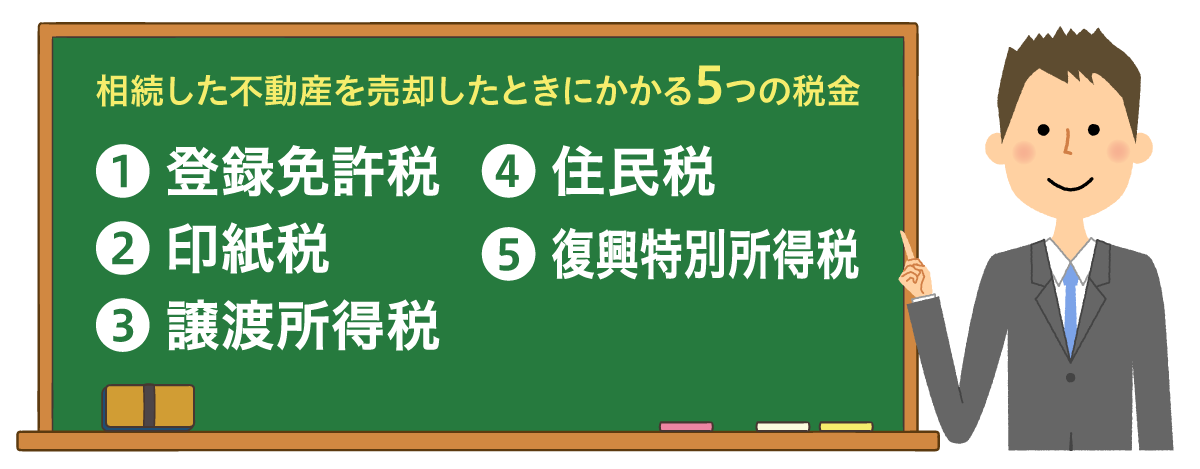

相続税については誰もが念入りに調べるのですが、意外と盲点になるのが、相続した不動産を売却したときに相続税以外にかかる5つの税金です。

知識不足によって意図せずに脱税してしまったり、逆に節税対策を知らずに税金を多く支払いすぎてしまったり……。そんな失敗が、後を絶ちません。

この記事では、法的に正しく処理しつつも税金の払いすぎで損しないために、相続した不動産を売却したときの税金について、詳しく解説します。

正しい知識を持って、法に則った節税対策を行い、必要最小限の税金を納められるようになりましょう。

なお、相続した不動産を売却する手順や注意点については「相続した不動産を売却する際の正しい手順と注意点をわかりやすく解説」にて詳しく解説しています。全体の流れを知りたい方は、あわせてご確認ください。

相続した不動産を売却する税金と節税対策については、さっそく続きをご覧ください。

目次

1. 相続した不動産を売却するときにかかる5つの税金

まず、相続した不動産を売却するときに、相続税以外にかかる税金の全体像を把握しましょう。以下の5つの税があります。

|

税金の種類 |

説明 |

|

① 登録免許税 |

相続登記の名義変更にかかる税金 |

|

② 印紙税 |

売買契約書に貼付する印紙代 |

|

③ 譲渡所得税 |

相続不動産売却で出た利益に対してかかる税金 |

|

④ 住民税 |

相続不動産売却で出た利益に対してかかる税金 |

|

⑤ 復興特別所得税 |

令和19年まで所得税に上乗せされる税金 |

それぞれ詳しく見ていきましょう。

1-1. 登録免許税

1つめの税金は「登録免許税」です。

登録免許税とは、相続登記を行う際にかかる税金で、税率は不動産の価額の0.4%です。

相続登記とは、相続した不動産の所有権を相続人へ変更する手続きのことです。

相続登記でかかる登録免許税の税額は、下の表の通り「不動産の価額の1,000分の4(=0.4%)」と定められています。

▼ 土地の所有権の移転登記

|

内容 |

課税標準 |

税率 |

|

相続、法人の合併又は共有物の分割 |

不動産の価額 |

1,000分の4 |

▼ 建物の登記

|

内容 |

課税標準 |

税率 |

|

相続又は法人の合併による所有権の移転 |

不動産の価額 |

1,000分の4 |

課税基準となる「不動産の価額」は、市区町村役場で管理している固定資産課税台帳の価格となります。市区町村役場で確認しましょう。

調べた不動産の価額が仮に3,000万円だった場合、登録免許税の計算例は以下の通りです。

| (補足)平成30年度の税制改正により、相続による土地の所有権の移転の登記について一部のケースでは登録免許税の免税措置が設けられています。詳しい要件については「相続登記の登録免許税の免税措置について:法務局」にてご確認ください。 |

1-2. 印紙税

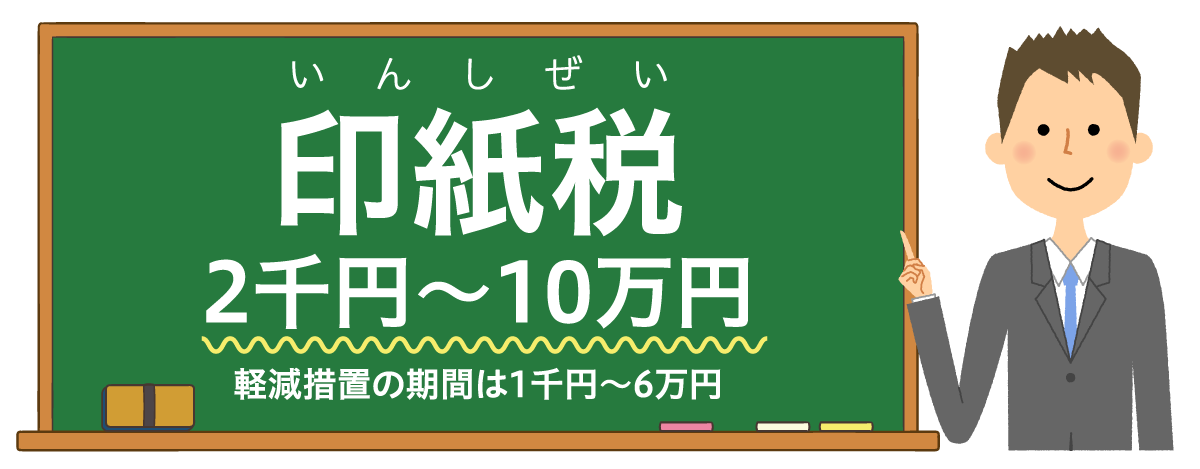

2つめの税金は「印紙税」です。

印紙税とは、経済取引で作成する文書に対して課税される税金で、税額は売買代金に応じて2千円から10万円です。

課税される文書には契約書、領収書、手形などがあり、不動産売買の際に交わす売買契約書も印紙税の課税対象です。

売買契約の契約金額によって、印紙税の金額は変わります。

▼ 印紙税の税額

|

契約金額 |

印紙税額 |

軽減税額※ |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

※平成26年4月1日から令和4年3月31日までの間に作成される不動産売買契約書は軽減措置で税額が低くなります。詳しくは「不動産売買契約書の印紙税の軽減措置|国税庁」にてご確認ください。

印紙税は、必要な税額分の印紙を売買契約書に貼り消印することで、納税します。

もし相続した不動産を4,000万円で売却した場合には、契約金額が4,000万円になりますから、印紙税は2万円になります。

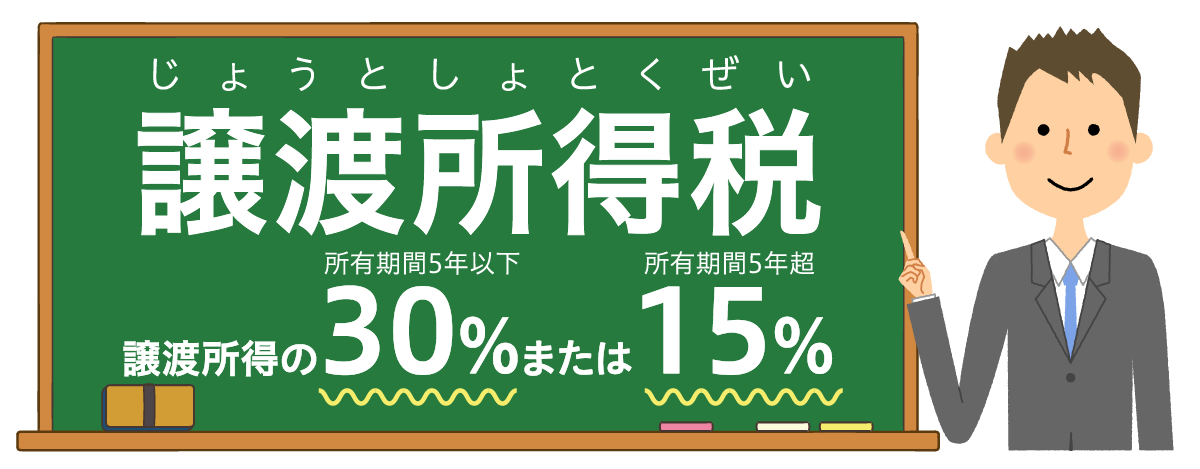

1-3. 譲渡所得税

3つめの税金は「譲渡所得税」です。

譲渡所得税とは、不動産を売却して得た利益(譲渡所得)に対して課税される所得税で、税率は譲渡所得の30%または15%です。

所得税の税率は、その不動産の所有期間によって異なり、以下の表の通りとなります。

▼ 譲渡所得税の税率

|

区分 |

所有期間※ |

所得税の税率 |

|

短期譲渡所得 |

5年以下 |

30% |

|

長期譲渡所得 |

5年超 |

15% |

※所有期間は売却した年の1月1日時点での所有期間

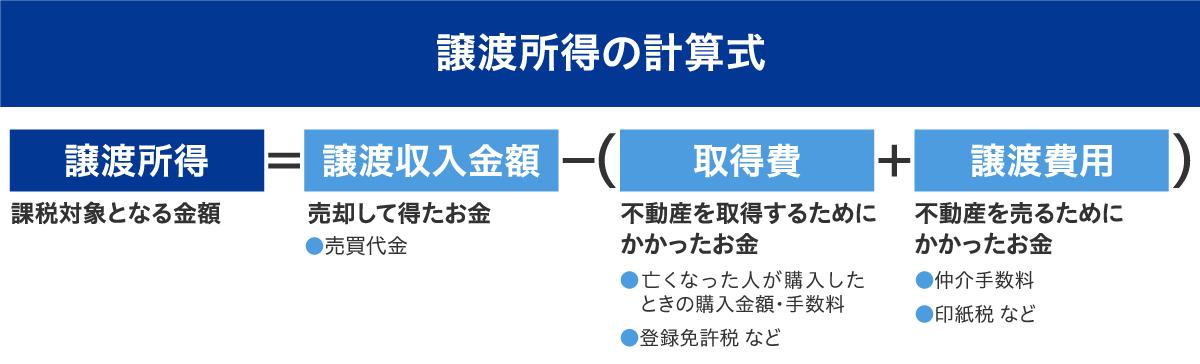

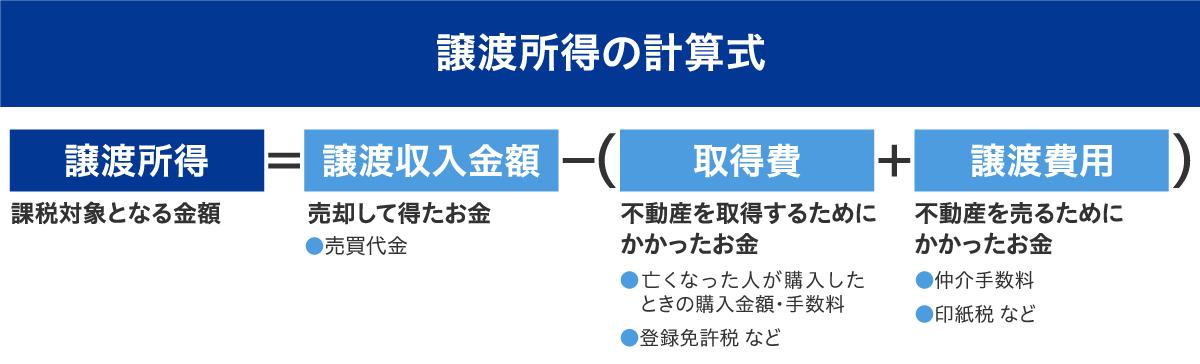

譲渡所得税は、「譲渡所得」に対して課税されます。譲渡所得の求め方は、以下の通りです。

「譲渡収入金額」は、売却して得たお金(不動産が売れた金額)です。

「取得費」は、不動産を取得するためにかかったお金で、買ったときの購入代金や購入手数料です。建物は減価償却費相当額を差し引いた額で計算します。登録免許税も、取得費に含みます。

「譲渡費用」は、不動産を売るためにかかったお金です。不動産会社に支払った仲介手数料や印紙税が含まれます。

例として、亡くなった親が3,000万円で購入した不動産を、相続後に4,000万円で売却した場合の譲渡所得を計算してみましょう。

計算した譲渡所得の金額に、所定の所得税率をかけた金額が、支払う譲渡所得税の税額になります。

例えば、譲渡所得が860万円で相続して5年以内に売却した場合の計算例を見てみましょう。

ところで、「相続した不動産を売却すると、こんなに所得税がかかるの?」と驚かれた方もいらっしゃるかもしれません。

しかし実際には、特例や控除を適用すれば譲渡所得がプラスにならないケースや、取得費を下回る金額でしか売却できず、利益が出ないケースが多くあります。

譲渡所得がプラスにならなければ(つまり売却で利益が出なければ)、譲渡所得税は発生しません。

特例や控除の詳細は、後ほど「4. 相続した不動産を売却するときに知っておきたい節税対策」にて解説します。

1-4. 住民税

4つめの税金は「住民税」です。税率は譲渡所得の9%または5%です。

住民税の税率は、譲渡所得税と同様に、不動産の所有期間によって変わります。

|

区分 |

所有期間※ |

住民税の税率 |

|

短期譲渡所得 |

5年以下 |

9% |

|

長期譲渡所得 |

5年超 |

5% |

※所有期間は売却した年の1月1日時点での所有期間

例えば、相続して5年以内に売却し、譲渡所得が860万円だった場合の住民税は、以下の通りとなります。

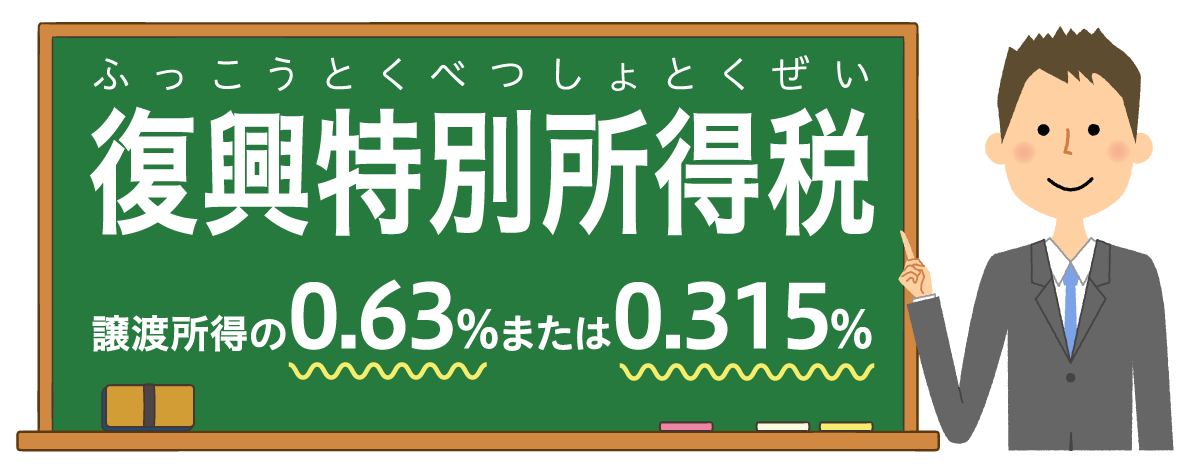

1-5. 復興特別所得税

5つめの税金は「復興特別所得税」です。

復興特別所得税とは、東日本大震災からの復興に必要な財源の確保をするための税金で、令和19年まで所得税の税率に2.1%が加算されます。

税率は譲渡所得の0.63%または0.315%です。

|

区分 |

所有期間※ |

復興特別所得税の税率 |

|

短期譲渡所得 |

5年以下 |

所得税の税率30%×2.1%=0.63% |

|

長期譲渡所得 |

5年超 |

所得税の税率15%×2.1%=0.315% |

※所有期間は売却した年の1月1日時点での所有期間

例えば、相続して5年以内に売却し、譲渡所得が860万円だった場合の復興特別所得税は、以下の通りとなります。

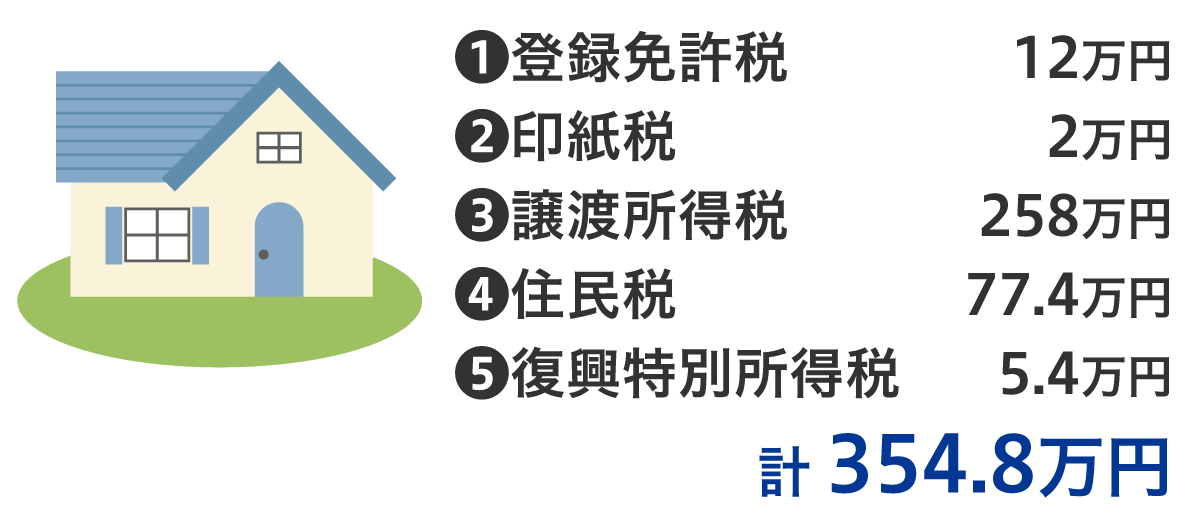

以上が、相続した不動産を売却する際にかかる5つの税金になります。

計算例では、

| 親が過去に3,000万円で購入した、不動産の価額が3,200万円の不動産を相続して、5年以内に4,000万円(譲渡所得860万円)で売却した場合 |

というケースを使用しました。

このケースで発生する5つの税金の合計額を計算してみましょう。

登録免許税、印紙税、譲渡所得税、住民税、復興特別所得税、合わせて354.8万円という結果になりました。

2. 売却にかかる税金は相続人全員が支払う

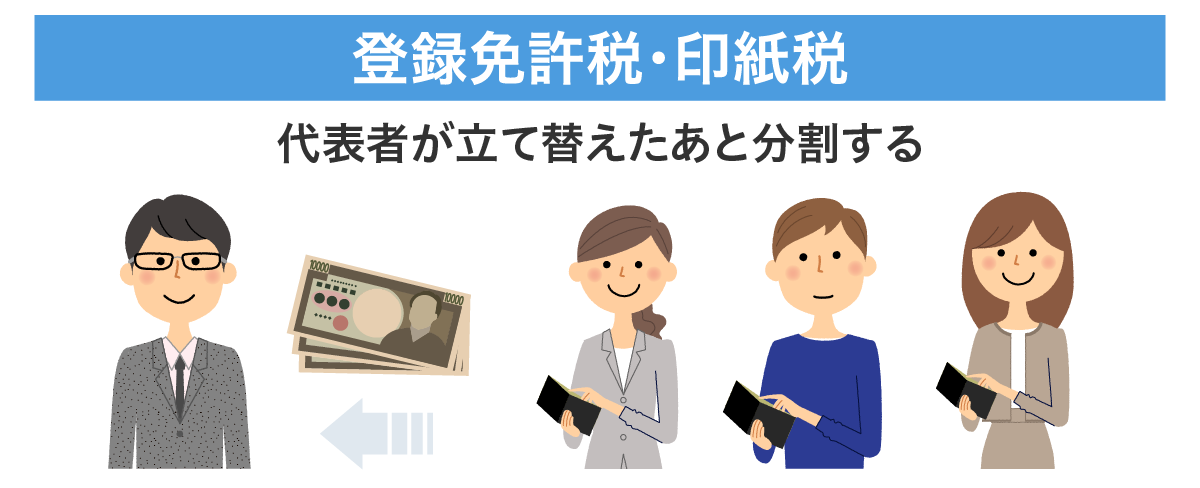

相続した不動産を売却して、売却にかかった税金は、相続人全員が支払います。

相続人が複数存在し、不動産を売却して得た現金を分割する場合には、手続きの都合上、いったん代表者に名義を移します。

その代表者が登録免許税・印紙税を立て替えることになりますが、現金で分割する際には、登録免許税・印紙税分を相殺して分割するのが一般的です。

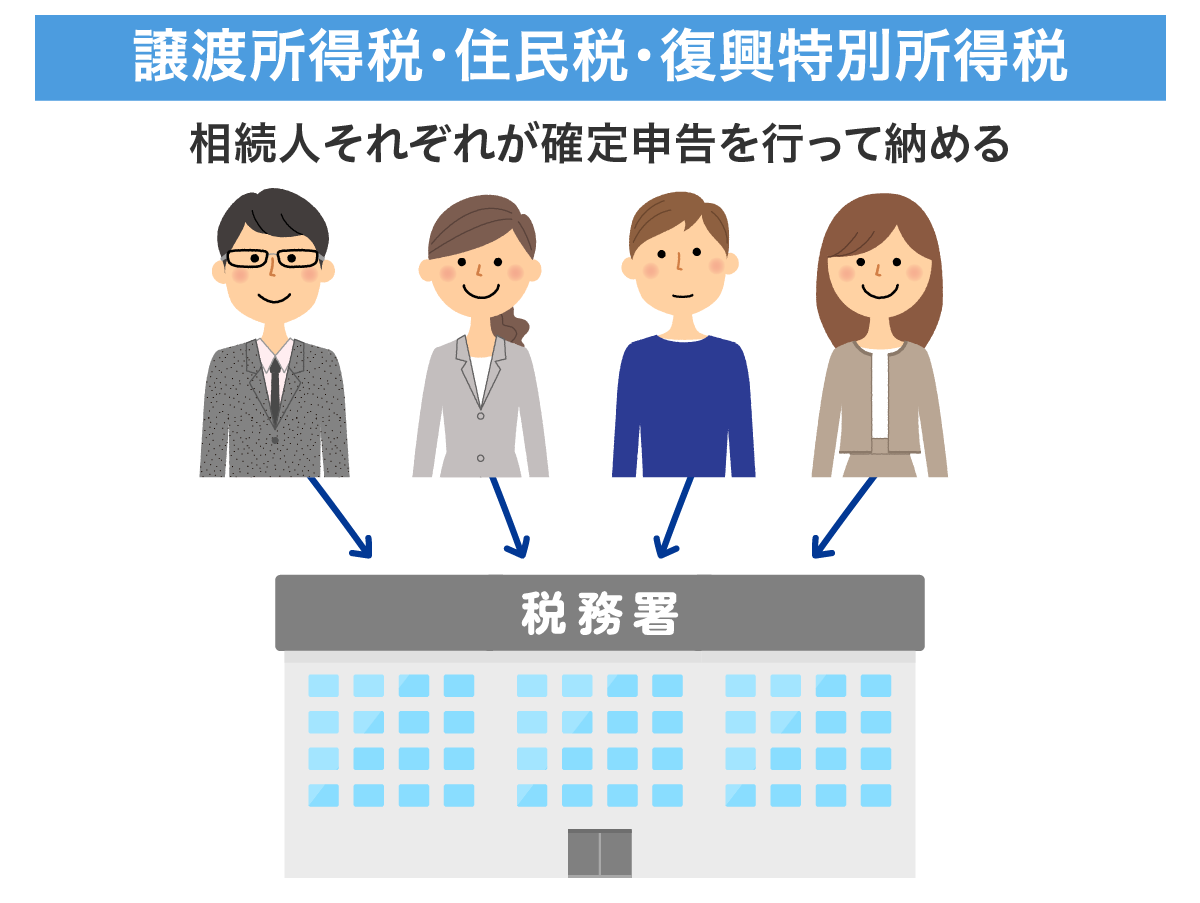

譲渡所得に対してかかる税金である譲渡所得税・住民税・復興特別所得税は、それぞれの相続人が確定申告を行って支払います。

確定申告については、次章で詳しく解説しましょう。

3. 相続した不動産を売却して利益が出たら確定申告が必要になる

相続した不動産を売却した場合、売却によって利益(譲渡所得)が出た場合には、確定申告が必要になります。

相続した不動産を売却した際の確定申告について、詳しく見ていきましょう。

3-1. 売却して利益が出たら確定申告が必要(利益が出なければ不要)

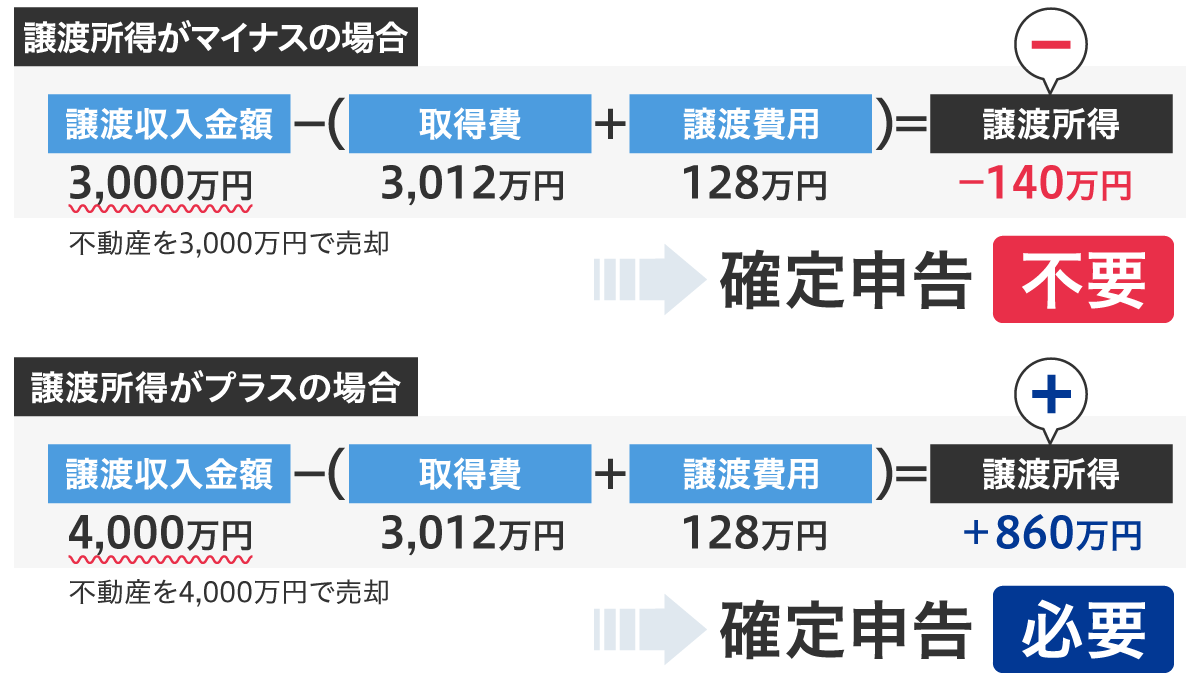

おさらいになりますが、譲渡所得の計算式は、以下の通りです。

| 譲渡所得=譲渡収入金額−(取得費+譲渡費用)−特別控除額 |

売却した結果、利益が出なかった場合は、確定申告は不要です。

つまり、譲渡収入金額(売却して得られた現金)よりも、取得費や譲渡費の方が多く、譲渡所得がプラスにならなかった場合は、確定申告する必要がありません。

ですが、譲渡収入金額から取得費・譲渡費を引いた金額(特別控除額を引く前の金額)がプラスになった場合には、確定申告が必要です。

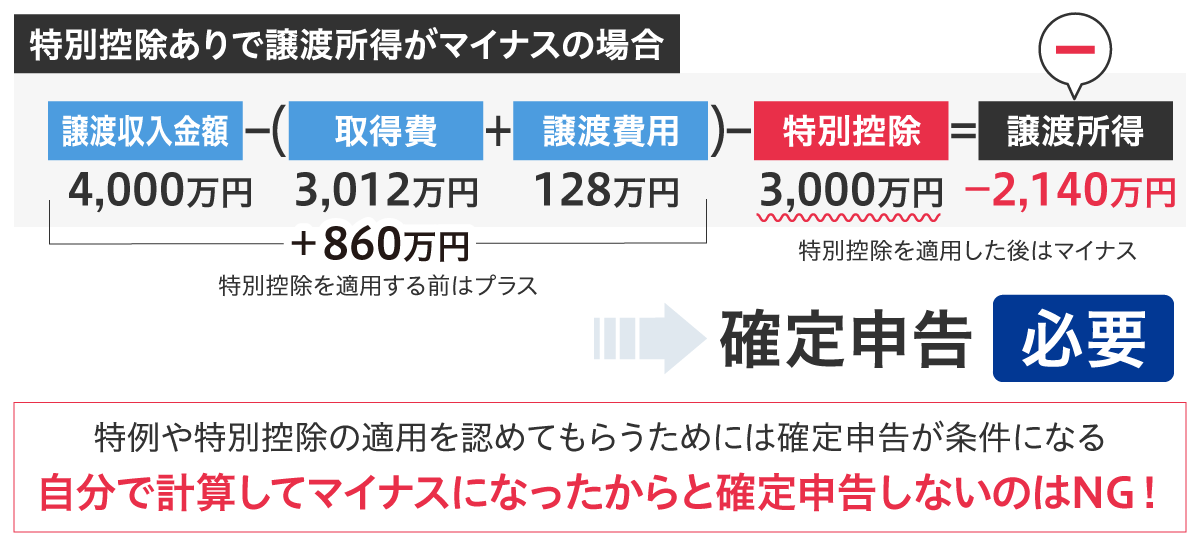

3-2. 確定申告が必要か判断する金額は「特例・控除の適用前」という点に注意

ここで重要な注意点がひとつあります。プラスかマイナスかを判断する際に見るのは「特例や特別控除を適用する前の金額」なのです。

この後「4. 相続した不動産を売却するときに知っておきたい節税対策」にて特例や特別控除について解説しますが、特例・控除を適用して計算した結果、譲渡所得がマイナスになっても、確定申告は必要です。

なぜなら、特例や控除の適用を認めてもらうためには、確定申告で申告することが条件になるからです。確定申告をしないと控除が受けられません。

自分で特例や特別控除を適用した結果、マイナスになったからと確定申告しない場合、それは脱税行為になってしまいます。十分にご注意ください。

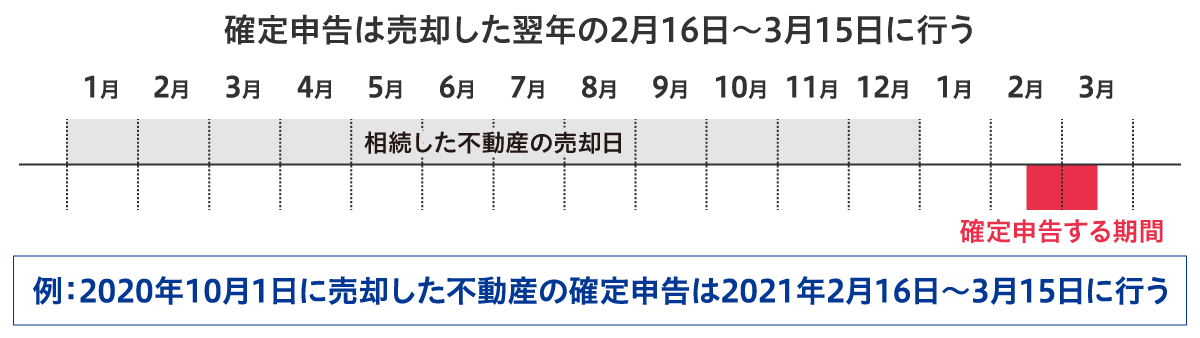

3-3. 確定申告を行うタイミングは売却した翌年の2月16日〜3月15日

確定申告を行うのは、売却した翌年の2月16日〜3月15日のタイミングになります。

例えば2020年10月1日に不動産を売却した分の確定申告は、2021年2月16日〜3月15日の期間中に確定申告を行う必要があります。

確定申告の方法は、必要書類を税務署に持参する・郵送する他に、インターネットでも可能です。近年ではスマートフォンでも申告できるようになりました。

初めて確定申告をされる方は、国税庁の「初めて確定申告される方へ」のページにて、詳細をご確認ください。

4. 相続した不動産を売却するときに知っておきたい節税対策

相続した不動産を売却する際には、知っておきたい特例がありますので3つご紹介します。

4-1. 相続財産を譲渡した場合の取得費の特例

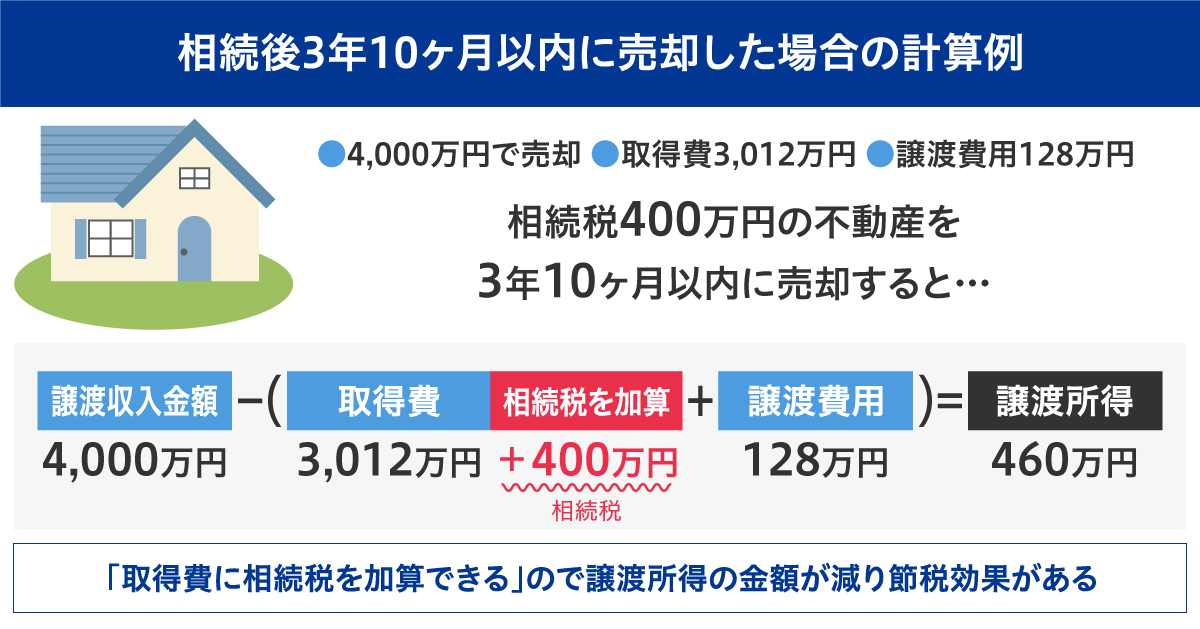

1つめは、「相続財産を譲渡した場合の取得費の特例」です。

これは、相続税の申告期限から3年以内に売却すれば税負担が軽くなる特例です。

「相続不動産は3年10ヶ月以内に売却した方が良い」という情報を見掛けたことがあるかもしれません。

それはこの相続財産を譲渡した場合の取得費の特例の【相続税の申告期限(10ヶ月以内)+3年=3年10ヶ月】からきています。

譲渡所得の計算式として、以下をご紹介しました。

| 譲渡所得=譲渡収入金額−(取得費+譲渡費用)−特別控除額 |

相続財産を譲渡した場合の取得費の特例では、相続税の申告期限から3年以内(相続してから3年10ヶ月以内)に売却すれば、取得費に売却した不動産に対する相続税額も加算できるのです。

所得税・住民税の課税対象となる譲渡所得の額を減らせるので、その分、節税となります。

参考:No.3267 相続財産を譲渡した場合の取得費の特例|国税庁

4-2. 相続した空き家を売却したときの3,000万円控除

2つめは、「相続した空き家を売却したときの3,000万円控除」です。

空き家を相続した場合、一定の要件を満たせば3,000万円の特別控除を利用できます。

| 譲渡所得=譲渡収入金額−(取得費+譲渡費用)−特別控除額3,000万円 |

例えば、譲渡収入金額(売却した代金)が3,000万円以下の場合、特別控除額だけで譲渡所得がゼロ(またはマイナス)になりますので、所得税も住民税も課税されなくなります。

「1. 相続した不動産を売却するときにかかる5つの税金」にて試算したケースに当てはめてみると、以下の通りです。

大きな節税効果がありますが、建物が以下の要件を満たしている必要があります。

|

特例を受けるためには適用要件があります。詳細は国税庁のホームページ「No.3306 被相続人の居住用財産(空き家)を売ったときの特例」にてご確認ください。

また、さらに詳しくは「【所得税軽減】空き家売却の3,000万円控除について徹底解説 」もあわせてご覧ください。

4-3. マイホームを売却したときの3,000万円控除

3つめは、「マイホームを売却したときの3,000万円控除」です。

こちらは売却した不動産がマイホーム(居住用財産)であった場合に適用される控除です。

| 譲渡所得=譲渡収入金額−(取得費+譲渡費用)−特別控除額3,000万円 |

相続した人が、その家を自宅として居住していた場合に受けられる控除です。

例えば、夫婦でマンションに住んでいて夫が亡くなり妻が相続した場合や、親子で一戸建てに住んでいて、親が亡くなり子が相続した場合などは、マイホームを売却したときの3,000万円控除の対象となります。

特例を受けるためには詳しい適用要件がありますので、詳しくは国税庁のホームページ「No.3302 マイホームを売ったときの特例」にてご確認ください。

また、さらに詳しくは「【所得税軽減】マイホーム売却の3,000万円控除について徹底解説」もあわせてご覧ください。

5. 相続不動産の売却をお考えの方に専門アドバイザーがサポート

相続した不動産を売却するうえでは、相続、税金、不動産のさまざまな知識が必要になります。

すべてを自分で行うのは大変難しいため、ぜひ専門家のサポートを受けたいところです。

当社では、相続した不動産の売却をお考えの方のご相談を受け付けております。

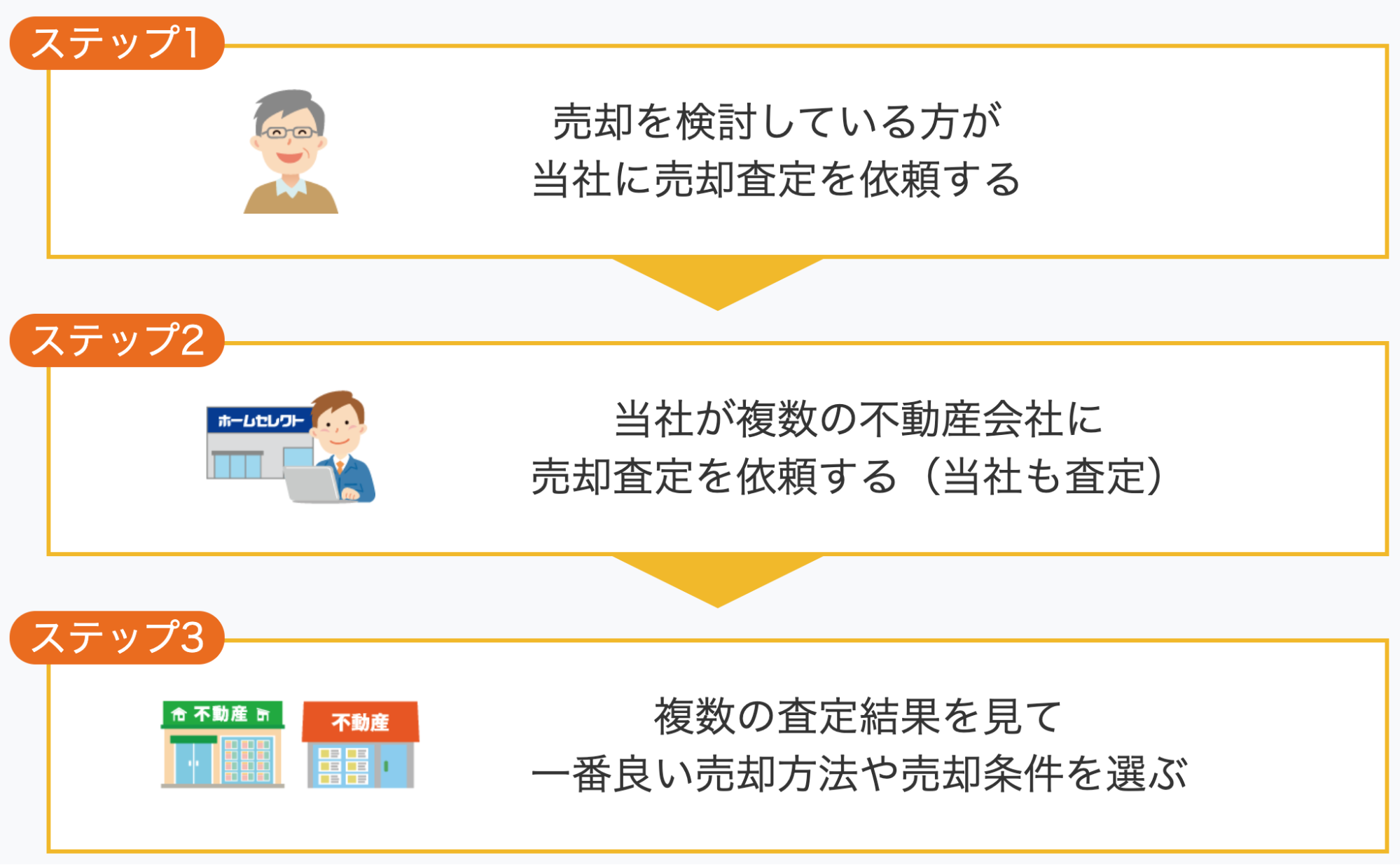

特に、相続した不動産の売却でご好評をいただいているのが「複数いっかつ査定」です。

当社が査定を行うと同時に、他の複数の不動産会社にも査定を利用するサービスです。

相続した不動産で、相場や周辺環境がよくわからない場合でも、効率的に一番良い売却方法や売却条件を選ぶことができます。

無料のサービスとなっておりますので、こちらのお問い合わせフォームからお気軽にご相談ください。

6. まとめ

相続した不動産を売却するときには、5つの税金が掛かります。

|

税金の種類 |

説明 |

税額 |

|

|

① 登録免許税 |

相続登記の名義変更にかかる税金 |

不動産の価額の0.4% |

|

|

② 印紙税 |

売買契約書に貼付する印紙代 |

売買契約書の金額に応じて2千円〜10万円 |

|

|

③ 譲渡所得税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の30% |

|

所有期間5年超 |

譲渡所得の15% |

||

|

④ 住民税 |

相続した土地の売却で出た利益に対してかかる税金 |

所有期間5年以下 |

譲渡所得の9% |

|

所有期間5年超 |

譲渡所得の5% |

||

|

⑤ 復興特別所得税 |

令和19年まで上乗せされる所得税 |

所有期間5年以下 |

譲渡所得の0.63% |

|

所有期間5年超 |

譲渡所得の0.315% |

||

譲渡所得税・住民税・復興特別所得税の課税対象となる「譲渡所得」の計算式は、以下の通りです。

不動産を売却して利益が出た場合(譲渡所得がプラスになった場合)には、確定申告が必要になります。

特例や控除が適用された結果、譲渡所得がマイナスになった場合でも、特例や控除を適用してもらうために確定申告が必要ですので十分に注意してください。

確定申告は、売却した翌年の2月16日〜3月15日の期間に行います。

相続した不動産を売却する際に知っておきたい節税対策として、以下の3つがあります。

|

相続した不動産の売却には、さまざまな知識が必要です。不安がある方は、ぜひ当社までお気軽にご相談ください。

なお、相続した不動産を売却する際の手順や注意点については、「相続した不動産を売却する際の正しい手順と注意点をわかりやすく解説」の記事で詳しく解説しています。こちらもあわせてご覧ください。

|

宮城・仙台で「はじめての不動産相続」なら |

|

はじめての不動産相続。どこに何を相談したらいいのか、お困りではありませんか? ・どこに相談すればいいのか? ・遺産分割は? ホームセレクトなら、どの段階からでも無料で相談ができます。また、相続に必要な手続きの無料診断サービスや相続の流れやアドバイスも実施しています。 さらに、相続の手続きを進めるうえで依頼する必要がある専門家(司法書士・税理士・弁護士)のご紹介や、納税で損をしないように減税制度のアドバイスもすべて無料! 宮城・仙台で「はじめての不動産相続」なら |

閉じる

閉じる