「住み替え」という言葉を聞いたことがあっても、内容までは詳しく知らず、

「そもそも住み替えって何?」

「どうしたら住み替えができるの?」

という疑問を持つ人もいることでしょう。

住み替えとは、

|

「物件を買う/物件を売る」という不動産の売買取引を伴う引っ越し |

のことを指す不動産用語です。

住み替えには、以下のような特徴があります。

|

住み替えの基礎知識 |

|

|

住み替えの主な理由 |

|

|

住み替えにかかる期間 |

3か月〜1年程度 |

|

住み替えに必要な費用目安 |

マイホーム売却額の5~7% |

上記の表でもわかるように、住み替えには時間と費用がかかります。

そのため、住み替えは費用や段取りについてしっかりと計画を立てて進める必要があります。

安易に住み替えを進めてしまうと、

|

住み替えで起きやすいトラブルの例 |

|

などのトラブルになるケースもあります。

そこでこの記事では、住み替えをスムーズに進めるために以下の内容を紹介します。

|

この記事を読むとわかること |

|

この記事を読めば、住み替えに関する基礎知識を身に着けることができ、安心して住み替えの計画を立てられるようになります。

「絶対に住み替えで失敗したくない」と思った人は、ぜひチェックしてくださいね。

目次

1. 住み替えの基礎知識

この章では、住み替えの基礎知識について解説します。

|

住み替えの基礎知識 |

|

それでは、上記の内容について詳しく解説していきます。

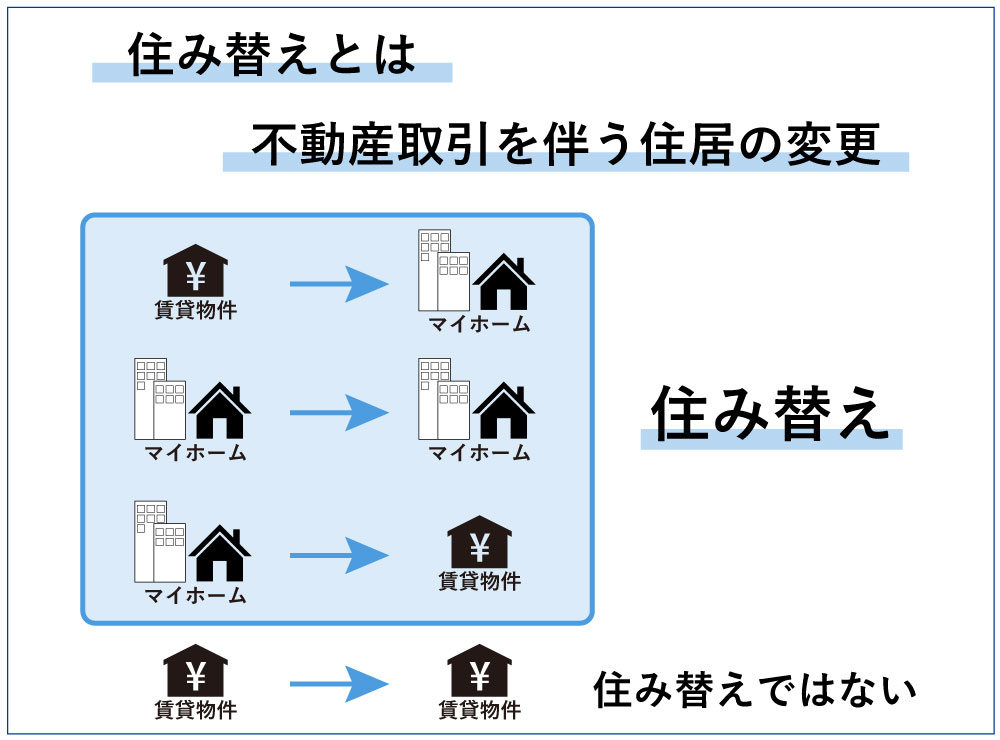

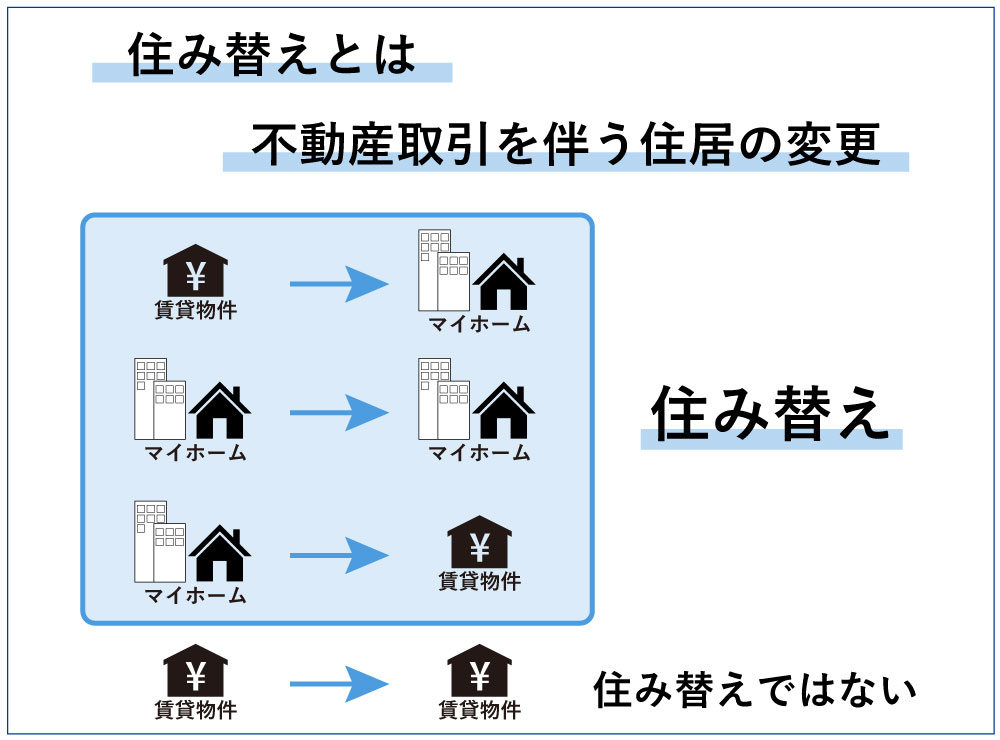

1-1. 住み替えとは「不動産取引を伴う住居の変更」のこと

冒頭でもふれたとおり、住み替えとは不動産取引を伴う住居の変更のことです。

上記の表のように、不動産業界では

- 賃貸物件から購入したマイホームへの引っ越し

- 今のマイホームを売却し、新しいマイホームを購入しての引っ越し

- マイホームを売却して賃貸物件への引っ越し

など、「物件を買う/物件を売る」という不動産取引を伴う引っ越しのことを、住み替えと呼びます。

1-2. 住み替えを検討する一般的なタイミング

一般的に不動産売買という大きな取引を伴う住み替えを検討し始めるのは、以下のようなケースです。

- 持ち家自体や周辺環境に不便を感じたとき

- 家族構成が変わった時

- 老後の生活に不安を感じたとき

- 持ち家の価値が下がってきたとき

- 経済的に余裕がでてきたとき

ここからは、それぞれのケースについて具体例を交えながら解説していきます。

|

実際に住み替えをした世帯の住み替え理由 |

||||||||||||||||||||||||||||||

|

国土交通省が発表した「平成30年住生活総合調査(速報集計)結果」では、実際に住み替えをした世帯が挙げた住み替えの目的について以下のように紹介しています。 参考にしてください。

|

1-2-1. 家や周辺環境に不便を感じたとき

住み替えを検討するタイミングで最も多いのは、家の設備や周辺環境に不便を感じたときです。

例えば

- 転勤によって家から職場まで2時間以上かかるようになってしまった

- 近所に児童館や公園など子供向けの施設がなくて困っている

- 家の階段の勾配がきつく、老後も上り下りができるか不安になってきた

- 子供が成長し、家が狭く感じてきた

など、家やその周辺環境への不満を解消するために住み替えを検討する人が多いです。

1-2-2. 家族構成が変わったとき

家族構成の変化も住み替えを検討する理由の一つです。

例えば、

- 結婚を機に、親世帯から独立する

- 子供が増え、今の間取りでは子供に個室を与えられず困っている

- 老後、子供世帯と同居する予定がある

など、同居する家族の人数の変化によって部屋が狭くなることを心配し、住み替えを検討する人もいます。

1-2-3. 老後の生活に不安を感じたとき

現在の家が高齢期のライフスタイルにあわないのではないか、という不安から住み替えを検討することも一般的です。

特定非営利活動法人「老いの工学研究所」が実施した高齢者に対するアンケートでは、回答者の約20%が住み替えを検討しているという結果が出ています。

上記のアンケートで回答した高齢者が、住み替えを検討する主な理由は以下の通りです。

|

参考:特定非営利活動法人「老いの工学研究所」|高齢者の約半数が「住み替え予備軍」

上記のような、家に対する不安や不満を感じる中年期~高齢期の人が住み替えを検討しています。

1-2-4. 家の価値が下がってきたとき

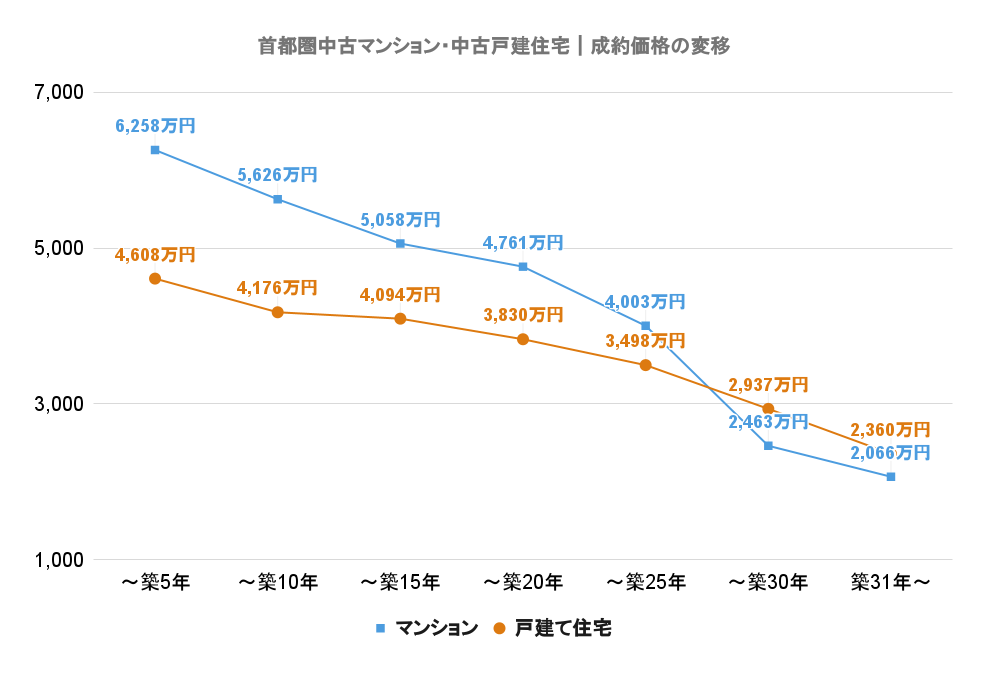

よりお得に住み替えたいと考え、家の価値が下がりきる前に住み替えを検討する人もいます。

物件は築年数が古くなるほど価値が下がっていきます。

参考:首都圏中古マンション・中古戸建住宅地域別・築年帯別成約状況【2021年07~09月】

一般的に、

- 戸建住宅は築20年

- マンションは築10年

で価値が大きく下がるといわれており、住み替えで損をしたくない人は、その築年数を目安に家の売却・住み替えを考える傾向にあります。

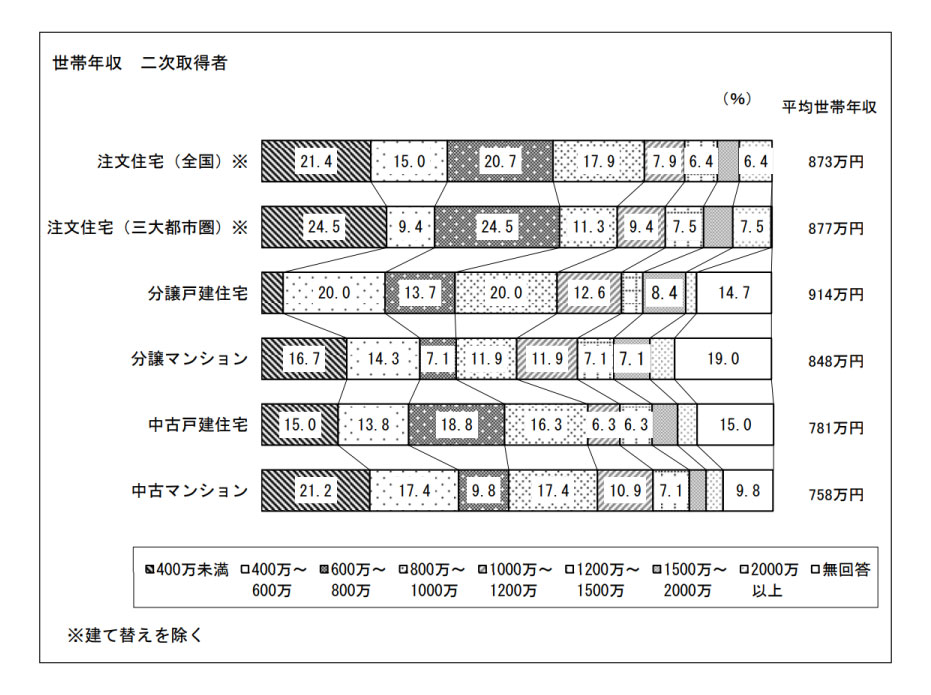

1-2-5. 経済的に余裕が出てきたとき

世帯年収が増え経済的な余裕が出てきてから、住み替えをする人もいます。

- 無理な住宅ローンを組みたくない

- 老後に大きな負債を残したくない

などの理由で、世帯収入が増えてから住み替えをするようです。

国土交通省発表の「平成30年度住生活総合調査(速報集計)結果」では、住み替えをした人の平均世帯年収は約842万円とされています。

住宅の種類別の平均世帯年収は以下の通りです。

参照:平成30年度住宅市場動向調査報告書|国土交通省 住宅局

国税庁の調査によると、給与所得者の平均年収は433万円です。

参考:令和2年分民間給与実態統計調査

そのため、年収800万円以上というのは比較的経済的に余裕のある世帯だとわかります。

1-3. 住み替えにかかる期間は3か月~1年

住み替えにかかる期間は、一般的に3か月〜1年程度です。

賃貸物件から賃貸物件に引っ越す場合とは異なり、住み替えでは売却と購入のどちらか、あるいは両方の不動産取引が必要です。

そのため、賃貸物件同士の引っ越しよりも時間がかかる傾向にあります。

また、住み替え先によって目安期間が変わり、

|

すでにある中古物件に住み替える場合 |

3か月~6か月 |

|

注文住宅を新築して住み替える場合 |

6か月~12か月 |

が目安です。

|

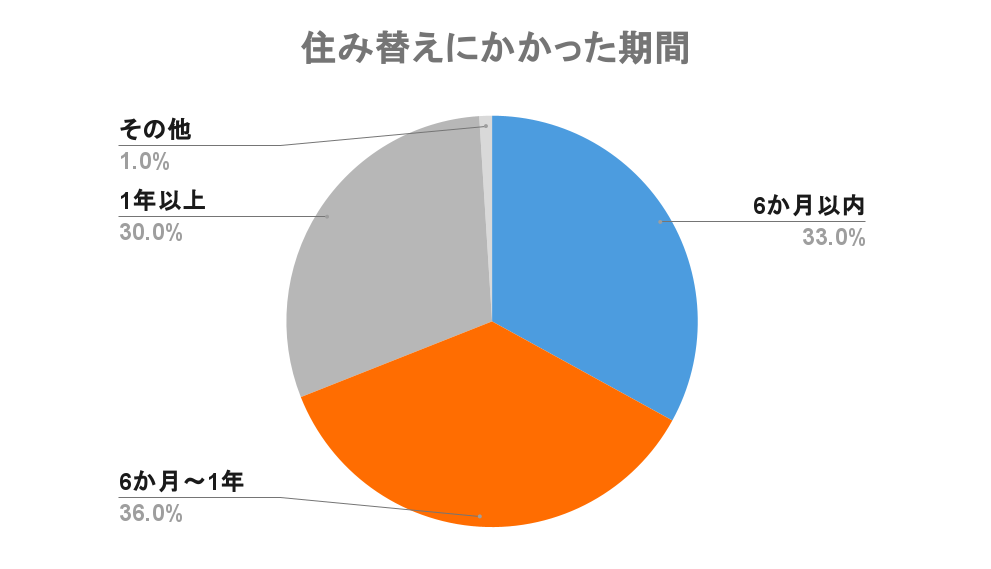

住み替え経験者の7割が1年以内に住み替え |

|

不動産売却メディアが行ったアンケートでは、回答者の約7割が1年以内に住み替えを終わらせています。

|

1-4. 住み替えにかかる費用

住み替えには、以下のように「マイホームの売却費用」と「新居の購入費用」がそれぞれかかります。

|

目安 |

|

|

物件の売却にかかる費用 |

売却額の5~7% |

|

物件の購入にかかる費用 |

購入額+購入額の5~8% |

例えば、マイホームを3,000万円で売却し、新居を4,000万円で購入した場合以下の費用がかかります。

|

目安 |

|

|

マイホームが3,000万円で売れた場合 |

150~210万円 |

|

新居を4,000万円で購入した場合 |

4,000万円+200~320万円 |

ここでは、それぞれどのような費用が掛かるのか解説します。

住み替えにかかる費用について、詳しく知りたい人は、このまま読み進めてください。

お得に住み替えをしたい人は「2. お得に住み替えをする3つのコツ」を、住み替えの流れや方法について知りたい人は「3.【実践的】住み替えを進める手順」をご覧ください。

|

住み替えで必要な決済は引き渡しの日に全て行われる |

|

「3. 【実践的】住み替えを進める手順」でも解説しますが、マイホームを売ったり、新居を買ったりする際の決済は、以下のようにに行われます。 |

1-4-1. 物件の売却にかかる費用

一般的に、物件の売却時に次かかる費用は売却額の5~7%といわれています。

物件の売却に必要な費用の内訳は、以下の通りです。

|

項目 |

費用の目安 |

|

仲介手数料 |

(売却額×3.3%)+ 6.6万円+消費税 |

|

印紙税 |

1~6万円 |

|

譲渡所得の14.21%~39.63% |

①仲介手数料

物件の売却を仲介した不動産会社に支払う手数料です。

金額が決められているわけではなく、仲介手数料はが無料や半額などのサービスをしている不動産会社も存在します。

仲介手数料には上限金額があります。

金額上限は「宅地建物取引業法」で定められており、売却金額が400万円を超える場合、

|

(売却額×3.3%)+ 6.6万円 + 消費税 |

が上限金額です。

参考:宅地建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額

例として、住宅を4,000万円で売却した場合

|

(4,000万円×3.3%)+ 6.6万円 + 消費税(10%)=1,524,600円 |

が仲介手数料となります。

|

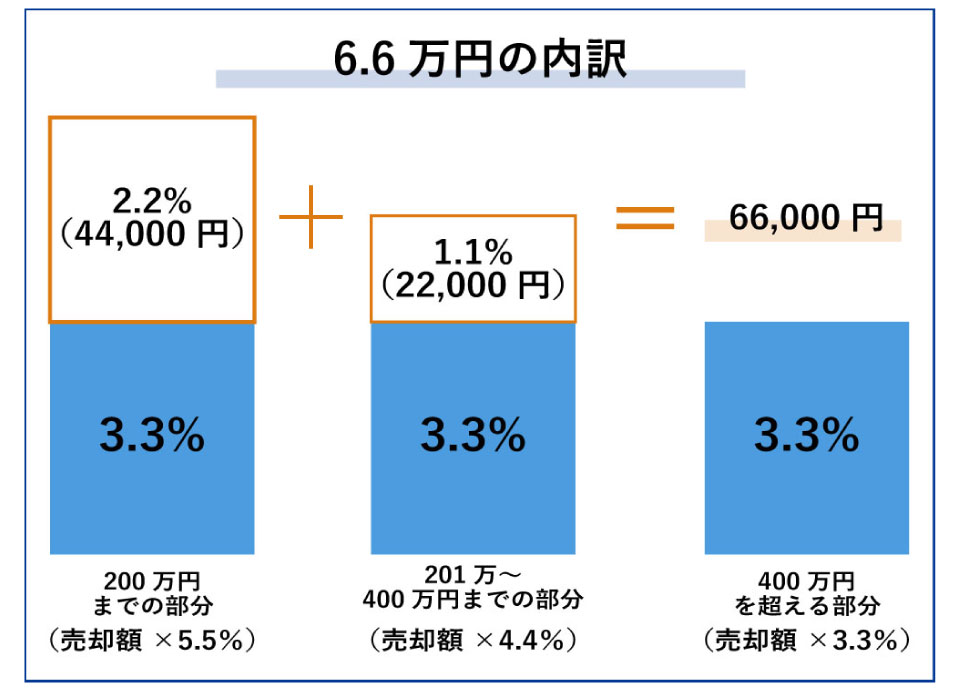

6.6万円の内訳は、売却金額の400万円以下の部分の差額 |

||||||

|

6.6万円という金額は、売却金額のうち、400万円以下の部分の仲介手数料との差額です。 仲介手数料は、以下のように物件の売却金額によって乗じる割合が変わります。

しかし、前述した仲介手数料の方程式では、400万円以下の部分も3.3%しか乗じていません。 400万円までの部分の仲介手数料は「売却額×5.5%」や「売却額×4.4%」なので、数%分の金額が不足してしまいます。

上記の通り、6.6万円というのは、この不足分の金額なのです。 |

②印紙税

不動産の売買契約書は、印紙税法で定められた課税文書に該当するため、収入印紙を貼付する必要があります。

参考:印紙税法第3条

契約書に記載する物件の売却金額によって異なり、主な印紙税額は以下の通りです。

|

物件の売却金額 |

印紙税額 |

|

500万円を超え1,000万円以下の物件 |

1万円 |

|

1,000万円を超え5,000万円以下の物件 |

2万円 |

|

5,000万円を超え1億円以下の物件 |

6万円 |

|

令和6年3月31日まで軽減措置がある |

|

令和6年3月31日まで、不動産譲渡に関する契約書について、印紙税の軽減措置があり、印紙税額が上記の表よりも20~50%程度低くなります。 |

③譲渡所得税・復興特別所得税/住民税

物件を売却して得た所得(譲渡所得)に対して課税される税金です。

|

譲渡所得の算出方法 |

|

|

譲渡所得は、

で算出します。 取得費とは、

などのことで、諸経費は前述の仲介手数料や印紙税などのことです。 |

税率は、以下の通り物件の保有期間によって変わります。

|

物件の保有期間 |

税率 |

|

|

5年以下 |

譲渡所得の39.63% |

|

|

5年を超えて10年未満 |

譲渡所得の20.315% |

|

|

10年以上 |

譲渡所得のうち6,000万円までの部分 |

譲渡所得の10% |

|

譲渡所得のうち6,000万円を超える部分 |

譲渡所得の15%+600万円 |

|

|

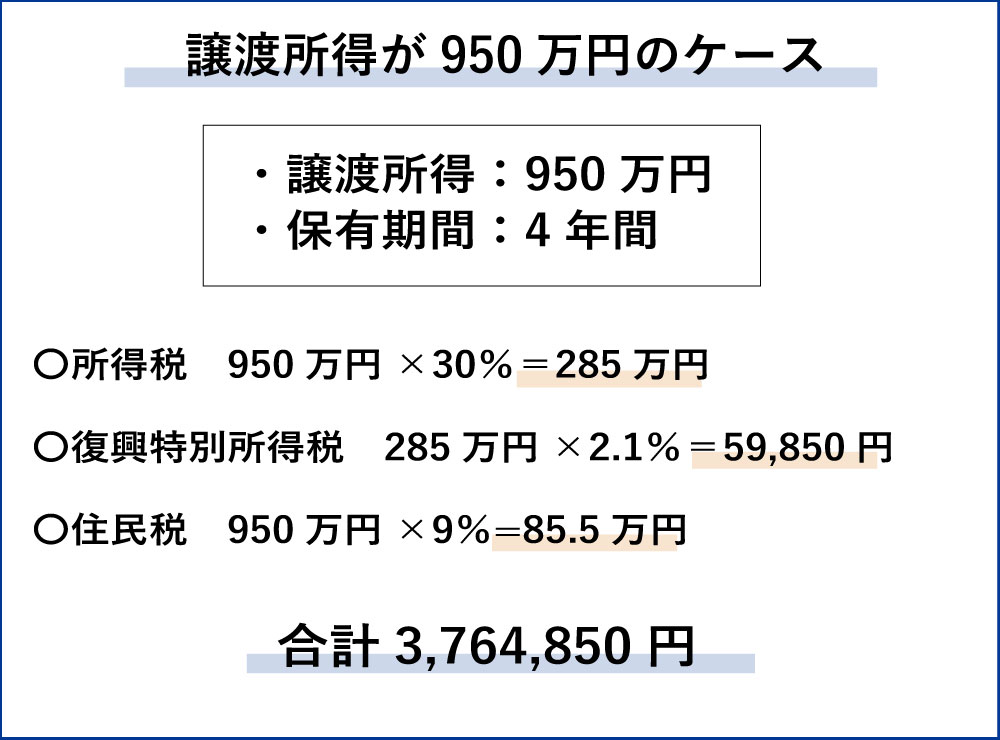

譲渡所得が950万円のケース |

|

譲渡所得が950万円の場合、納税額はどうなるのでしょうか。

つまり、合計3,764,850円が納税額となります。 |

なお、物件の取得費よりも安く売れてしまったケースなど、譲渡所得がない場合は、譲渡所得税は発生しません。

1-4-2. 物件の購入にかかる費用

一般的に、物件の購入時にかかる費用は購入額の5〜8%といわれています。

物件の購入に必要な費用の内訳は、以下の通りです。

|

項目 |

費用の目安 |

|

物件を購入する費用 |

2,500~5,000万円程度 |

|

仲介手数料 |

(購入額×3.3%)+ 6.6万円+消費税 |

|

印紙税 |

1~6万円 |

|

住宅ローン関連事務手数料/保証料 |

3~5万円+消費税+別途保証料 |

|

保険料 |

加入する保険会社によって異なる |

|

登記費用 |

住み替えのケースによって異なる |

①物件を購入する費用

物件や土地を購入する費用で、多くの場合住宅ローンを利用して支払うため、実際に住み替え時に支払う費用は一部の頭金のみとなります。

物件購入費の平均は3,622万円です。

以下は、実際に住み替えをした人の平均的な物件購入費用です。

|

住宅の種類 |

平均購入費 |

|

注文住宅 |

3,971万円 |

|

分譲戸建住宅 |

3,933万円 |

|

分譲マンション |

4,577万円 |

|

中古戸建住宅 |

2,814万円 |

|

中古マンション |

2,819万円 |

参考:平成30年度住宅市場動向調査報告書|国土交通省 住宅局

②仲介手数料

「1-4-1. 物件の売却にかかる費用」で紹介した仲介手数料と同じく、物件の購入を仲介した不動産会社に支払う手数料です。

③印紙税

「1-4-1. 物件の売却にかかる費用」で紹介した印紙税と同じく、不動産の売買契約書に貼り付ける印紙税額です。

④住宅ローン関連事務手数料/保証料

新居の住宅ローンを組む際に金融機関へ支払う費用です。

金融機関によって金額の算出方法に違いがありますが、一般的には、以下のように設定されています。

|

事務手数料 |

保証料 |

|

|

保証料を支払う場合 |

3~5万円+消費税 |

融資金額×2~2.2% |

|

保証料がない場合 |

融資金額×2%+消費税 |

なし |

⑤保険料

新居で加入する

- 火災保険

- 地震保険

- 団体信用保険など

の保険料です。

費用は、加入する保険会社によってさまざまです。

⑥登記費用

不動産を購入したときは、自分のものであると証明するために登記をする必要があります。

登記には以下の費用が必要です。

|

なお、

- 中古物件を購入した場合

- 土地のみを購入し、住宅を新築した時

- 土地付き中古物件を購入し、建て替えをしたとき

- マンションを購入したとき

などで必要な登記の種類が異なります。

登記費用について細かく知りたい場合は、司法書士や不動産会社などに相談をしましょう。

|

登記は司法書士に依頼するのが一般的 |

|

登記は、手続きが煩雑化するため、司法書士に依頼することが一般的です。 |

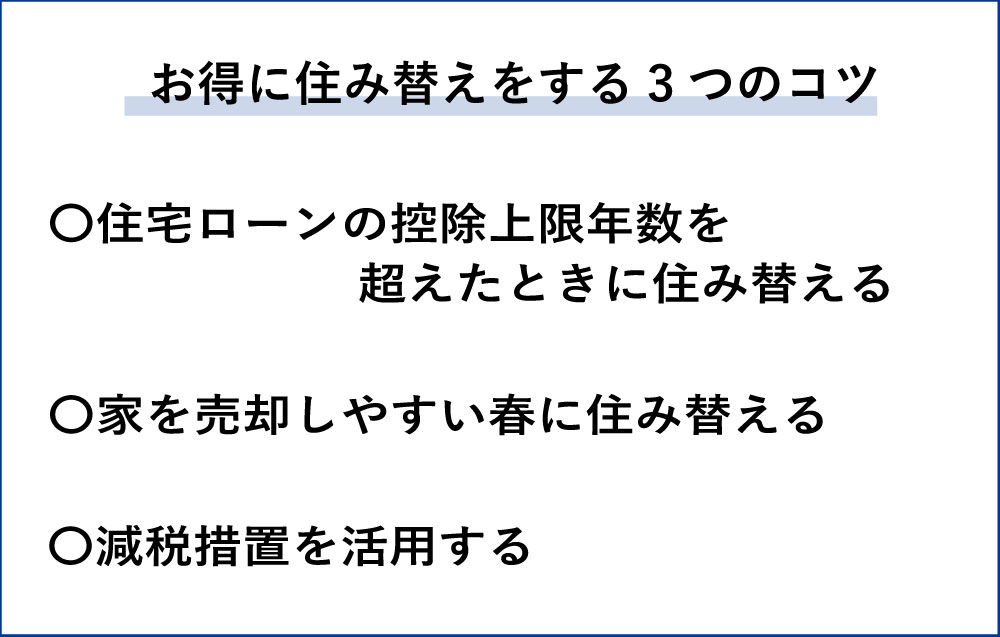

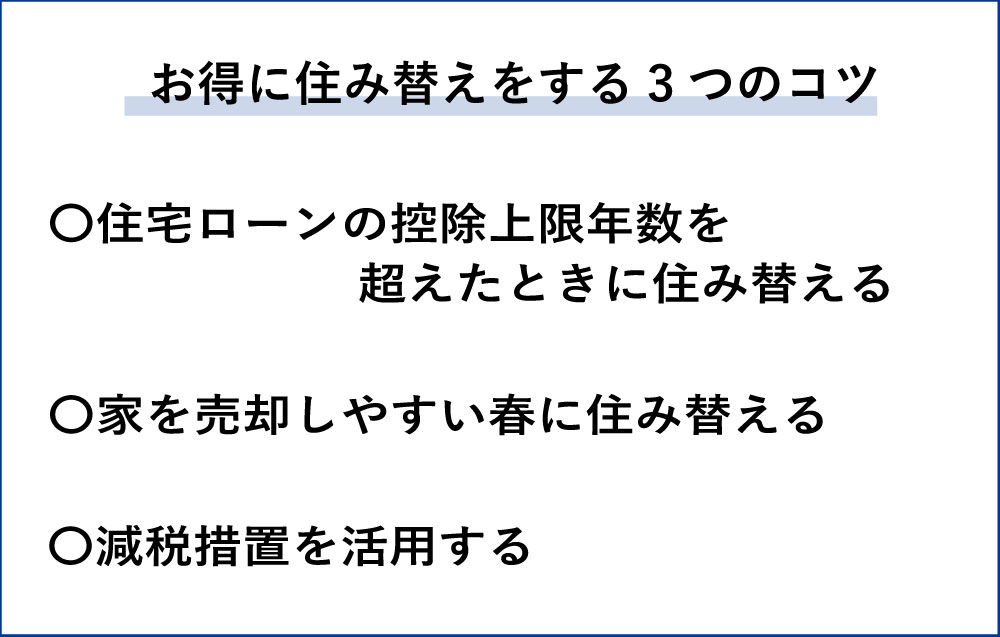

2. お得に住み替えをする3つのコツ

前章で解説したとおり、多額の費用がかかる住み替えですが、実はお徳に住み替えをするコツがあります。

お得に住み替えをするポイントは、以下の3つです。

それでは、それぞれのコツについてみていきましょう。

2-1. 住宅ローンの控除上限年数を超えたときに住み替える

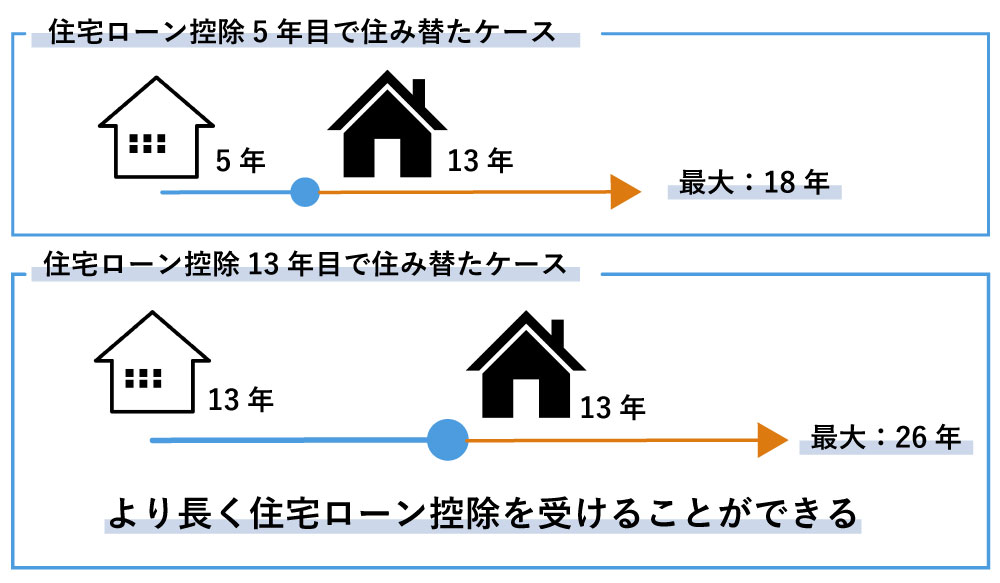

現在住宅ローン控除を受けている場合は、控除上限年数を超えてから住み替えをするのがおすすめです。

所得税の節税につながる住宅ローン控除は、最大13年間受けることができます。

住宅ローン控除は、住み替え後の新居で改めて利用することが可能です。

そのため現在の家でできるだけ長く住宅ローン控除を受けることで、より長く住宅ローン控除を受けることができるようになります。

2-2. 家を売却しやすい春に住み替える

好条件で物件を売りやすくなる春に合わせて住み替えるのもおすすめです。

住み替え需要が高まる春に向けて、12月頃から家を売却して住み替える準備を始めましょう。

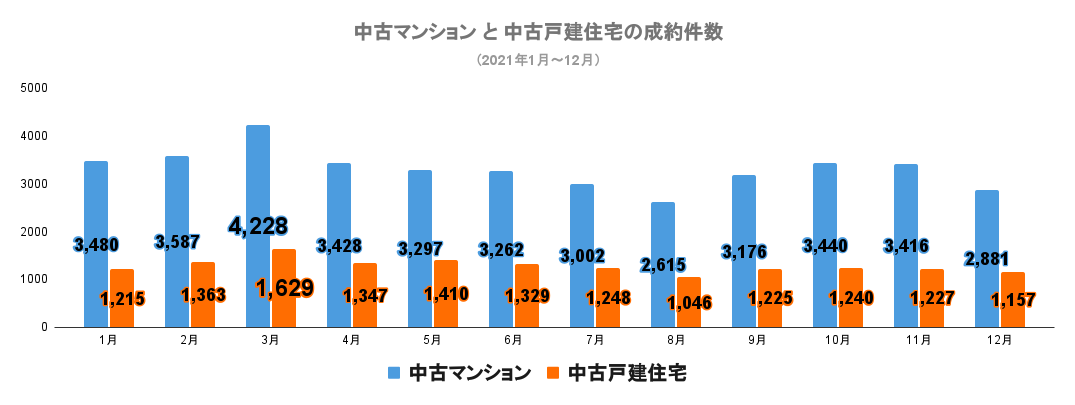

下記のグラフの通り、物件は転勤や進学などで住み替え需要が高まる3月ごろが最も成約件数が多くなります。

参考:首都圏中古マンション・中古戸建住宅長期動向グラフ【2011年4月~2022年3月】

つまり、3月ごろは物件をの購入を希望する人も多く、より良い条件で家を売却できる可能性が高くなるということです。

年明けから3月に向けて成約件数が増えていく傾向があるため、12月頃から売却の準備を始めるとよいでしょう。

2-3. 減税措置を活用する

住み替えでは、以下のような減税措置を活用して節税することができます。

|

それでは、それぞれの減税措置についてこまかくみていきましょう。

2-3-1. 3,000万円特別控除

マイホームを売却して譲渡所得が発生した場合、譲渡所得税の計算から一部の譲渡所得を控除できる制度があります。

「1-4-1. 物件の売却にかかる費用」で解説したように、物件の売却で利益が出ると譲渡所得税という高額な税金を納税する必要があります。

しかし、売却した物件がマイホームの場合は、譲渡所得から3,000万円を控除できる「3,000万円特別控除」が適用されるケースがあるため、譲渡所得税を抑えられます。

具体的には、最大で約600~1,200万円分もの節税ができる、非常に効果的な特別控除です。

3,000万円特別控除に関しては、国税庁の「マイホームを売ったときの特例|国税庁」のページで詳細や申請方法について確認できます。

|

【注意】 |

|

3000万円特別控除を利用すると、住宅ローン控除が受けられなくなります。 |

2-3-2. 譲渡損失した場合の特例

逆に、マイホームが取得したときよりも安く売れてしまったケースなど、譲渡損失が発生した場合にも、所得税・住民税を抑えられる特別控除があります。

それが「譲渡損失した場合の特例」です。

- 自分が住んでいるマイホームであること

- マイホームは5年以上所有していること

- マイホームは日本国内にあること

など、一定の要件を満たす場合、譲渡損失分をその年のほかの所得から控除(損益通算)することが可能です。

その年の損益通算で譲渡損失を相殺しきれなかった場合には、最長で4年間の繰越控除ができます。

そのため、譲渡損失が出てしまった場合でもほとんどの損失分は損益通算で相殺することが可能です。

参考:住宅ローンが残っているマイホームを売却して譲渡損失が生じたとき(特定のマイホームの譲渡損失の損益通算及び繰越控除の特例)|国税庁

2-3-3. 買い替え特例

マイホームを売却したときに出た譲渡所得に対する課税を、新居を売却するときまで先送りにできる特例です。

以下のような要件に当てはまる必要がありますが、

- 自分が住んでいるマイホームであること

- 売るマイホームに10年以上所有・居住していること

- 売るマイホームと新しいマイホームは日本国内にあること

- マイホームの売却代金が1億円以下であること

- 「3000万円特別控除」などほかの特例を利用していないこと

高額な譲渡所得をすぐに支払う必要がないため、住み替え時の経済負担を減らすことができます。

|

【注意】 |

|

買い替え特例を利用しても、譲渡所得税が免除されるわけではありません。 |

3. 【実践的】住み替えを進める手順

この章では、住み替えについてより具体的にイメージしていただくために、住み替えを行う流れについて解説します。

住み替えは

- 物件を売る

- 物件を買う

という大きな2つの取引をそれぞれ行います。

ここからは、「売る」と「買う」の流れについてそれぞれ解説していきます。

また、「売る」と「買う」のどちらを先行して進めるべきなのかについても解説するので、ぜひ参考にしてください。

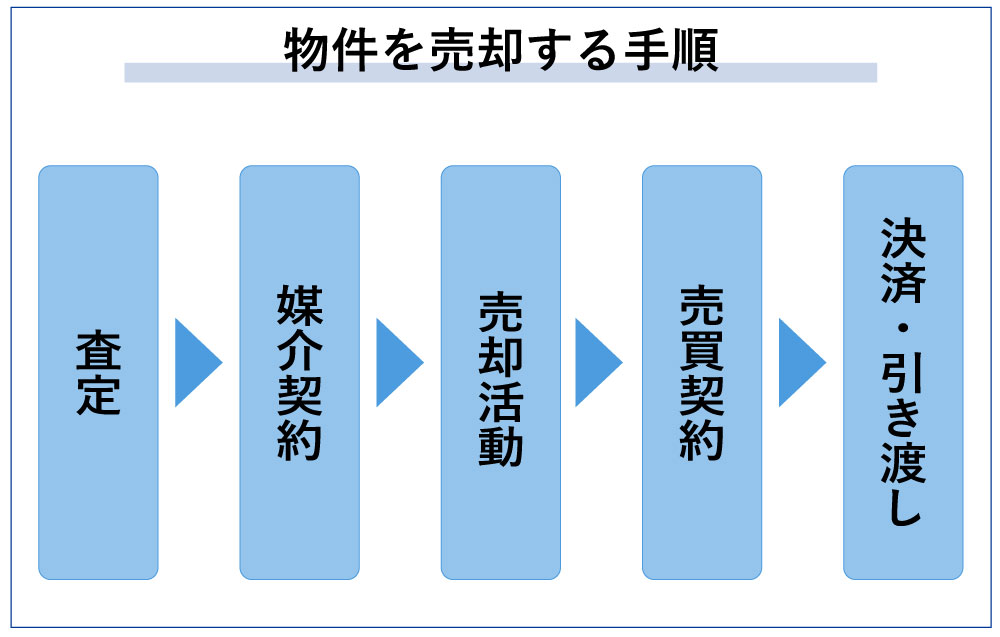

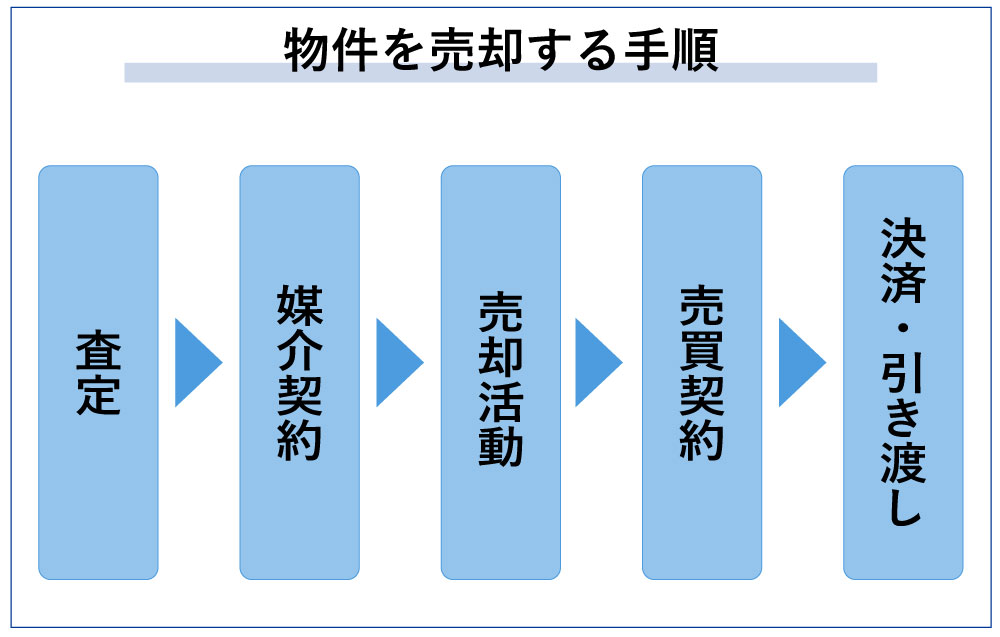

3-1. 物件を売却する手順

物件の売却は、以下の手順で行います。

ここからは、それぞれの工程について細かく解説していきます。

3-1-1. 査定

物件を売却するために、まずは不動産会社に査定を依頼しましょう。

査定を依頼する方法には、

- 不動産会社に直接問い合わせをする

- 一括査定サイトを利用する

の2パターンがあります。

査定方法には主に以下の2種類があります。

|

簡易査定 |

訪問査定 |

|

|

査定方法 |

実際の物件は視察せず、

などから査定結果を算出する。 別名「机上査定」ともいわれる。 |

担当者が現地を訪問し、 簡易査定のデータに

などを加味して査定結果を算出する。 |

|

査定額の正確性 |

低い |

高い |

|

必要な期間 |

1~2日程度 |

1週間程度 |

|

おすすめの人 |

忙しくて訪問査定ができない人 |

物件を売却したい全ての人 |

物件の予算の参考とするためにも、できるだけ訪問査定を依頼し正確な査定額を算出してもらいましょう。

|

査定の時点で不動産会社の選定をする |

|

査定の時点で、実際に物件の売却を依頼する不動産会社を選びましょう。

などから、実際に依頼する不動産会社を1社決めて、媒介契約に進みましょう。 |

3-1-2. 媒介契約

実際に依頼する不動産が決まったら、媒介契約を結びます。

媒介契約には、以下の3種類があり、どの種類にするかは売主が決められます。

|

一般媒介契約 |

専任媒介契約 |

専属専任媒介契約 |

|

|

特徴 |

複数の不動産会社と契約が可能だが、窓口を増やすぎて対応が難しくなるケースがある |

契約した不動産会社が売却活動を積極的に行う可能性が高い |

不動産会社主導で売却活動が進むため、売主ができることは少ない |

|

他業者との同時契約 |

〇 |

× |

× |

|

売主が自ら買主を見つけてくる取引 |

〇 |

〇 |

× |

|

契約の有効期限 |

なし |

3ヶ月以内 |

3ヶ月以内 |

|

指定流通機構への登録 |

任意 |

7日以内に登録 |

5日以内に登録 |

|

業務状況の報告 |

任意 |

2週間に1回以上(義務) |

1週間に1回以上(義務) |

|

おすすめの人 |

複数の不動産会社と契約して、窓口を広げたい人 |

自分でも買主を探したいが、不動産会社にも積極的に売却活動を進めてほしい人 |

売却活動を不動産会社に任せたい人 |

|

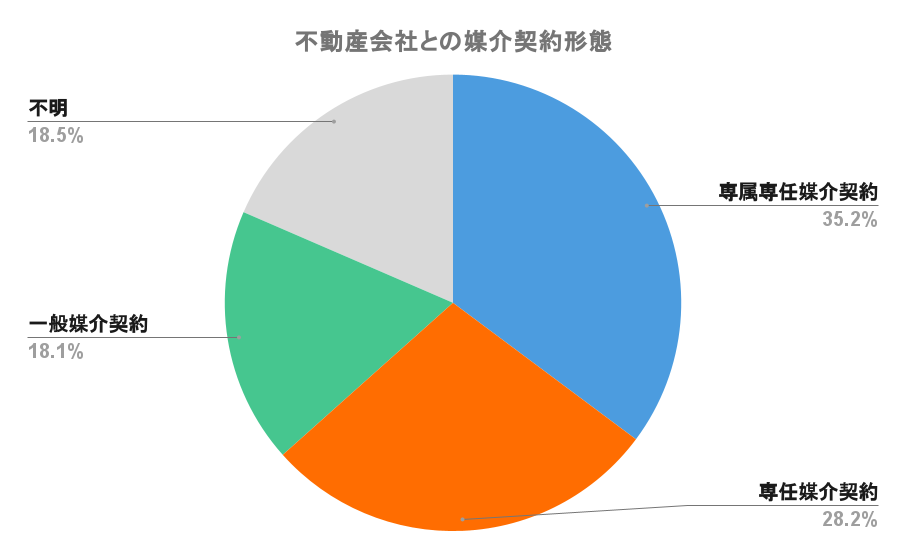

住み替え経験者の3割超が専任媒介契約 |

|

不動産売却メディアが行ったアンケートでは、専属選任媒介契約を選んだ人が35.2%で最も多いという結果が出ています。

|

3-1-3. 売却活動

売却活動は、不動産会社主体で行われます。

内容は主に

- 不動産取引情報提供サイト(レインズ)への登録

- 店頭広告

- 新聞の折り込みチラシ

- ポスティング

- 住宅情報誌への掲載

- Webサイトへの掲載

などです。

|

売主は内覧対応を行う |

|

売却活動のなかで、売主が行うのは主に内覧対応です。 |

3-1-4. 売買契約

購入希望者が出たら、条件交渉をし、売買契約を行います。

条件交渉では、

- 売却価格

- 支払い方法

- 引渡し時期

などを話し合い、双方が納得できる条件がまとまり次第、売買契約の締結となります。

なお、ほとんどの場合この時点で手付金の受領が行われます。

3-1-5. 決済・引き渡し

後日、代金の決済をして引き渡しとなります。

決済は、以下のように行われます。

|

場所 |

買主が住宅ローンを組んだ銀行 |

|

方法 |

振込 |

|

流れ |

①買主の口座に住宅ローンの融資金が一括で入金される |

また、同日中に

- 所有権の移転手続き

- 抵当権の抹消登記

- 固定資産税などの精算

- 必要書類の作成

- 鍵の引き渡し

なども行われ、引き渡しが完了します。

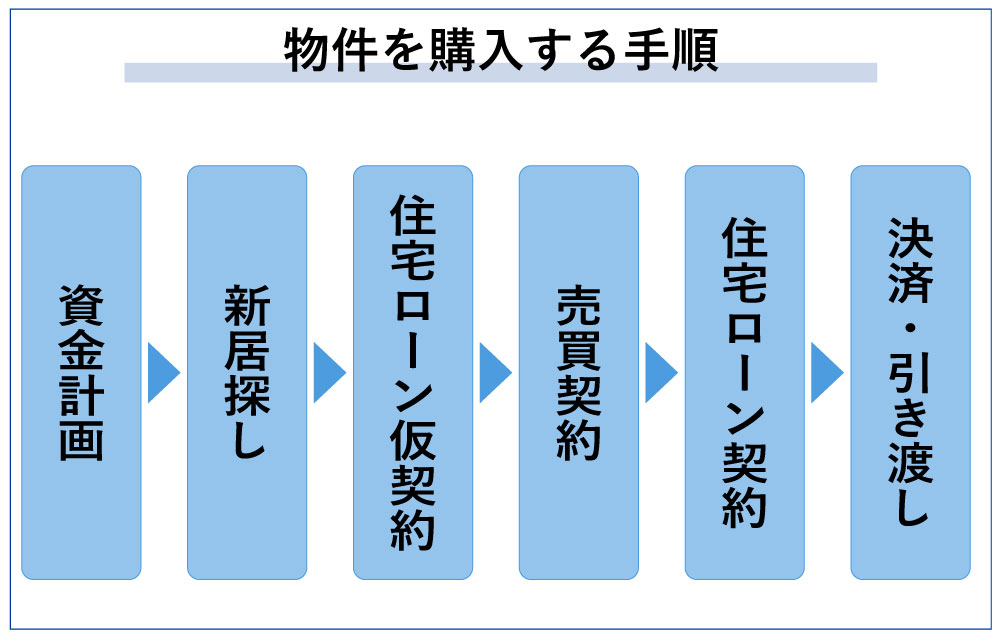

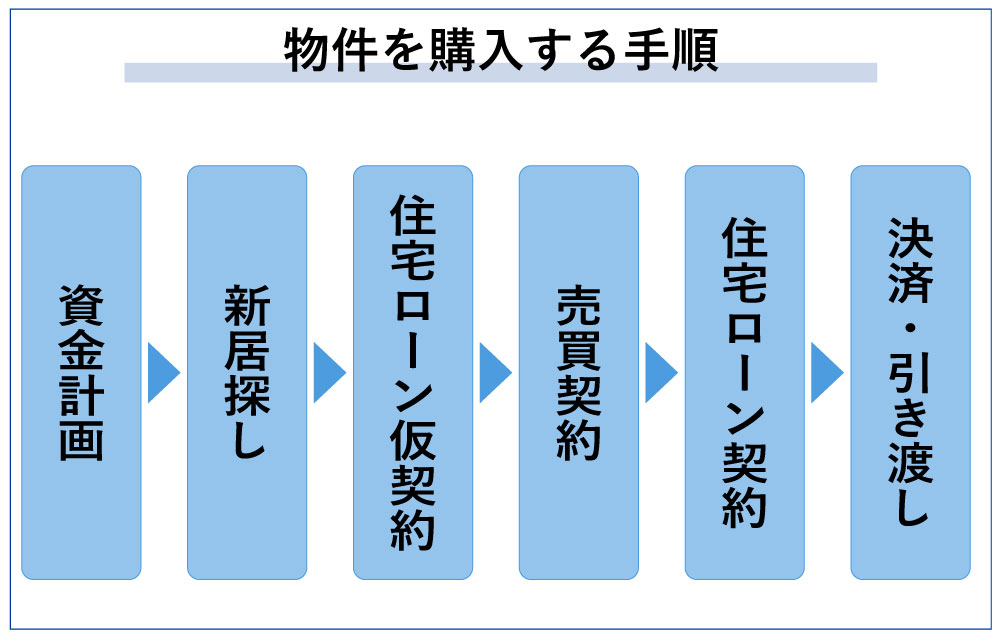

3-2. 物件を購入する手順

物件の購入は、以下の手順で行います。

ここからは、それぞれの工程について細かく解説していきます。

3-2-1. 資金計画

住み替えで失敗しないためには、綿密な資金計画を建てることが大切です。

「1-4-2. 物件の購入にかかる費用」で解説した通り、物件の購入には購入額のの5〜8%かかるといわれています。

さらに実際に住み替えるときには、

- 引っ越し代

- 家具・家電代

- リフォーム代

などがかかるケースもあります。

不動産会社などと相談しながら、新居の予算など資金計画を立てていきましょう。

3-2-2. 新居探し

資金計画ができたら、希望条件に合った物件を探しましょう。

新居探しは、主に

- インターネット検索

- タウン情報誌

- 不動産情報サイト

- 不動産会社の社内ネットワーク

などで探します。

希望の物件が見つかったら、不動産会社に連絡をし、内覧の申し込みをしましょう。

|

希望条件はあらかじめリストアップしておく |

|

新居探しをするときには、あらかじめ

など、希望条件をリストアップしておきましょう。 |

3-2-3. 住宅ローン仮契約(事前審査)

新居の物件費用を支払うために住宅ローンを利用する場合は、このタイミングで住宅ローンの申し込みをします。

住宅ローンには「事前審査」と「本審査」があります。

事前審査では、

- 利用者の年収

- 現在の借入状況

- 他ローンのなどで滞納がないか

などを審査し、希望金額の融資が可能か、利用者に返済能力があるかなどをチェックします。

物件の売買契約を結ぶ前に、事前審査を通過する必要があります。

一般的に事前審査は3~7日程度で結果が出ますが、通過しない場合も考えて早めに手続きをしておきましょう。

3-2-4. 売買契約

内覧をして購入したい物件が決まったら、購入申込書を提出し、売主との条件交渉となります。

「3-1. 物件を売却する手順|3-1-4. 売買契約」と同様に、条件がまとまり次第、売買契約および手付金の支払いへと進みます。

3-2-5. 住宅ローン契約

売買契約を締結したら、住宅ローンの本審査および契約となります。

本審査は10〜14日程度かかります。

本審査に通過したら、住宅ローンの利用契約を締結します。

3-2-6. 決済・引き渡し

「3-1. 物件を売却する手順|3-1-5.決済・引き渡し」と同様、残金の決済手続きや登記、引き渡しが、まとめて行われます。

決済時に支払う主な支払先は以下の通りです。

|

主な支払先 |

|

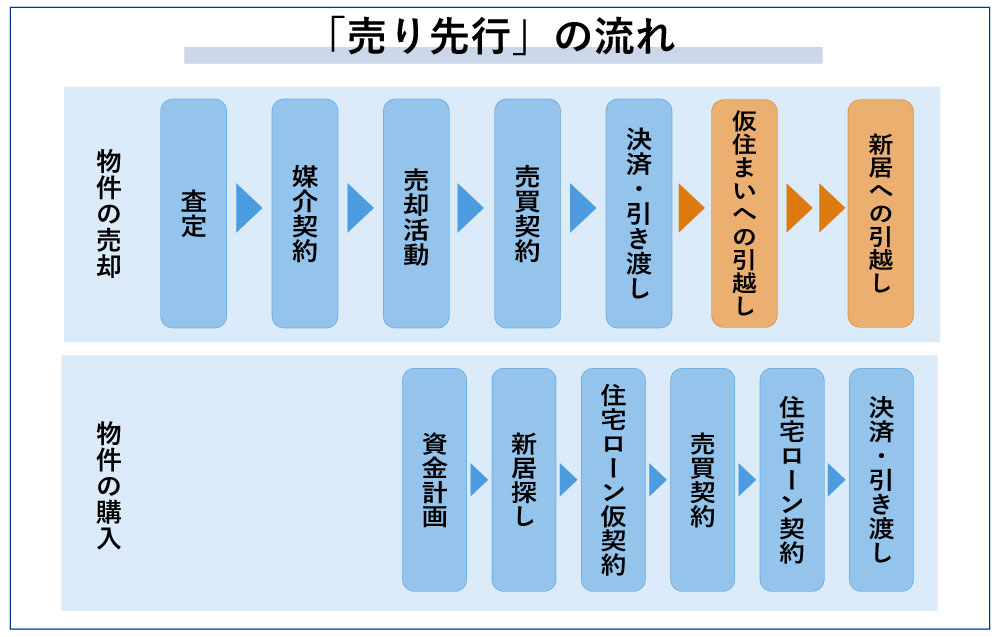

3-3.「売る」と「買う」どちらか悩んだら売り先行がおすすめ

物件の売買の流れを理解したところで「売りと買いはどちらから始めたらいいのだろう?」と悩んでしまう人もいるでしょう。

どちらを先行して進めるか悩んだときは、資金計画が立てやすい「売り」先行で始めるのがおすすめです。

売り先行と買い先行には、それぞれ以下のような特徴があります。

|

売り先行 |

買い先行 |

同時進行 |

|

|

特徴 |

マイホームを売却して得た金額を次の物件の購入費用に充てる方法。 |

マイホームの売却よりも先に、まず新居を購入する方法。 |

物件の売却と購入を同時に進める方法 |

|

メリット |

|

|

|

|

デメリット |

|

|

|

ここからは、売り先行と買い先行それぞれの特徴と、メリット・デメリットを解説します。

3-3-1.【手堅く住み替えをしたい人におすすめ】売り先行

売り先行は、下記のようにマイホームを売却して得た金額を次の物件の購入費用に充てる方法です。

メリット①:資金計画を立てやすい

売り先行では、物件の売却金額や相場についてリサーチできるため、新居の資金計画が立てやすいのが特徴です。

メリット②:時間をかけて物件を売却できる

物件を売却しやすい季節を待ったり、より良い条件で売却したり、ゆっくり慎重に物件の売却活動ができます。

デメリット①:新居を探す時間が少ない

一般的に物件を売却した場合、物件の売買契約を締結してから約1か月で引き渡しとなります。

そのため、売り先行の場合、新居探しに使える時間が非常に短いです。

さらに希望する新居が見つからない場合でも、引き渡しはしなければなりません。

そのため、新居の売買契約・引き渡しが終わるまで、賃貸物件など仮住まいを用意する必要があるケースもあります。

デメリット②:住んでいる状態で内覧対応しなくてはならない

売り先行では、マイホームに住んでいるときから売却活動をしなくてはなりません。

そのため、内覧対応は実際に住んでいる状態で行うことになります。

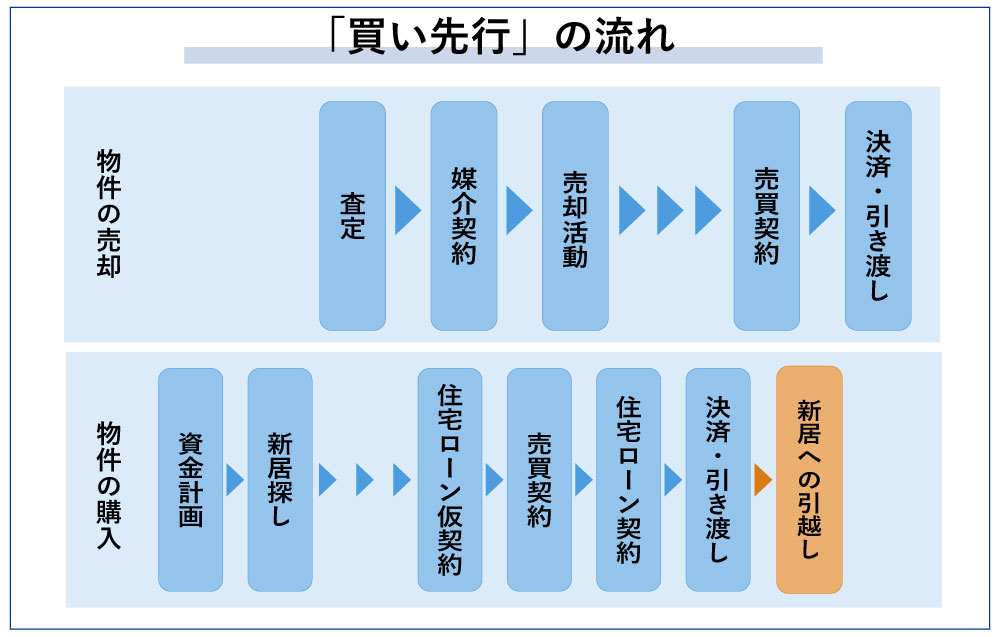

3-3-2.【経済面で余裕がある人におすすめ】買い先行

買い先行とは、下記のように新居の購入を先に進める方法です。

メリット:ゆっくり新居選びができる

買い先行の場合、マイホームの引き渡しまでのタイムリミットがないため、希望する物件をゆっくり選ぶことができます。

新居にこだわりがある場合は買い先行で住み替えるのがおすすめです。

デメリット①:二重ローンになってしまうリスクがある

前のマイホームは売却契約を結び引き渡しが完了するまで、所有者は自分のままです。

そのため前のマイホームが売れるまで、2軒分の家の維持費を負担し続けなければなりません。

住宅ローンも同様で、前のマイホームがすぐに売れなかった場合などに、新居と古いマイホームの二重ローンになってしまうリスクがあります。

デメリット②:新居の購入費用は自分で用意する必要がある

買い先行の場合、マイホームを売却して得た金額が振り込まれるのは新居の売買契約締結後となります。

そのため、住宅ローンなど新居にかかる住み替え費用は自分で用意する必要があります。

|

つなぎ融資を活用して資金を用意する方法がある |

|

つなぎ融資とは、物件の購入と売却のタイミングにずれがある場合に、その間の期間だけ一時的に利用できる融資のことです。 つなぎ融資は、

という流れで利用します。 つなぎ融資を利用すれば、自己資金が少なくても買い先行で住み替えをすることが可能です。 ただし、つなぎ融資には物件の売却に期限があります。 期限は3か月~1年程度が一般的で、期日までに物件を売却できなかったときには不動産会社が査定価格の80%程度で買い取る契約をするケースもあります。 売却が間に合わない場合は物件の買取価格が大幅に下がってしまうため、使うタイミングには注意が必要です。 |

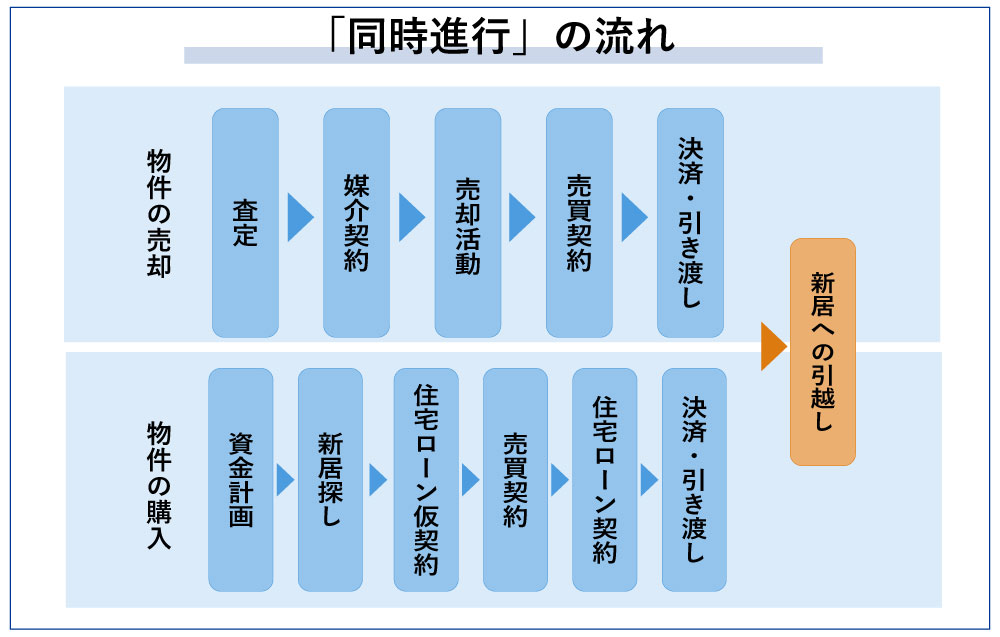

3-3-3.【理想的だが困難】同時進行

同時進行は、以下のように売りと買いが同時に契約を進め、同じタイミングで物件の引き渡しをする方法です。

メリット①:二重ローンを避けられる

物件の購入と同時に売却も進めていくため、「家が売れなくて二重ローンになる」というトラブルを防止できます。

メリット②:借り住まいを借りるリスクがない

物件の売却と同時に購入も進めていくため、「新居が見つからなくて引っ越せず、仮住まいに住まなくてはならない」というトラブルを防止できます。

デメリット①:実現が難しい

同時進行での住み替えは、売り先行・借り先行の両方のデメリットを回避できますが、実現が難しい方法です。

購入する物件とマイホームの買主を同時に見つけるためには、売却活動や新居探しの努力だけではなく、運が必要な部分もあります。

デメリット②:焦って悪い条件で契約してしまうリスクがある

例えば、

- 突然現れた条件のいい買主と契約したいために、新居選びを適当にしてしまった

- 理想の新居が見つかったので急いで住み替えしたく、マイホームを安売りしてしまった

など、同時進行にこだわるあまり、悪い条件で住み替えをしてしまうリスクがあります。

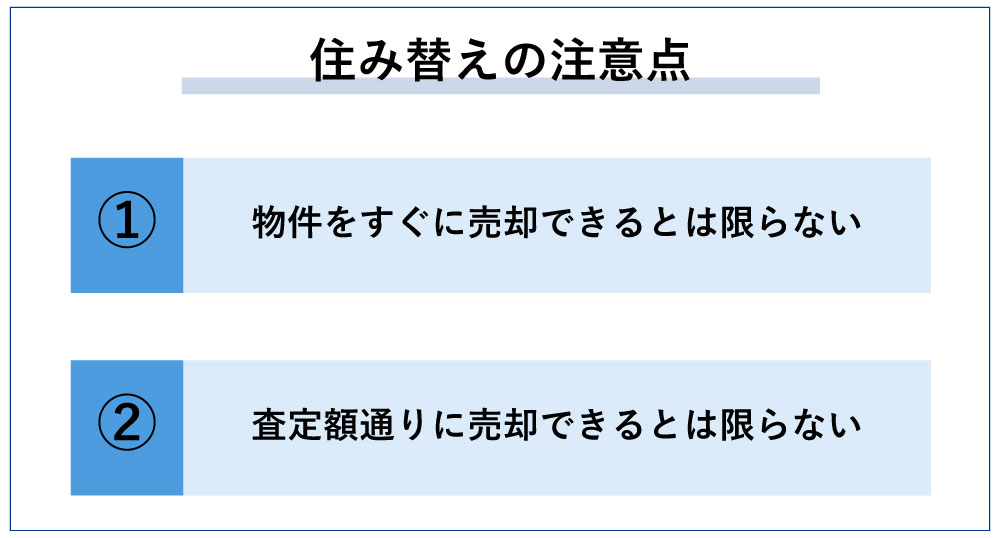

4. 住み替えの注意点と対策

住み替えの流れについて理解したら、次は実際に住み替えるときの注意点とその対策について見ていきましょう。

住み替えるときの注意点は以下の2つです。

それでは、それぞれの注意点とその対策について解説していきます。

4-1. 物件をすぐに売却できるとは限らない

一般的に、物件の売却には2〜6ヶ月程度かかるといわれています。

しかし、必ずその期間内に売却できるとは限りません。

予定した日程で物件が売却できないと、資金計画に狂いが出てしまいますよね。

先に新居を購入してしまったケースなど、場合によっては前のマイホームと新居とで二重ローンを支払わなければならなくなるケースもあります。

住み替えをするときには、物件の売却が遅れることを想定して、スケジュールに余裕をもって計画を立てるようにしましょう。

資金計画に余裕がない場合は、売り先行で住み替えするのもおすすめです。

|

長期間売れない場合は「買取」も視野に入れる |

||||

|

買取とは、不動産会社に物件を買い取ってもらう方法です。 売却との違いは以下の通りです。

不動産会社のなかには、一定期間以上売却ができない場合に利用できる「買取保証制度」を用意しているケースもあります。 物件を売却するときには「買取保証制度」がある会社かどうか確認しておきましょう。 |

4-2. 査定額通りに売却できるとは限らない

物件は、不動産会社から出される査定額通りに売れるとは限らないため注意が必要です。

査定額はあくまで不動産会社の見立ててであり、実際には査定額より安く売れることも珍しくありません。

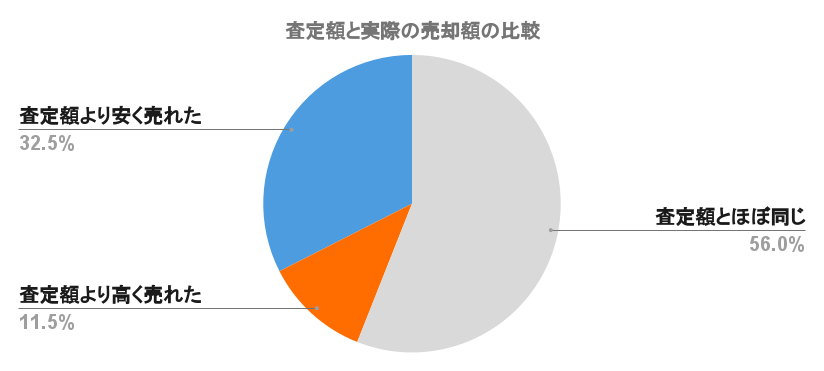

下記の通り、不動産売却サイトが行ったアンケートでは、3割以上の人が査定額より安い金額で物件を売却しています。

参考:家の売却時、査定価格よりも成約価格が「上がった人」と「下がった人」の差は?

査定額で売れることを期待しすぎるあまり、最適な売り時を逃さないように注意しましょう。

|

売り時を逃さないようにするために相場観を身につける |

|

売り時を逃さないようにするためには、不動産会社の査定額だけを参考にするのではなく、実際の相場観を身に着けて、物件の適正価格を判断するのが最適です。 査定をするときに、複数の不動産会社に査定を依頼して金額を比較することで相場観を身に着けることができますよ。 |

5. ローン残債があっても住み替えは可能【住み替え方法】

ここまで読んだ人のなかには「まだマイホームの住宅ローンが残っているけど住み替えはできるの?」という不安がある人もいるでしょう。

結論から言うと、ローン残債があっても住み替えは可能です。

本来、住宅ローン残債がある場合は物件の売却ができません。

しかし、以下の方法でローン残債があっても住み替えが可能になります。

|

特徴 |

|

|

一括返済 |

最も一般的な方法 |

|

住み替えローン |

マイホームの売却金額がローンを残債を下回った場合などに使う方法 |

|

ダブルローン |

マイホームと新居の住宅ローンを2本同時に借りている状態 |

ここからは、ローン残債がある人が住み替えをするための4つの方法についてぞれ1つずつ解説していきます。

|

住宅ローン残債があると物件が売却できない理由は“抵当権” |

|

住宅ローン残債がある場合に、物件の売却ができない理由は「抵当権」にあります。 抵当権とは、不動産を住宅ローンの担保とするために金融機関が設定する権利のことで、住宅ローンを完済しないと抵当権は抹消できません。 そして、この抵当権を抹消できないと買主の不利益となるため、物件が売却できなくなるのです。 |

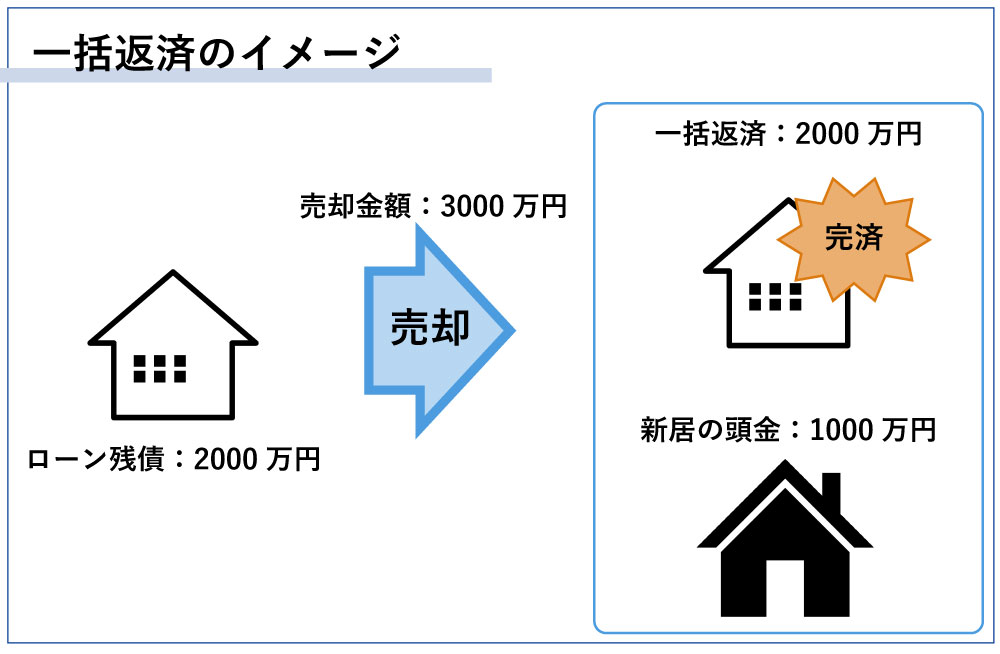

5-1. 一括返済

まずは、マイホームの売却して得た利益で一括返済する方法です。

「3-1-5. 決済・引き渡し」のタイミングで

- 買主から支払われた費用を使って住宅ローンを全額返済

- 同席している司法書士が抵当権を抹消

などの手続きを行います。

多くの場合、住み替えではこの一括返済でローンを完済して、抵当権を抹消します。

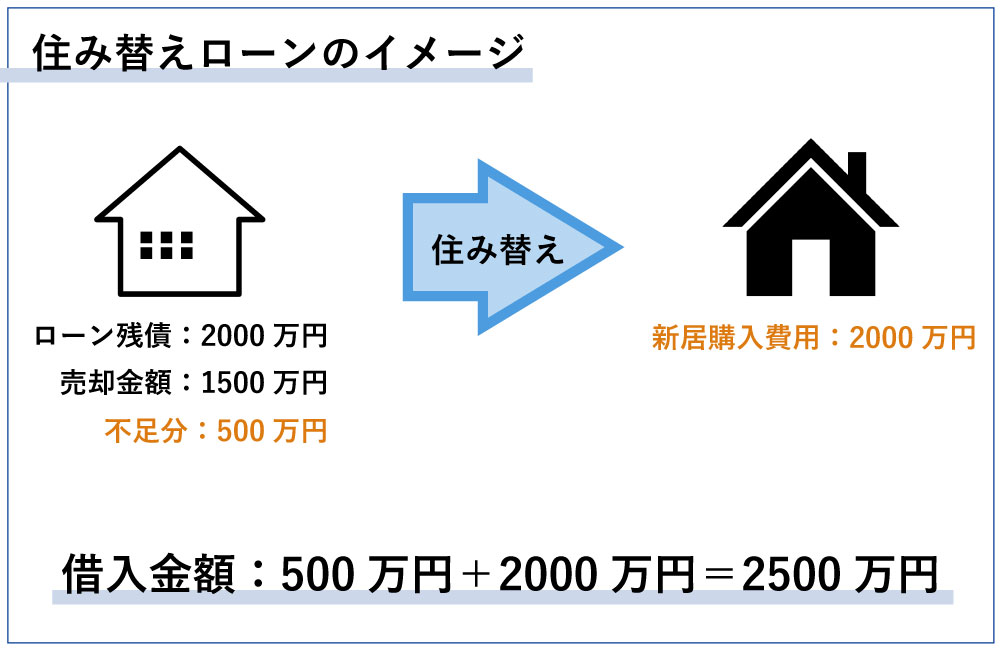

5-2. 住み替えローン

住み替えローンとは、マイホームの売却金額で返済しきれなかったローン残債を次の住宅ローンと合わせて借りられるローンのことです。

住み替えローンでお金を借りて、売却予定のマイホームのローンを完済することができます。

ただし、住み替えローンは一般的な住宅ローンよりも借入金額が大きくなることから金利が高い傾向にあります。

また審査も厳しくなるため、早い段階で事前審査に申込み、通過しておきましょう。

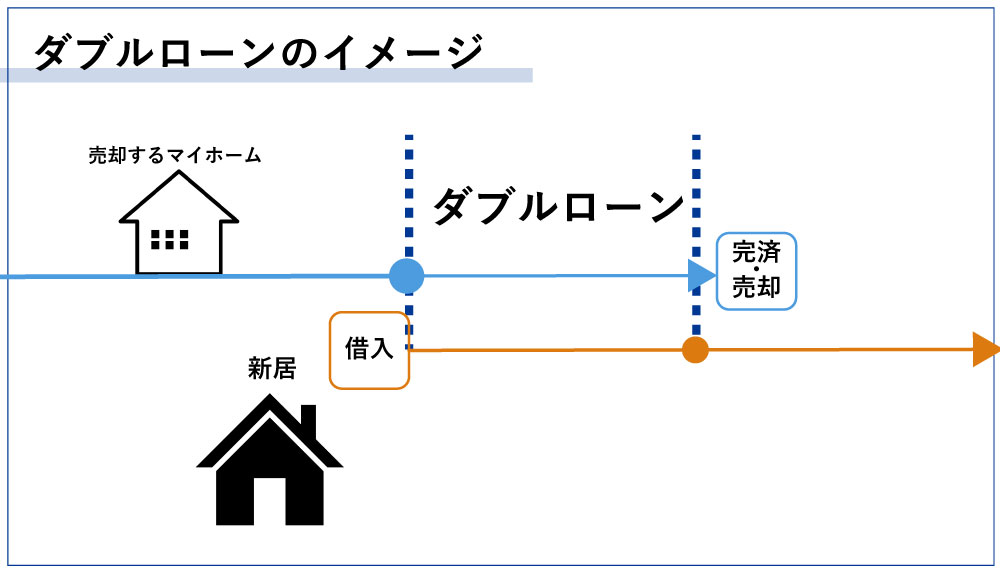

5-3. ダブルローン(二重ローン)

「3-3-2.【経済面で余裕がある人におすすめ】買い先行」でもふれましたが、ダブルローンとはマイホームと新居の住宅ローンを2本同時に借りている状態をさします。

ダブルローンは借入金額が大きくなるため、利用するためには厳しい審査をクリアする必要があります。

- 借入金額に見合った収入があるか

- 十分な預貯金があるか

などの審査をクリアした人だけがダブルローンを利用できます。

|

ダブルローンはおすすめできない |

|

「3-3-2.【経済面で余裕がある人におすすめ】買い先行」ではデメリットとして紹介したように、ダブルローンの利用はおすすめできません。 ダブルローンは、住み替えローンとは異なり返済額がローン2本分となります。そのため、家計を圧迫しやすく資産管理しづらいというデメリットがあります。 預貯金などでゆとりをもって返済できるような余裕がある状態のときにのみ、利用するのがいいでしょう。 |

6. 【住み替えを考え始めたら】不動産会社を選ぶ3つのポイント

住み替えを考え始めたら、まずは不動産会社に相談しましょう。

不動産会社の選び方のポイントは以下の3つです。

|

住み替えに関する手続きのなかには、知識さえあれば自力でできる工程もあります。

しかし、自力での住み替えはおすすめできません。

住み替えを始めるときは、まずは不動産会社に問い合わせをして、資産計画や住み替えの流れなどを相談してみましょう。

6-1. 不動産売買に強い不動産会社を選ぶ

不動産会社を選ぶときには、不動産売買に強い不動産会社を選びましょう。

一口に不動産業務といってもその内容は様々で、住み替えのサポート以外にも

- 新築の販売

- 不動産投資

- 土地の売買

- 賃貸契約

などがあります。

そのため、「賃貸契約サポートが得意」や「マンション販売が得意」など、不動産会社によってその会社の強みは異なります。

住み替えの相談をする不動産会社は、不動産売買など住み替えのサポートに強い不動産会社を選びましょう。

|

不動産会社の強みはホームページをチェックするとわかる |

|

不動産会社の強みを調べるためには、ホームページをチェックしましょう。 その理由は以下の2つです。

不動産会社を選ぶときには、ホームページをチェックして不動産売買実績が豊富にあるか、あらかじめ確認しておきましょう。 |

6-2. 幅広い売却活動ができる不動産会社を選ぶ

「3-1-3. 売却活動」で解説したように、マイホームを売るための売却活動は不動産会社が主体で行います。

「マイホームが売れない」という事態を避けるためにも、不動産会社は幅広い販売活動ができる会社を選びましょう。

不動産会社の販売方法には、以下のような方法があります。

- 不動産取引情報提供サイト(レインズ)への登録

- 店頭広告

- 新聞の折り込みチラシ

- ポスティング

- 住宅情報誌への掲載

- Webサイトへの掲載

不動産会社を選ぶときには、どのような売却活動を行っているのか確認しましょう。

6-3. 地域密着型の不動産会社を選ぶ

地域密着型の不動産会社には、その地域の特色を熟知しているという強みがあります。

例えば、

- 治安

- 住民の傾向

- 売却価格相場

- 地域の魅力

などに詳しく、購入希望者に対して家をアピールする際に、より豊富な情報量で売り込むことができます。

|

仙台・宮城で住み替えを検討している人はホームセレクトがおすすめ |

|

|

仙台・宮城エリアで住み替えを検討している人は、「ホームセレクト」にご相談ください。 ホームセレクトは、お客様満足度96%の不動産会社です。 〇40社以上の不動産会社への査定依頼で実現する高い売却力 など、安心して住み替えできるサービスが充実しています。 ぜひ「ホームセレクト」をご検討ください。 |

7. まとめ

住み替えとは、不動産取引を伴う住居の変更のことです。

〇住み替えは、一般的に下記のようなときに検討されます。

|

〇一般的に住み替えには3か月〜1年程度かかります。

|

すでにある中古物件に住み替える場合 |

3か月~6か月 |

|

注文住宅を新築して住み替える場合 |

6か月~12か月 |

〇住み替えにかかる費用は、主に以下の2種類です。

|

物件の売却にかかる費用 |

|

|

項目 |

費用の目安 |

|

仲介手数料 |

(売却額×3.3%)+ 6.6万円 + 消費税 |

|

印紙税 |

1~6万円 |

|

譲渡所得の14.21%~39.63% |

|

物件の購入にかかる費用 |

|

|

項目 |

費用の目安 |

|

物件を購入する費用 |

2,500~5,000万円程度 |

|

仲介手数料 |

(売却額×3.3%)+ 6.6万円 + 消費税 |

|

印紙税 |

1~6万円 |

|

住宅ローン関連事務手数料/保証料 |

3~5万円+消費税 |

|

保険料 |

加入する保険会社によって異なる |

|

登記費用 |

住み替えのケースによって異なる |

〇お得に住み替えをするポイントは、以下の3つです。

〇住み替えには以下の2つの流れがあります。

〇住み替えをする流れには「売り先行」「買い先行」「同時進行」の3種類があります。

|

売り先行 |

買い先行 |

同時進行 |

|

|

特徴 |

マイホームを売却して得た金額を次の物件の購入費用に充てる方法。 |

マイホームの売却よりも先に、まず新居を購入する方法。 |

物件の売却と購入を同時に進める方法 |

|

メリット |

|

|

|

|

デメリット |

|

|

|

〇住み替えの注意点は以下の2つです。

〇住宅ローン残債がある状態でも、下記の方法で住み替えが可能です。

|

特徴 |

|

|

一括返済 |

最も一般的な方法 |

|

住み替えローン |

マイホームの売却金額がローンを残債を下回った場合などに使う方法 |

|

ダブルローン |

マイホームと新居の住宅ローンを2本同時に借りている状態 |

〇住み替えをするときには、不動産会社に相談しましょう。

住み替えには、大きな金額が動く不動産取引が伴います。

住み替えで失敗しないためには、プロの力を借りましょう。

仙台・宮城エリアで住み替えを検討している人は、ぜひ「ホームセレクト」にご相談ください。

閉じる

閉じる