土地の売買は非課税対象となっているため、土地を売却した場合に消費税は一切かかりません。これは、売主が個人でも事業者でも全ての場合で共通です。

この記事では、土地売却に関わる消費税について深く掘り下げていきます。

|

この記事で分かること ◆土地は消費するものではないため、消費税は一切かからない! ◆土地以外にも非課税となる4つの対象物がある ◆逆に、消費税が課税される6つの対象物を紹介 |

この記事を読めば、なぜ土地には消費税がかかるのかはもちろん、建物は売主によって消費税がかかるケースとかからないケースがあることなど、土地売却に関わる税金周りの知識が身に付きます。

事前に土地売却の消費税について知っておくことで、土地売却をスムーズに進めることができるため、ぜひ最後まで読んでみてください。

目次

1. 土地を売却しても消費税はかからない(非課税)

土地を売却(譲渡)した時には、消費税がかかることは一切ありません。土地は非課税の取引に該当するからです。

そもそも消費税とは、商品やサービスの提供など「消費される」ものに対して課税される税金です。土地は消費されるものではないため、消費税はかからないのです。

国税庁のホームページ上にも、「土地の譲渡は非課税」ということが明確に書かれています。

|

No.6201 非課税となる取引 2 主な非課税取引 (1) 土地の譲渡及び貸付け |

つまり、例えば1,000万円で土地を売却した場合、消費税は課税されないので、買主からそのまま1,000万円を頂くことになります。消費税は課税されないため、もちろん売主が消費税分を納税する義務もありません。

2. 土地売却で消費税がかからない4つの対象

土地売却において消費税がかからない対象は以下の4つです。

| ①土地の売買 ②土地の定着物 ③個人が住宅を売る場合の建物 ④不動産譲渡所得税、登録免許税、印紙税などの税金 |

それぞれについて詳しく解説します。

2-1. 土地の売却(借地権を含む)

先ほども述べた通り、土地の売却(譲渡)は非課税取引となります。この場合の「土地」には借地権などの土地の上に存在している権利も含んでおり、土地の借地権についても非課税となります。

2-2. 土地の定着物(宅地と一体で譲渡する場合)

土地の定着物とは、土地に定着している庭木や石垣、庭園などのことです。土地の定着物を宅地と一体で譲渡する場合には、土地が非課税であるように定着物も非課税の扱いとなります。

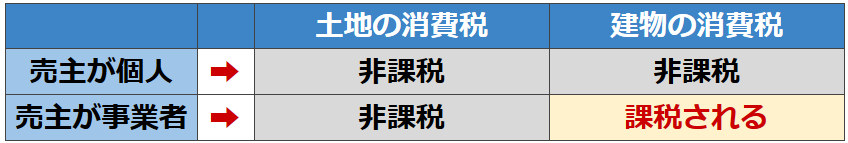

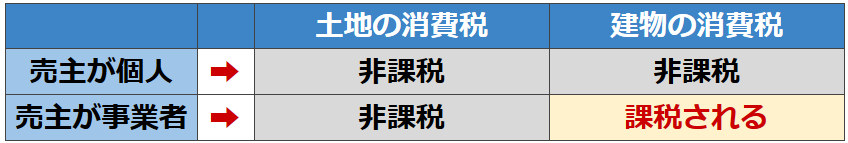

2-3. 個人が住宅を売る場合の建物の売買

事業者ではない個人の売主が住宅を売る場合、建物の売買も非課税となります。

反対に、事業者が住宅を売る場合は、建物の売買には消費税がかかります。例えば不動産会社が家付きの土地を売った場合、土地は非課税で建物は課税されることになります。

ただし、個人の売買でも、事業とみなされれば、建物に消費税が課される場合があります。「事業者ではない個人」というのは、不動産投資を事業として行っていないことを指すからです。不動産投資を事業レベルで行っている場合は、個人であっても消費税が課税されます。例えば、投資物件などを複数所有しており、その賃借にかかる前々年の課税売上高が1,000万円を超えている場合などです。

2-4. 譲渡所得税・登録免許税・印紙税などの税金

土地売却にともなう以下の税金は、それ自体が税金なので消費税が課されることはありません。

|

税金の種類 |

概要 |

|

所得税 |

土地を売却した利益に対して課される税金で、確定申告することで納税する。 |

|

住民税 |

前年の所得に対して課される税金で、確定申告した年の6月以降に徴収される。 |

|

登録免許税 |

不動産を登記する際に支払う税金で、収入印紙を貼り付けることで納税する。 |

|

印紙税 |

土地売却の売買契約の書類に課される税金で、売買契約書に収入印紙を貼り付けて納税する。 |

3. 土地売却において消費税がかかる(課税される)6つの対象

2章では、土地売却に関わるもので消費税がかからないもの(非課税のもの)を解説しましたが、ここからは、逆に消費税がかかるもの(課税されるもの)が何かを解説していきます。

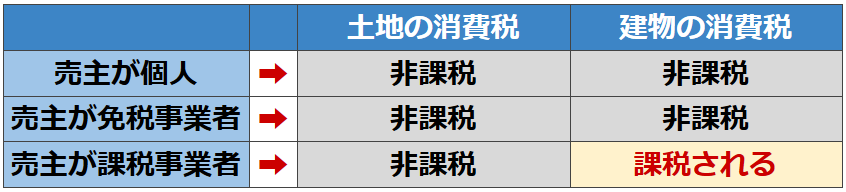

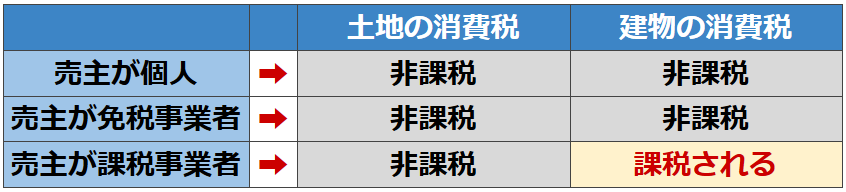

3-1. 課税事業者が建物を売買する場合の建物部分

一般的に、法人の事業者が不動産を売却する場合には消費税が課税されます。例えば事業として使っていた店舗物件を売却する場合、「事業の一環による不動産売却」とみなされるため消費税がかかります。

ただし、法人であっても「前々年度」の課税売上高が1,000万円に満たない場合は、免税事業者となります。免税事業者は納税の義務が免除されますので、消費税は課税されません。

資本金が1,000万円以上なら、免税事業者となることはできませんので注意してください。

3-2. 土地に埋まっている地下型の車庫などの設備

土地は非課税でも、土地に埋まっている地下型の車庫などは、売買時に課税対象となり、消費税がかかります。土地ではなく、設備の譲渡とみなされるためです。

3-3. 仲介手数料

土地を売買した時の仲介手数料は、課税事業者が提供しているサービスへの対価とみなされるため、消費税がかかります。

仲介手数料は、土地の売却が成立した時に不動産会社へ支払う手数料で、以下のように物件の取引金額によって決められています。

|

取引額 |

仲介手数料(消費税抜き)の上限 |

|

200万円以下 |

税抜取引額の5%(別途消費税がかかります) |

|

200万円超から400万円以下 |

税抜取引額の4%+2万円(別途消費税がかかります) |

|

400万円超 |

税抜取引額の3%+6万円(別途消費税がかかります) |

取引金額に比例して仲介手数料が決まるため、物件が高く売れれば売れるほど、仲介手数料も消費税(10%)も高くなります。例えば税抜取引総額が8,000万円の場合、仲介手数料を計算すると246万円で、10%の消費税を入れると270.6万円となります。

この場合、消費税だけでも24.6万円かかることになり、無視はできない金額になることが分かりますよね。不動産会社と専任媒介契約を締結すれば、仲介手数料を値引きできる可能性もありますので、その可能性も考えておくと良いでしょう。

3-4. 司法書士に支払う手数料(登記手数料)

司法書士に支払う手数料も同様に、課税事業者が提供しているサービスへの対価とみなされるため、消費税がかかります。

前述した通り、登記免許税はそれ自体が税金となるため消費税はかかりませんが、司法書士への報酬(登記手数料)の部分には消費税がかかります。

3-5. 融資手続きの手数料

融資手続きの手数料も同様に、課税事業者が提供しているサービスへの対価とみなされるため、消費税がかかります。

3-6. 住宅ローン繰り上げ返済時の返済手数料

住宅ローン繰り上げ返済時の返済手数料とは、ローンを一括で繰り上げ返済する場合にかかる手数料のことです。住宅ローンが残っている不動産を売却する場合などにかかります。(ただし金融機関によって、この返済手数料はかかる場合とかからない場合もあります。)

この返済手数料にも消費税がかかります。例えば繰り上げ返済手数料が5万円の場合、消費税は5千円です(消費税が10%の場合)。

4. 土地売却の消費税について知っておくと良いこと

土地売却に関わるモノやサービスの中にも、消費税がかかるものとかからないものがあることが分かったところで、消費税についての注意すべき点をまとめて紹介します。

事前に注意すべきポイントについて知っておくことで、土地売却をスムーズに進めることができるでしょう。

| ※土地と建物を一括して売却した場合の情報や、課税事業者が建物を売却して課税される場合の情報についても説明しています。純粋に土地のみを売却する場合は消費税はかかりませんので、ご注意のうえ読み進めていただければ幸いです。 |

4-1. 不動産の販売価格は全て消費税が含まれた価格

2013年10月から「消費税転嫁対策特別措置法」が施行され、2021年3月31日までの間は、総額表示(税込の価格)をしなくても良いことになっています。

しかし不動産価格に限っては、「不動産の表示に関する公正競争規約施工規則」により、消費税も含めて表示することとなっています。つまり、サイトや広告などに表示されている不動産価格は全て税込表示となることを知っておくと良いでしょう。

ただし、土地は非課税なので土地の販売価格には消費税は含まれていません。

4-2. 仲介手数料は税抜価格に対してかかる

先ほども少し解説しましたが、不動産会社に払う仲介手数料を計算する時のもととなる「取引額」は、税抜価格となります。

例えば、土地価格が2,000万円(非課税)・建物価格が税抜2,000万円(税込2,200万円)の場合、仲介手数料は4,000万円×3%+6万円となります。

|

取引額 |

仲介手数料(税抜)の上限 |

|

200万円以下 |

税抜取引額の5%(別途消費税がかかります) |

|

200万円超から400万円以下 |

税抜取引額の4%+2万円(別途消費税がかかります) |

|

400万円超 |

税抜取引額の3%+6万円(別途消費税がかかります) |

また、上の表が示す仲介手数料は税抜価格なので、別途消費税がかかります。

| 例:土地2,000万円(非課税)、建物の税抜価格2,000万円(税込2,200万円)の場合 仲介手数料=4,000万円×3%+6万円=126万円(税抜)➡税込138.6万円 |

不動産の販売価格は全て税込表示ですが、仲介手数料を計算する時は税別価格をもとにするため、間違えないようにしましょう。

4-3. 消費税が適用されるタイミングは引き渡し時点

不動産売却のタイミングが消費税率が改正される前後にあたる場合、「改正前と改正後、どちらの税率が適用されるんだろう?」という疑問が浮かびます。

不動産売買で消費税が課税されるタイミングは、不動産を引き渡す時点です。つまり、消費税率が改正される場合には、改正される日の前日までに引き渡しが行われた場合は改正前の税率、改正される日の当日以降に引き渡しが行われた場合は改正後の税率が適用されます。

4-4. 土地と建物を一括譲渡した場合は合理的に按分する

| 【注意】4-4は課税事業者向けの内容となります。売主が個人の場合は、土地も建物も非課税となるため、ここでの内容を読む必要はありません。 |

課税事業者が土地と建物を一括で譲渡して建物代金が明確に区分されていない時には、土地の譲渡は非課税になり建物部分は課税となるため、按分(あんぶん)する必要があります。

按分(あんぶん)とは、基準となる数量に比例した割合で物を割り振ることをいいます。この場合は、建物部分だけ消費税を課す必要があるため、土地部分がいくら・建物部分がいくらかを合理的に割り振ります。

以下のいずれかの方法で合理的に按分し、建物部分についてのみ消費税を課税します。

| ①譲渡時における土地及び建物のそれぞれの時価の比率による按分 ②相続税評価額や固定資産税評価額を基にした按分 ③土地、建物の原価(取得費、造成費、一般管理費・販売費、支払利子等を含みます。)を基にした按分 |

5. 土地売却で課税される消費税以外の税金

最後に、土地売却において、消費税以外にどのような税金がかかるかについて解説します。

5-1. 発生した譲渡所得に応じて支払う「所得税」

土地を売却して発生した利益(=譲渡所得)に応じて、所得税を納税する必要があります。

所得税は、土地を売却した翌年の2月16日~3月15日までの間に、確定申告書を提出することで課税額を申告し、申告期間と同じ期間中に税金を納めます。

所得税の計算式は以下で表されます。

| 税額=【譲渡価額-(取得費+譲渡費用)-特別控除】×税率 |

税率は、譲渡した年の1月時点での所有期間によって変わります。

|

譲渡した年の1月1日時点での所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下の場合 |

30% |

0.63% |

9% |

39.63% |

|

所有期間が5年を超える場合 |

15% |

0.315% |

5% |

20.315% |

|

10年超所有軽減税率の特例を適用できる場合(マイホームを売却する場合のみ適用) |

||||

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

所得税の計算方法やシミュレーション方法については、「土地売却の所得税はいくら?穴埋め式でどこよりも簡単な計算方法を解説」の記事をご覧ください。

5-2. 確定申告の翌年に支払う「住民税」

確定申告で譲渡所得(売却益)を申告した後に所得金額に応じた住民税が決まり、申告した年の6月以降に住民税が徴収されます。

例えば2020年1月に土地を売却した場合、翌年2021年の6月以降に住民税の支払いが始まります。忘れた頃に住民税の支払いタイミングが来るため、注意が必要です。

ちなみに、給与所得者の場合は住民税が「特別徴収」となっており、働いている会社がまとめて譲渡所得分の住民税も給与天引きで徴収します。

5-3. 土地売却時の契約書に貼って納税する「印紙税」

印紙税は、印紙税法で定められた課税文書に対して課税される税金です。土地売却においては、不動産売買契約書が課税文書に該当します。契約金額によって印紙税額が決められており、所定の印紙を契約書に貼ることで納税します。

<印紙税額の対応表>

|

契約金額 |

印紙税額 |

軽減措置※ |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

※平成26年4月1日から令和4年3月31日の間に作成される契約書については軽減措置の対象となり、税額が安くなっています。

まとめ

この記事では、土地売却に関わる消費税について解説してきました。

土地は非課税ですが、建物は売主が個人なら非課税で売主が課税事業者なら課税されるということは覚えておくと良いかもしれません。

その他にも、何が非課税で何が課税対象となるかを事前に知っておくことで、「想定外の予算が発生してしまった」ということを避けられるはずです。知識として知っておくと良いでしょう。

閉じる

閉じる