土地売却の税金シミュレーションは、初心者でも簡単に行えます。

土地売却に関わる税金には、譲渡所得税・住民税・印紙税の3つがありますが、計算が難しくなりがちなのは「譲渡所得税+住民税」の部分です。どの税率を適用するのか、特別控除できる特例はあるのか、取得費とは何かなど、つまずきやすいポイントがいくつもあり、なかなか自分でシミュレーションが進まないかもしれません。

そこで今回は、6つのパターンに分けた税金シミュレーション計算例を紹介しながら、パターンごとに計算のポイントが伝わるような内容をご用意しました。

| ①所有期間が5年以内で特例を使わない場合 ②所有期間が5年超で特例を使わない場合 ③3000万円特別控除を適用する場合 ④マイホームを10年以上所有していた場合 ⑤購入した金額が分からない場合 ⑥マイホームを売って譲渡損失が出た場合 |

「国税庁や他の解説サイトで計算方法を見たけどいまいち理解できなかった」という方でも、この記事のシミュレーション例をしっかり読み込んで理解できれば、あとは数字を入れ替えるだけで簡単に税金計算ができるはずです。

また記事の後半では、簡単にオンライン上で税金シミュレーションができる2つのシミュレーターサイトも紹介します。

土地売却後の税金を自分で計算してみたいという方は、ぜひ最後までお読みいただければ幸いです。

目次

1. 土地売却にかかる税金には3種類がある

土地を売却した時にかかる税金には、以下のような3種類があります。

|

税金の種類 |

概要 |

|

譲渡所得税(+復興特別所得税) |

土地を売却して利益が出た時に納税するもので、確定申告時に利益に応じた所得税を納税する。2037年までは復興特別所得税が加算される。 |

|

住民税 |

前年の所得金額に応じて納税するもの。所得税を確定申告で申告したあと、住民税は6月以降に徴収される。 |

|

印紙税 |

土地売却の売買契約時にかかるもの。売買契約書に貼ることで納税する。 |

譲渡所得税と住民税は、土地を売却して得た利益額(譲渡所得金額)に応じて、確定申告をすることによって税額が決定します。

一方、印紙税は、土地を売却する契約金額に応じた金額が決められており、売買契約書に印紙を貼ることで納税します。

<印紙税額の対応表>

|

契約金額 |

印紙税額 |

軽減措置※ |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

※平成26年4月1日から令和4年3月31日の間に作成される契約書については軽減措置の対象となり、税額が安くなっています。

2. 土地売却時の所得税・住民税の税金シミュレーション例

前述した通り、印紙税額は対応表を見れば一目で金額が分かります。しかし、所得税と住民税は、少し計算にコツが必要となるため注意が必要です。

そこで2章では、4つの想定したケースごとに譲渡所得税と住民税の税金をシミュレーション例を用意しました。自分のケースに近い例を参考に、当てはめていけば自分の税金も計算できるようになっています。

ぜひ参考にして、自分でも計算してみてください。

| 「譲渡所得とは何?」「取得費とは何?」など、計算にかかわる基本的な知識を知りたい方は、「土地売却の税金の計算方法をどこよりも分かりやすく解説!初めてでも簡単にできる」の記事をご覧ください。 |

2-1. 所有期間が5年以内で特例を使わない場合

所有期間が5年以内の場合、税率は以下のようになります。ここでいう所有期間とは、土地を売却した年の1月1日時点での所有期間となりますのでご注意ください。

|

所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下の場合 |

30% |

0.63% |

9% |

39.63% |

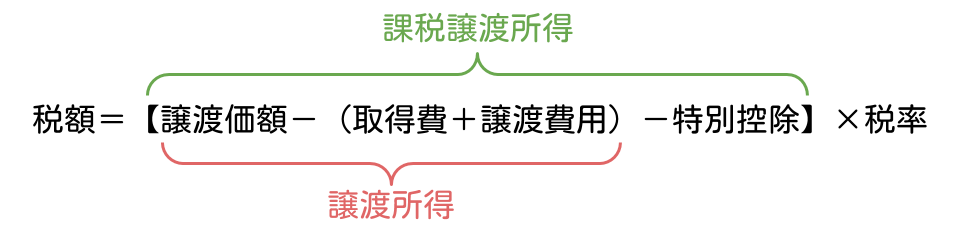

つまり、特例(特別控除)を使わない場合の税額は、以下の式で示されます。

|

★所有期間5年以内・特別控除なしの場合の計算式 税額=【譲渡価額-(取得費+譲渡費用)】×税率39.63% |

|

【シミュレーション例】 譲渡所得税+住民税(復興特別所得税含む) |

自分で計算する場合は、上の計算式に、譲渡価額(売却価格)・取得費(購入金額や取得にかかった経費など)・譲渡費用(売却するのに支払った経費など)を入れれば簡単に計算できます。

2-2. 所有期間が5年超で特例を使わない場合

所有期間が5年を超えている場合、税率は以下のようになります。ここでいう所有期間とは、土地を売却した年の1月1日時点での所有期間となりますのでご注意ください。

|

譲渡した年の1月1日時点での所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

5年を超える(長期譲渡所得) |

15% |

0.315% |

5% |

20.315% |

つまり、この場合の税額は、以下の式で示されます。

|

★所有期間5年超・特別控除なしの場合の計算式 税額=【譲渡価額-(取得費+譲渡費用)】×税率20.315% |

|

【シミュレーション例】 譲渡所得税+住民税(復興特別所得税含む) |

自分で計算する場合は、譲渡価額(売却価格)・取得費(購入金額や取得にかかった経費など)・譲渡費用(売却するのに支払った経費など)を入れれば簡単に計算可能です。

2-3. 3000万円特別控除を適用する場合

「居住用財産の3000万円特別控除の特例」や「相続空き家の3000万円特別控除の特例」が使える場合は、譲渡所得(譲渡価額-取得費-譲渡費用)から最大3,000万円を差し引くことができます。

つまり、3000万円を使う場合の税金は以下の式で示されます。

|

★3000万円特別控除を使う場合の計算式 税額=【譲渡価額-(取得費+譲渡費用)-3000万円】×税率 |

|

【シミュレーション例】 譲渡所得【3,000万円-(2,500万円+300万円)-3,000万円】がマイナスになる |

3000万円控除の特例が使えるなら、譲渡所得が3,000万円以内のケースでは税金をゼロに抑えることができます。

譲渡所得が高額の場合のシミュレーションも用意しました。所有期間が5年超(税率20.315%)の例です。

|

所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年を超える場合 |

15% |

0.315% |

5% |

20.315% |

|

【シミュレーション例】 譲渡所得税+住民税(復興特別所得税含む) (ちなみに、特別控除を適用しないと税金額=約914.1万円になります) |

このように、3000万円特別控除が使えるかどうかで、納める税金額にかなりの差が生まれます。特別控除が使えるかどうか確かめたい方は、「土地売却の税金を軽減する特別控除とは?2つの3000万円控除をメインに解説」の記事をご覧ください。

2-4. マイホームを10年以上所有していた場合

マイホームを売却した年の1月1日時点で所有期間が10年を超えている場合など、自分が住んでいた居住用財産を売って一定の要件を満たすときは、長期譲渡所得(所有期間5年超)の税額よりもさらに低い税率で税金を計算できます。

家屋を取り壊して土地のみ売却する場合は、取り壊した年の1月1日時点で所有期間が10年を超えている必要があります。

|

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

譲渡所得(譲渡価額-取得費-譲渡費用)が6千万円以下ならば、以下の計算式で税金を計算できます。

|

★10年超所有軽減税率を適用する場合の計算式 税額=【譲渡価額-(取得費+譲渡費用)】×税率14.21% |

|

【シミュレーション例】 譲渡所得税+住民税(復興特別所得税含む) |

譲渡所得(譲渡価額-取得費-譲渡費用)が6千万円を超える場合は、6千万円以下の部分と6千万円を超える部分を分けて計算します。

|

★10年超所有軽減税率を適用する場合の計算式 税額=譲渡所得の6千万以内の部分×税率14.21% |

|

【シミュレーション例】 この場合、譲渡所得=【9,000万円-(450万円+800万円)】=7,750万円 譲渡所得税+住民税(復興特別所得税含む) |

2-5. 購入した金額が分からない場合

売却した土地の取得費(購入した金額)が分からない場合は、売却金額の5%相当額を取得費とすることができます。例えば、5,000万円で土地を売却した場合で、土地を購入した当時の金額が分からない場合、取得費は売却金額の5%の250万円となります。

|

★購入した金額が分からない場合の計算式 税額=【譲渡価額-(取得費※+譲渡費用)】×所有期間に応じた税率 |

|

【シミュレーション例】 譲渡所得税+住民税(復興特別所得税含む) |

このシミュレーションで分かるように、購入金額が分からないと取得費が低くなってしまうため譲渡所得金額が大きくなり、結果支払う税金額が高めになってしまう可能性があります。

できるだけ当時の購入資料(売買契約書やチラシなど)を発掘して、適正な取得費を設定した上で、譲渡所得を計算するようにしましょう。

2-6. マイホームを売って譲渡損失が出た場合

今まで住んでいたマイホームを売却して新しいマイホームに買い換えた場合で、譲渡損失が生じた場合には、その譲渡損失をその年の別の所得(給与所得や事業所得など)と損益通算できる特例があります。

これを「マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例」といいます。特例の適用要件にはいくつかあるので、必ず事前に要件を確認してみてください。

この特例を使って譲渡損失を給与所得と相殺するシミュレーション例を紹介します。

| 譲渡所得=【譲渡価額-(取得費+譲渡費用)】がマイナスの場合で譲渡損失の損益通算及び繰越控除の特例を使える場合は、他の所得と相殺できる(最大4年間繰り越し可能) |

|

【シミュレーション例(譲渡所得にかかる税金計算)】 譲渡所得 |

この場合、譲渡所得はマイナスなので、譲渡所得税や住民税はかかりません。さらに、マイナス分をこの年の給与所得や事業所得と相殺して、給与所得や事業所得にかかる税金を節税できます。

例えばこの年の給与所得が400万円だった場合のシミュレーション例は以下です。

|

【シミュレーション例(給与所得から損益通算)】 400万円(給与所得)-1,600万円(控除)=0 残り-1,200万円 |

給与所得と譲渡損失を損益通算すると、給与所得にかかわる税金もゼロできます。つまり、既に源泉徴収されている税金が確定申告後に還付されることになります。

このケースの場合、給与所得を相殺してもなお1,200万円の損失が残っているため、特例により翌年以降3年間は繰り越して控除できます。

|

【シミュレーション例(翌年以降)】 翌年:400万円(給与所得)-1,200万円(控除) 残り-800万円 損益通算分がなくなった年からは通常通り課税されます。 |

3. 簡単に税金シミュレーションできる便利サイト

2章では、土地売却で想定される6つのパターンについてシミュレーションしました。実際の計算例を見ることで、計算のイメージがかなり明確になったのではないでしょうか。

ここからは、税金をオンライン上で瞬時にシミュレーションできる便利なサイトを2つ紹介します。

3-1. smlt.jp

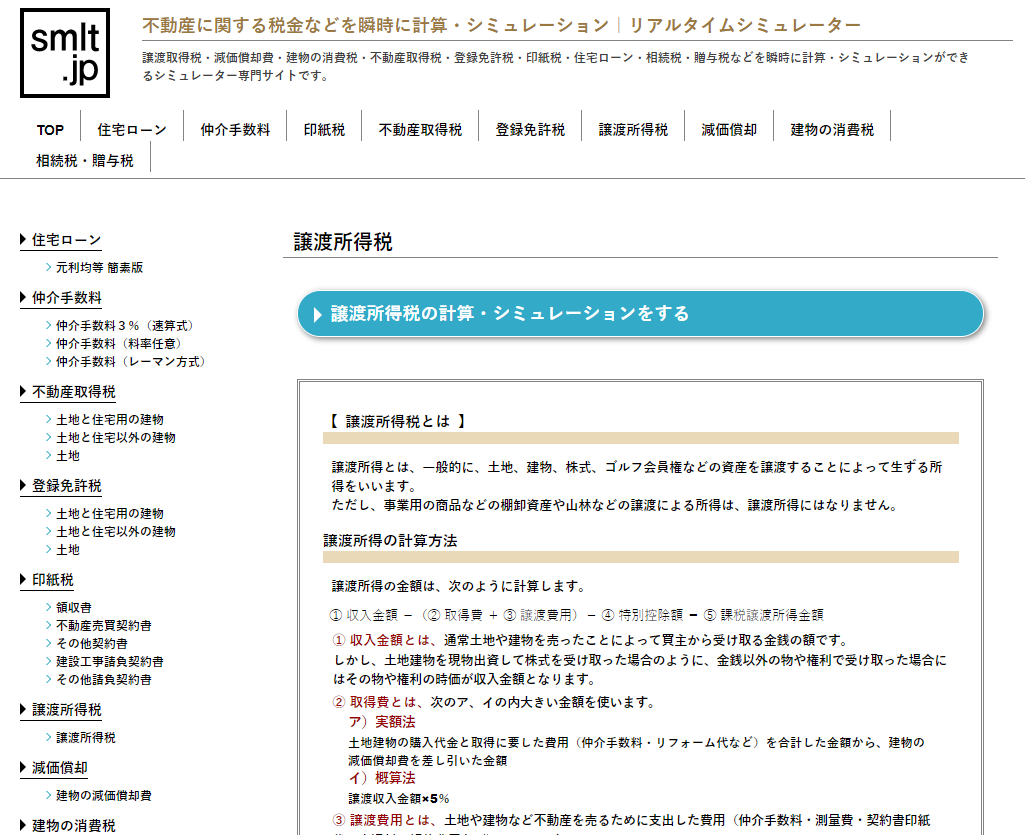

出典:smlt.jp

「smlt.jp」は、不動産に関する税金などを瞬時に計算できるリアルタイムシミュレーターです。土地売却の譲渡所得税はもちろん、印紙税、減価償却、相続税、住宅ローンまでさまざまな金額を計算できる便利サイトです。

早速、土地売却にかかる譲渡所得税の計算シミュレーションをしてみましょう。

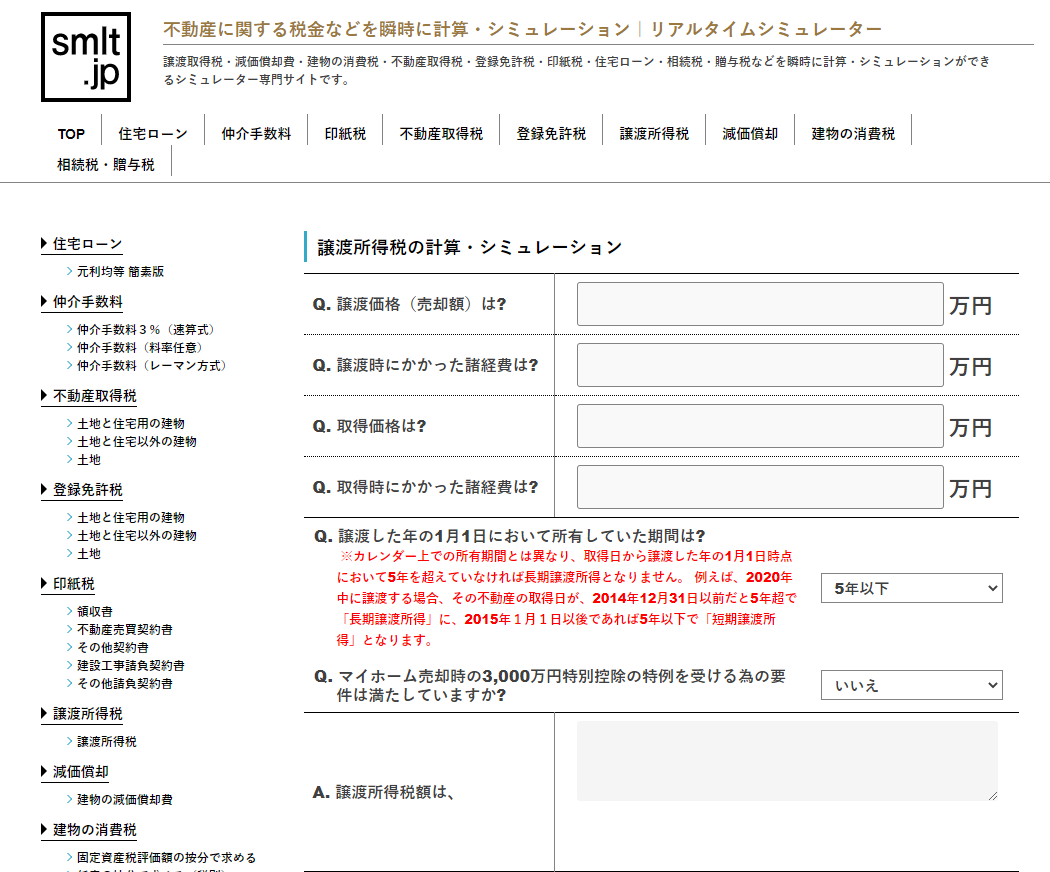

出典:smlt.jp

▲まずはメニューまたはメニューボタンから「譲渡所得税」を選びます。

出典:smlt.jp

▲遷移した画面で、「譲渡所得税の計算・シミュレーションをする」という青いボタンを押します。

出典:smlt.jp

あとは、入力欄を埋めていくだけです。

- 譲渡価格(売却額)

- 譲渡にかかった諸経費

- 取得価格

- 取得にかかった諸経費

- 譲渡した年の1月1日において所有していた期間

- 3000万円特別控除の特例の要件を満たしているかいないか

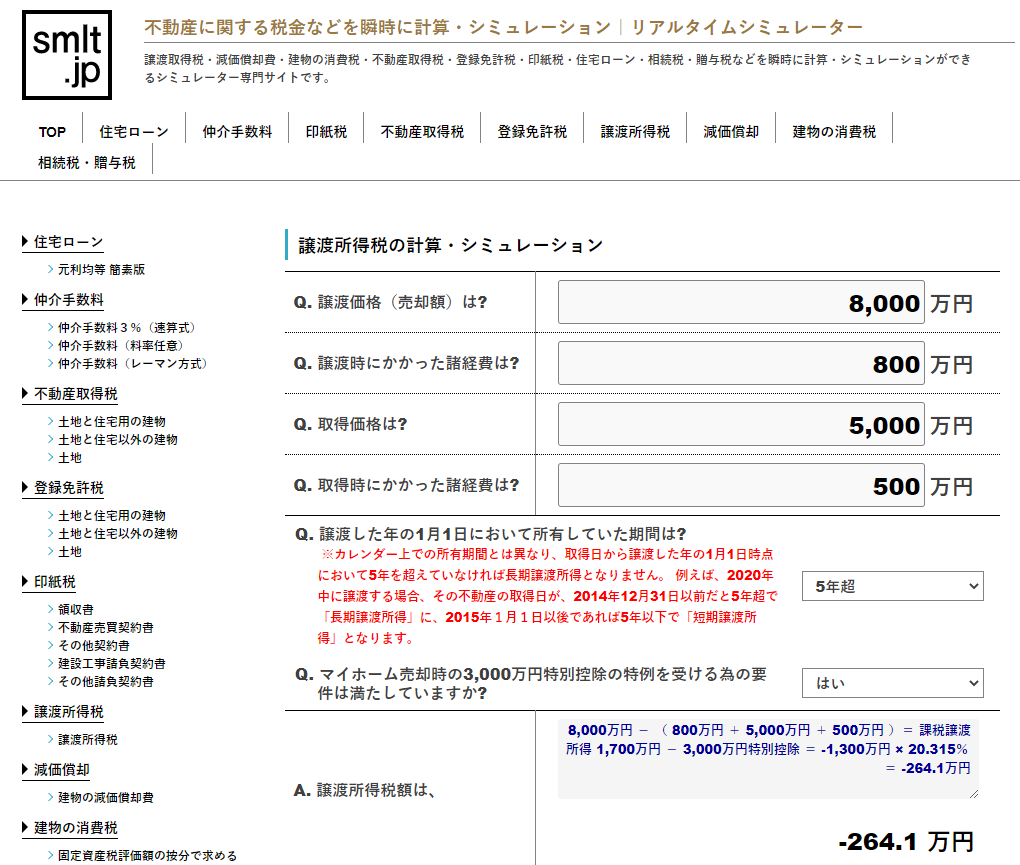

例として、以下のように入力してみました。この場合、3000万円特別控除が効いて納税額はゼロとなります。

出典:smlt.jp

数字を入力すると同時にリアルタイムに結果が出るため、かなり簡単で便利なサイトです。

3-2. 三菱UFJ不動産販売

三菱UFJ不動産販売のシミュレーターは、不動産を売却した時の手取り金額を試算できます。譲渡所得税はもちろん、印紙税や仲介手数料の目安も算出でき、結局最後に手元にいくら残るか教えてくれます。

まずは入力欄に以下の情報を入力します。

- 売却価格

- 取得費

- 諸経費

- 所有期間(居住用か、5年を超えてるかどうかを選択)

例として、売却金額8,500万円、取得費5,000万円、諸経費500万円、非居住用5年超を入力して試算してみると、以下のように結果が表示されます。

譲渡所得税や印紙代の他、仲介手数料や諸経費の概算も自動で表示され、手取り金額の目安が表示されるのでかなり実用的に使えるシミュレーターですね。

売却前に、土地をいくらで売れば利益が出るのか参考にすることもできます。また、画面の下部には用語の説明が詳しく書かれており、分からない用語をその場で確認しながら進められます。

まとめ

土地売却の税金計算について、6パターンのシミュレーション例を紹介しました。あなたの事例に近いパターンを選べたなら、シミュレーション例に沿って実際に計算できたのではないでしょうか。

今回紹介したシミュレーション例を見ても分からない場合は、プロの税理士に依頼してみるのも手かもしれません。

土地を売却して得た利益が大きければ大きいほど、税金も高額に膨らみがちです。「計算を間違って多く申告してしまった!」という風にはならないよう、慎重に計算してみましょう。

閉じる

閉じる