「親の土地を売ることになったけど、一体どうすればいいのか」

親名義の土地は子どもであっても勝手に売ることができず、通常の土地売却とは別の手続きが必要になりますが、具体的にどう進めていけばいいのかよく分かりませんよね。

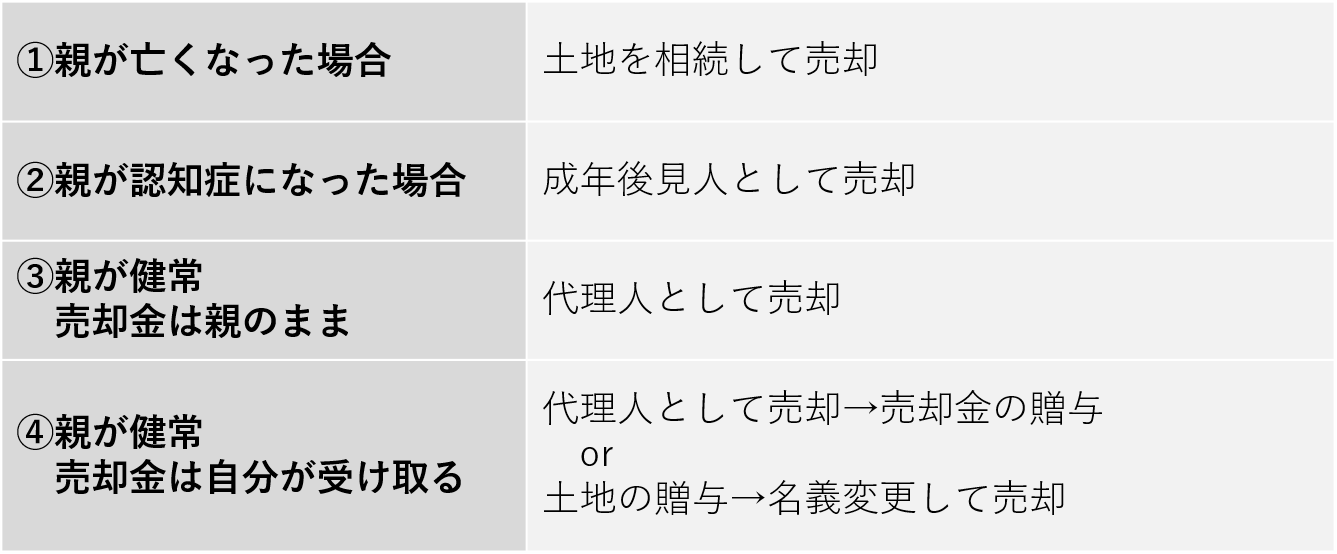

親の土地を売る方法は、売ることになった事情や目的によって4つのケースに分けられます。

まずは自分がどのケースにあてはまるかを確認した上で売却を進めていきましょう。

その4通りのケースがこちらです。

|

親が亡くなり、親が所有していた土地を活用する予定もないので売却したいケース |

|

|

親が認知症になってしまい、看護・介護費用などを捻出するために親名義の土地を売りたいケース |

|

|

親は健常で判断能力もあるものの、高齢であることや不動産が遠方にあるなどの理由で親自身で手続きができないケース |

|

|

親は健常で判断能力があり、かつ土地の売却金は子どもである自分が受け取りたいケース |

※リンクをクリックするとそれぞれのケースの売却手順に移ります

親が亡くなった場合なら遺産分割協議を開催、認知症になった場合なら成年後見制度を使用するなど、売却手順は各ケースで全く異なります。

そのためそれぞれのケースで何をすべきか正しく理解してひとつひとつ手順を進めていかないと、土地の売却はなかなか進まず、気づいたら何か月も売れない状態という事態になりかねません。

そうならないためにもこの記事では、ケース別で売却手順や準備物などを詳しく説明していきます。

| 本記事のポイント |

|

これを読めば自分のケースに応じた売却手順を実践できて、売却までスムーズに進められるようになるので、是非最後まで読んでくださいね。

目次

1. 【親の土地を売る方法①】親が亡くなった場合

亡くなった親の土地を売る場合は、土地を相続して自分の名義に変更してから売却します。

次の3段階の手順で進めていきましょう。

詳しくは後述しますが、相続人を決定して相続登記(名義変更)を完了させないと土地を売ることができないので、この3ステップを踏んでいく必要があります。

ではステップごとに分かりやすく説明していきますね。

1-1. STEP1 遺産分割協議

まずは誰が土地を相続するのかを明確にしましょう。

相続人を決定しないと土地の名義を変更できず、土地が親名義のままだと売却ができません。

相続人があなた一人である場合はあなた自身が相続人で確定ですが、複数人いる場合は誰が土地を相続するか決める必要があります。

そこで話し合いの場を設け、土地の名義を誰が相続するかを取り決めましょう。この話し合いのことを遺産分割協議といいます。

相続の決め方はいくつかありますが、ここでは売却を前提とした土地の分割方法を2つ紹介します。

◎現物分割

◎換価分割

それぞれの特徴やメリット・デメリットなどをまとめた表がこちらです。

|

現物分割 |

|

|

分割方法 |

複数の相続人が各遺産を現物のまま分割して相続する |

|

例 |

長男が現金、次男が土地、三男が株というように複数の相続人が各遺産をそのままの状態で分け合うケース |

|

メリット |

シンプルで分かりやすく、手続きも比較的容易 |

|

デメリット |

各遺産の価値の差が大きいと不公平が生じやすい |

|

向いているケース |

遺産が豊富にあり、各相続人が納得できる分け方ができそうな場合 |

|

換価分割 |

|

|

分割方法 |

遺産(不動産など)を売却し、現金に換えてから相続人間で分割する |

|

例 |

長男が土地を代表して相続し、3000万円で売れたので次男と三男にそれぞれ1000万円ずつ渡すケース |

|

メリット |

遺産を公平に分けられる |

|

デメリット |

不動産の売却手続きには相続人全員の合意が必要なため手間がかかる |

|

向いているケース |

遺産が不動産のみの場合 |

換価分割の場合、相続人のうち誰か一人が代表して土地の相続・売却活動を行うことをおすすめします。

複数の相続人を名義にすると売却手続きに全員の合意が必要なため非常に手間がかかるからです。

ただし、代表者を選出する場合は換価分割する旨を協議の記録文書(遺産分割協議書)にも必ず記載しましょう。

そうしなければ代表者が他の相続人に渡す分配金が贈与と見なされる恐れがあります。

現物分割か換価分割、自分のケースに合った方法を採用し、しっかりと相続人間で話し合って誰が土地を相続するかを決めましょう。

遺産分割協議についてはこちらの記事でも解説していますので、さらに詳しく知りたい方はチェックしてみてくださいね。

➡相続した不動産を売却する際の正しい手順と注意点をわかりやすく解説

1-2. STEP2 相続登記

土地の相続人が決定したら次は名義変更を行います。

土地の名義を相続人に変更する手続きのことを相続登記といい、相続登記が完了してようやく自分の土地と認められます。

自分の土地でなければ土地の売買契約を結べないため、相続登記は必ず済ませておきましょう。

相続登記は必要書類を法務局に申請することで手続きが行えますが、自分で行う方法と司法書士に依頼する方法と2通りのやり方があります。

下表は2つの方法の特徴を比較したものです。

|

相続登記を自分で行う |

相続登記を司法書士に依頼する |

|

|

メリット |

費用をおさえられる |

手間が省ける |

|

デメリット |

手間がかかる |

費用がかかる |

|

向いている人 |

|

|

自分の状況に応じてどちらかの方法で進めていきましょう。

ではそれぞれの手順を紹介していきます。

1-2-1 自分で行う場合

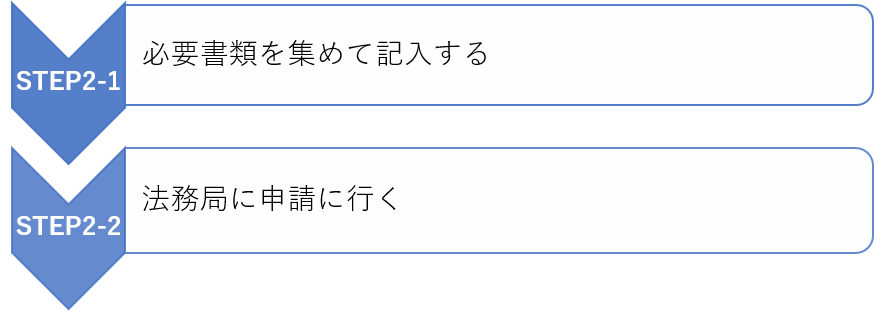

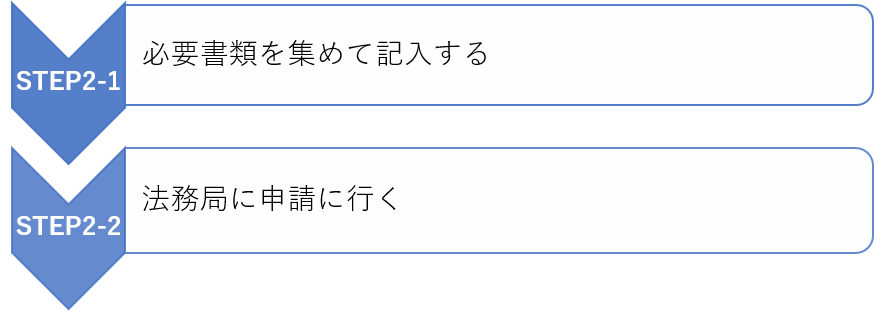

自分で相続登記を行う場合は次の手順で進めます。

STEP2-1 必要書類を集めて記入する

まずは法務局に提出する下表の書類を揃えます。

|

法務局で入手 |

|

|

市町村役場で入手 |

|

|

相続人で用意 |

|

土地相続の状況によってはその他の書類も必要になってくるため、詳細は法務省の「不動産登記申請>手続不動産の所有者が亡くなった」のページでご確認ください。

こちらのページから登記申請書もダウンロードできますので、見本を参考にしながら作成していきましょう。

STEP2-2 法務局に申請に行く

書類が全て揃い登記申請書の記入が完了したら、書類一式を持って相続登記をする土地管轄の法務局に申請に行きます。管轄の法務局は管轄のご案内:法務局から検索できるのでご活用ください。

法務局は月曜と金曜が混雑する傾向があります。時間帯だと10:00~15:00の間が混んでいるので、週中の朝一か夕方に行くのがおすすめです。

1-2-2 司法書士に依頼する場合

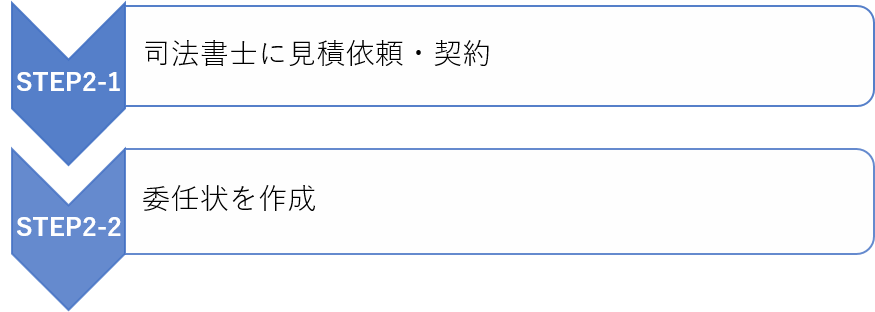

司法書士に依頼する場合は次の2ステップで進めていきます。

STEP2-1 司法書士に見積依頼・契約

まずは司法書士を探して見積もりを依頼しましょう。

司法書士を探すのが初めての場合は、都道府県別の司法書士会のサイトから探すのが便利です。PCやスマホの検索画面で「都道府県名 司法書士会」で入力すると検索できます。

依頼する司法書士事務所を決める際は、相続する土地の近くにある必要はないので、自分が通いやすい立地の司法書士事務所を選ぶようにしましょう。

司法書士に見積依頼するときにおさえておきたいポイントは次の3つです。

|

司法書士に依頼するときの確認ポイント ①費用…5~8万円が相場であるが、土地の評価額などによっても変わる。 ②作業範囲…遺産分割協議書の作成なども依頼すれば別料金が発生することも。 ③スケジュール…相続登記の完了がいつ頃になりそうか要確認。 |

上記の項目を必ず確認した上で正式に依頼しましょう。

STEP2-2 委任状を作成

司法書士と契約したら、委任状を作成しましょう。

相続登記は相続人本人しか申請できませんが、委任状を作成すれば第三者が代理で申請できるようになります。

司法書士は登記申請の権限を司法書士に授権する旨の委任状がないと作業に取り掛かれないので、まずは委任状を作成するところから始める必要があります。

委任状の書き方は司法書士に尋ねれば教えてもらえるので、分からないところがあれば聞きながら記入を進めていきましょう。

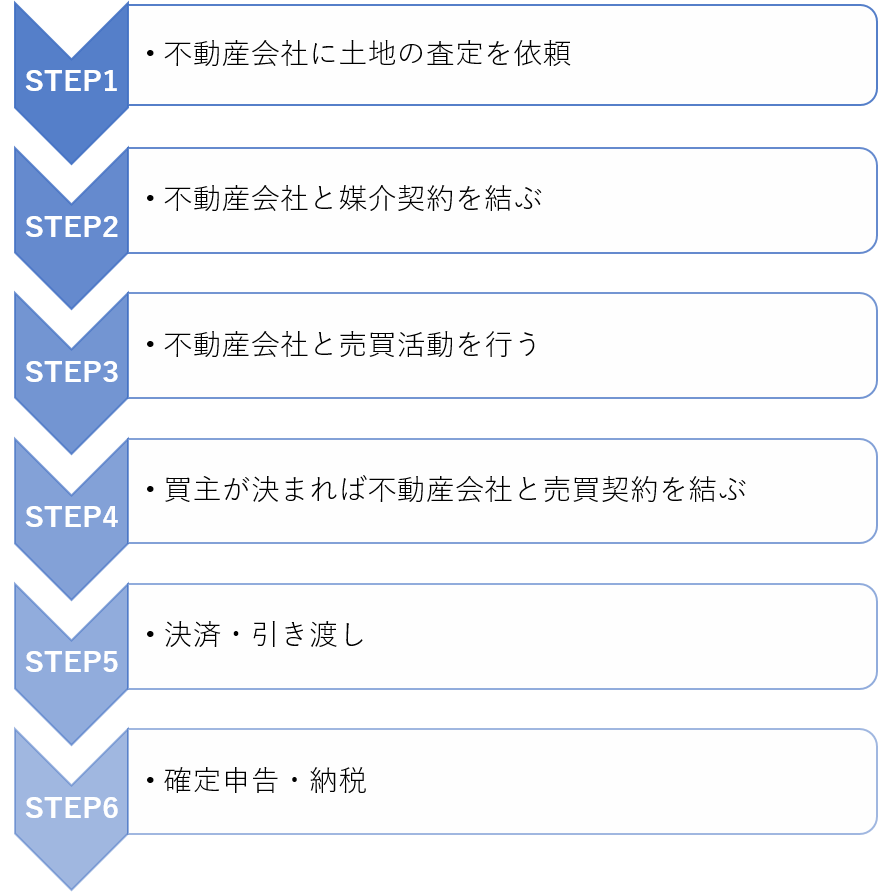

1-3. STEP3 土地の売却

登記が完了して土地の名義が自分に変更できたら土地の売却にとりかかります。

土地はすでに自分の名義となっているため、一般的な不動産売却の流れで進めていきましょう。

まずは不動産会社に査定を依頼するところから始めます。

査定とは不動産会社が土地の立地や面積などの条件を考慮して提示する売り出し価格のことで、まずは簡易的な金額を出し、その後現地調査などで正確な金額を見積もります。

おすすめの査定方法は一括査定サイトを利用する方法。

一括査定サイトなら一度のデータ入力で複数の不動産会社から査定結果が提示されるため、わざわざ複数の不動産会社に足を運ぶ手間がはぶけます。

簡易査定の結果やスタッフの対応をもとに業者を絞りましょう。

その後現地調査で正確な査定額を算出してもらい、信頼できる不動産会社を選定します。

不動産会社が決まったら土地の売却を依頼する契約(=媒介契約)を交わし、不動産会社と一緒に売却まで目指しましょう。

土地売却でおさえてほしいポイントは他にもたくさんあります。こちらの記事で詳しく解説しているので、併せてご確認くださいね。

➡図解でわかる土地売却の流れ|基本の6つのステップと相続・古家付き土地の場合の流れ

2. 【親の土地を売る方法②】親が認知症になった場合

親が認知症になった場合は成年後見制度を利用して売却します。

親が存命なら通常は親に委任状を作成してもらい代理人として売る方法を用いりますしかし認知症と診断された人は判断能力がないため不動産の売買契約は結べません。

認知症になった親が作成する委任状も効力を持たないため、代理人として売る方法は使えないのです。

そこでこのケースで利用できるのが成年後見制度です。

成年後見制度というのは、判断能力が低下した人を財産管理や介護福祉の面で法的に保護・支援する制度のことで、支援される側の人を成年被後見人、支援する側の人を成年後見人と呼びます。

|

成年後見制度 |

認知症や知的・精神障害により判断能力が不十分であるため、財産管理や介護福祉の面で法的に保護しサポートする制度 |

|

成年被後見人 |

精神上の障害により判断能力を欠くとして、家庭裁判所から後見開始の審判を受けた人(民法第8条) |

|

成年後見人 |

生活や医療介護、財産管理の面で成年被後見人を保護・支援する人 |

この制度では成年被後見人となった親のために、成年後見人となる家族のあなたが代わりに土地売却を進めていくことができます。

ここでの注意点は、成年後見人は成年被後見人の保護・支援が目的でないと土地を売却できないこと。

例えば親の介護・看護費用を捻出するために土地を売却する必要があるなど、成年後見人のためになる資金用途が目的でないと売却は認められません。

成年後見人の思うままに土地を売却できるわけではないことを心得ておきましょう。

ではこの制度を利用した際の売却の流れを見ていきます。

この3つの手順を全て終え売却に至るまでは半年、場合によっては1年以上と長い時間を要します。

必要書類は慎重に揃えながらもなるべくスピーディに、STEP1~3で並行して進められるところは同時に準備していきましょう。

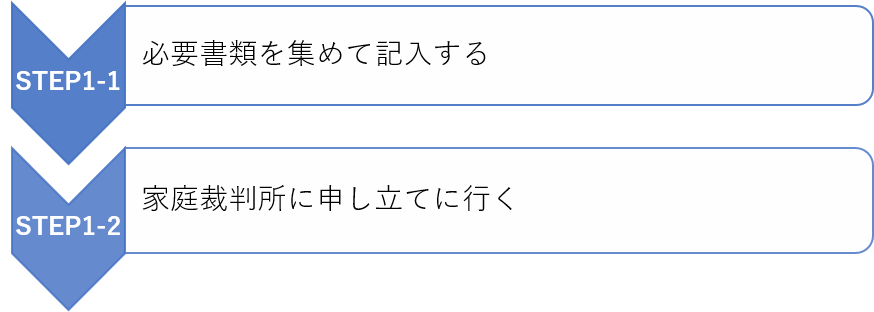

2-1. STEP1 成年後見人の申し立て

まずは親が成年被後見人に、そしてあなたが親の成年後見人に認定してもらうための手続きを行います。

成年後見人に選任されると後見内容が登記され、土地の登記事項証明書の発行ができるようになります。登記事項証明書がないと不動産会社と売買契約を結べないため、必ず成年後見人の申し立てを行いましょう。

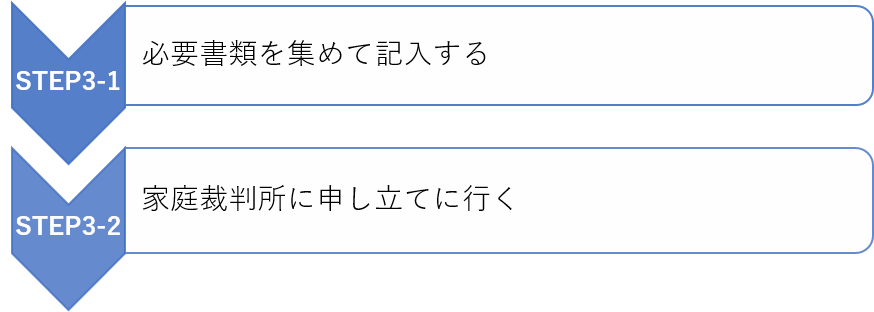

申し立ての手順は次の2ステップで進めます。

STEP1-1 必要書類を集めて記入する

まずは家庭裁判所に提出する下表の書類をそろえます。

書類の数は多いですが、ひとつひとつ慎重に揃えていきましょう。

書類に不足・不備があると家庭裁判所での調査でさらに時間がかかってしまいます。

|

家庭裁判所で入手 |

|

|

病院で入手 |

|

|

法務局で入手 |

|

|

市町村役場で入手 |

|

|

自分で用意 |

|

聞き慣れない書類が並びますが、(※)印の書類の具体的な入手方法や記入例はこちらから検索できます。

◎審判申立書

◎申立事情説明書

裁判所のHPからダウンロードできます。

家事審判の申立書 | 裁判所

◎被後見人の診断書

親のかかりつけ医に作成を依頼します。主治医が精神科医でない場合は作成が不慣れのため断られる可能性があります。その場合は依頼を受けてもらえるように、あらかじめ作成のひな形と手引書を家庭裁判所のHPからダウンロードして持っていくとよいでしょう。

成年後見制度 | 裁判所

◎被後見人の登記されていないことの証明書

法務省のHPからダウンロードできます。

法務省:登記されていないことの証明申請(後見登記等ファイル用)

書類を集めていくうちに分からないことがあれば自治体の専用窓口に相談しましょう。

各地域ごとに成年後見制度利用を支援する福祉事業部が設けられているので、あなたの状況に応じたアドバイスをしてくれます。

STEP1-2 家庭裁判所に申し立てに行く

必要書類が揃って記入も完了したら、成年被後見人(親)の住民票がある区域の家庭裁判所に申し立てに行きましょう。

管轄の家庭裁判所は裁判所の管轄区域から検索できるのでご活用ください。

訪問の際の予約は必要ありません。

申し立てが受理されると家庭裁判所での調査が始まり、成年後見人が選任されます。

申し立てから選任を経て土地の登記事項証明書の発行ができるまでは数か月、場合によっては半年かかるケースもあります。

裁判所によっても所要期間は異なってきますが、そのぐらい時間がかかるものだと想定しておきましょう。

2-2. STEP2 土地の売買契約

成年後見人に選任されて土地の登記事項証明書が発行できるようになると、不動産会社と売買契約を結べるようになります。

そこでようやく売却活動に本腰を入れることができます。

1-3.土地の売却で紹介した手順を参考に売却を進めていきましょう。

ここでひとつ注意点があります。不動産会社を選ぶときは成年後見制度の販売実績がある業者を探しましょう。

成年後見制度を利用した土地売却は不動産会社の方でも専門的な知識が必要なため、成年後見人としての土地売却が可能かどうか確認しておく必要があります。

2-3. STEP3 居住用不動産処分許可の申し立て

売買契約が締結されたら、成年後見人として土地を売却するためにはもうひとつ行わなければならない手続きがあります。

それが居住用不動産処分許可の申し立て。

居住用の不動産を売却するためには家庭裁判所の許可が必要であり、その手続きのことを居住用不動産処分許可の申し立てといいます。

これは被後見人が住んでいるまたは住む可能性のある不動産が勝手に売却されないようにするための制度で、たとえ全く住む予定がなくとも居住用であればでは必ず申し立てなければなりません。

では非居住用の不動産であればいいのかというと、その線引きも自分で判断するのは危険なので、ひとまず家庭裁判所に相談する方が賢明です。

家庭裁判所の許可がないと売買契約は無効になるため、必ず申し立てを行いましょう。

申し立てには売買契約書が必要となるため、順番としては先に売買契約を締結してその後に居住用不動産処分許可の申し立てを行います。

居住用不動産処分許可の申し立ての手順はこちら。

STEP3-1 必要書類を集めて記入する

まずは家庭裁判所に提出する下表の書類をそろえましょう。

|

法務局で入手 |

|

|

不動産会社で入手 |

|

|

市町村役場で入手 |

|

|

相続人で用意 |

|

不動産登記簿は法務局のサイトからオンラインで交付請求できます。

登記事項証明書(土地・建物),地図・図面証明書を取得したい方:法務局

来庁の必要がなく窓口請求より取得料金が安いのでおすすめです。

STEP3-2 家庭裁判所に申し立てに行く

必要書類が揃ったら家庭裁判所に申し立てに行きましょう。

申し立てから許可までは通常1ヶ月程度かかると予想されます。

許可が下りたらようやく土地の引き渡しと取引の決済に進むことができます。

3.【親の土地を売る方法③】親が健常・親が売却金を受け取る場合

親が健常で売却金も親がそのまま受け取る場合は、親の土地を代理人として売却する方法があります。

代理人として売却する方法は比較的単純で、流れは次のとおりです。

STEP3の土地の売却については1-3.土地の売却で紹介した一般的な売却手順と変わりませんので、ここではSTEP1の委任状作成とSTEP2の本人確認についてのみ解説します。

3-1. STEP1 委任状作成

まずは親に委任状を作成してもらいます。

親の土地は我が子であれど勝手に売ることができません。親に代わって売却手続きを進めていくためには、土地売却の権限を授権する旨を記載した委任状が必要になってきます。

委任状には決まった書式はありませんが、下記の項目は必ず記載しておきましょう。

不動産会社が委任状のフォームを用意しているケースもあるので、その場合はそれに従って委任状を書くとスムーズに進められます。

|

委任状の必須記載事項 ・所有者(ここでは親)の署名・捺印 |

3-2. STEP2 本人確認

委任状を作成できたらそれを不動産会社に持って行きますが、併せて本人確認の書類等も一緒に提出します。

仮に委任状が偽造であった場合は土地売買で買主にリスクが伴います。

委任状が土地の所有者によって作成されたものであることを証明するために、委任をする側とされる側両方の本人確認書類等を提出する必要があるのです。

下表の準備物を揃えて委任状と一緒に不動産会社に提出しましょう。

|

市町村役場で入手 |

|

|

自分たちで用意 |

|

4. 【親の土地を売る方法④】親が健常・自分が売却金を受け取る場合

親が健在で土地の売却金を自分が受け取りたい場合、売却方法は2通りあります。

親の土地の売却金は親のものですので、それを受け取ることは贈与にあたります。

2通りの売却方法とは、その贈与と売却どちらを先に行うか順番の違いです。

◎親の代理で土地を売却 → 現金で贈与を受ける

◎親の土地を贈与 → 自分の土地として売却する

では土地売却が先か贈与が先かどちらが適しているのか、その判断基準とそれぞれの手順を紹介していきます。

4-1. 判断基準は土地の価格

贈与が先か売却が先か、どちらの方法が適しているのかは土地の価格と贈与税で判断しましょう。

ひとくちに土地の価格といっても、下表のとおり様々な種類があります。

|

地価公示価格 |

国土交通省が取引価格の目安として毎年公表する価格 |

|

路線価 |

国税庁が相続・贈与税算定の基準のために毎年公表する価格 |

|

実勢価格 |

その土地の売買契約が締結された価格 |

これらの土地価格の差異によって土地贈与が得か金銭贈与が得かが変わってくるのです。

土地の贈与を受ける場合は路線価が贈与税算定の対象に、売却金で贈与を受ける場合は実勢価格が贈与税算定の対象になります。

つまり路線価が実税価格より低ければ、土地の贈与を受けて売却した方が贈与税は少ない計算になります。

|

例)地価公示価格・実勢価格とも1000万円・路線価800万円の場合 ◎土地売却→現金贈与 ◎土地贈与→売却 |

しかし、のちの売却金になる実勢価格は地価公示価格を目安にしているものの、実際は大きく変動します。

どちらがお得になるか分からない場合は、不動産会社に相談してみましょう。

地価公示価格と路線価は自分でも調べることができます。

◎地価公示価格

国土交通省の土地総合情報システムから検索可能です。地域を選択し、調べたい土地に一番近い条件である土地の価格を参照にしましょう。

◎路線価

国税庁の路線価図・評価倍率表から調べます。画面でエリアを選択していき、調べたい土地を含む地図を開きます。該当の土地が面している道路に数字が書いてあるので、その数字に1,000を掛け算した金額が1平方メートルあたりの路線価です。

土地の価格についてさらに詳しく調べたい方はこちらの記事が役に立つと思いますので、参考にしてみてください。

➡土地の実勢価格の調べ方と計算方法をどこよりも分かりやすく解説!

4-2. 土地を売却してから贈与を受ける手順

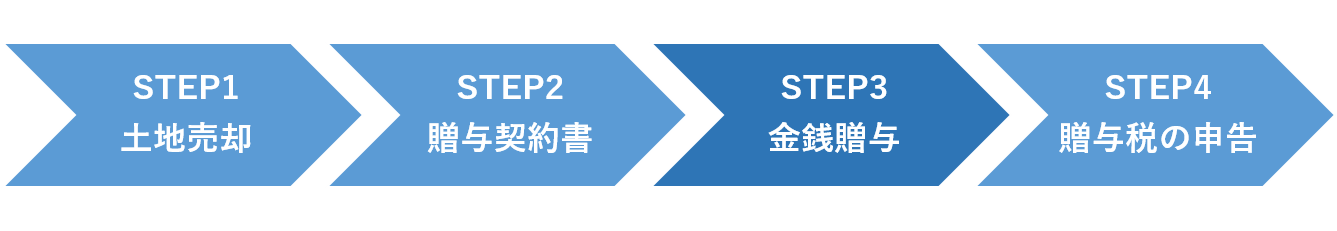

前節で税金を算出し、土地を売却してから贈与を受けると決めた場合の手順を紹介していきます。

この場合は前章と同じ代理人として土地を売却してから贈与の手続きに移行することになります。

手続きの流れは次のとおり。

STEP1 土地売却

土地売却については3.親の土地を売る方法③で解説した手順と同じく代理人として売却していきます。

代理人として売却するには親の委任状が必要ですので、まずは親に委任状を作成してもらうところから始めましょう。

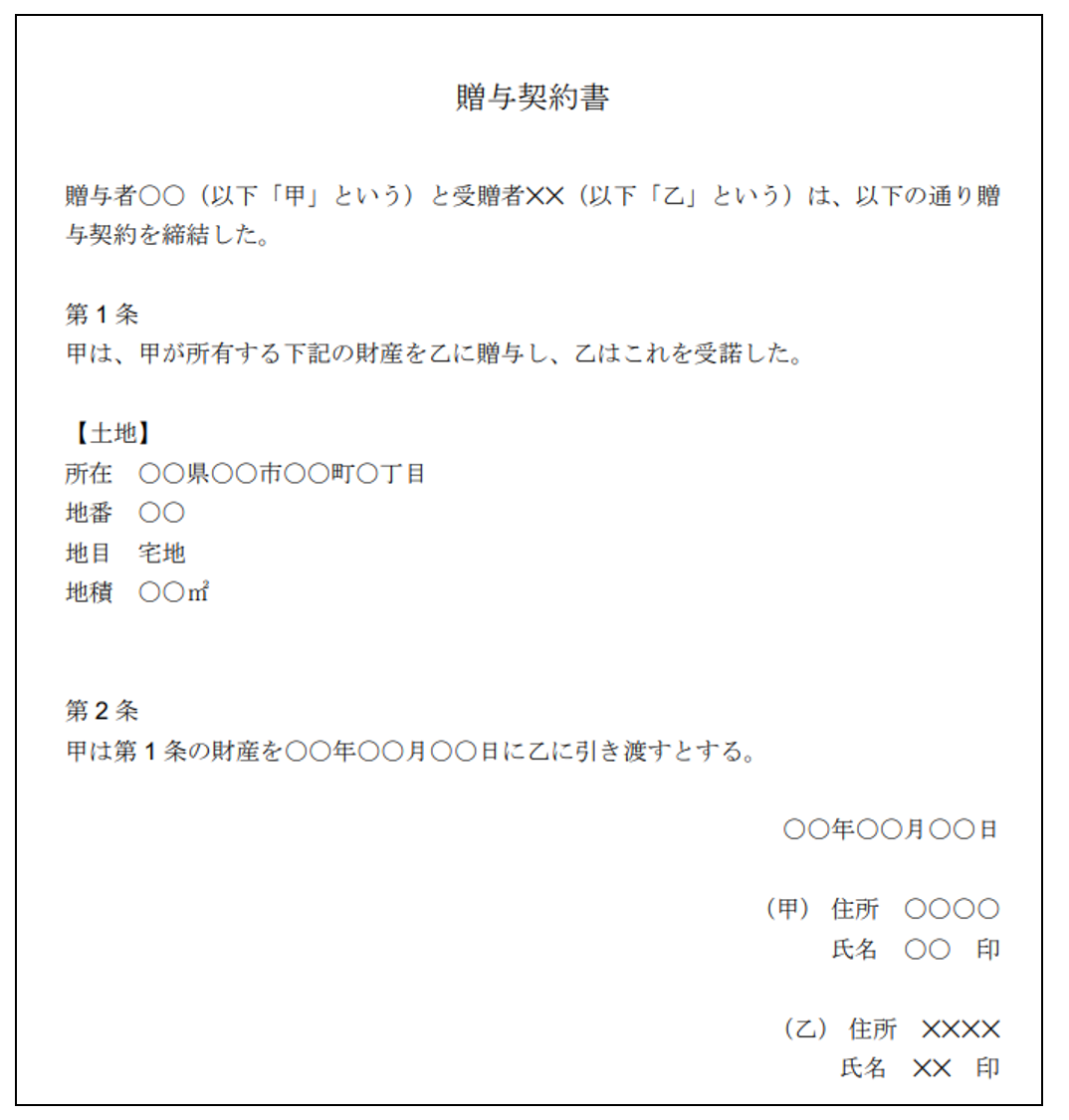

STEP2 贈与契約書を作成する

無事に土地が売れて親が売却金を入手できたら贈与の準備として贈与契約書を作成しましょう。

金銭贈与の場合、贈与契約書は必ずしも作成しなければならないわけではありませんが、後々のトラブル回避や証拠のために作成して保管しておくことをおすすめします。

書式は自由ですが、次の項目はおさえておきましょう。

|

贈与契約書の必須記載事項 ・贈与契約締結の日付 |

【作成例】

STEP3 現金振込み

STEP2で取り決めた日程に財産を受け渡します。

金銭の贈与の場合は銀行振込にして記録を残す方法がおすすめ。

STEP4 贈与税の申告

贈与を受けたらその翌年の3月15日までに税務署で贈与税の確定申告を行いましょう。

ただし1年間の贈与を受けた財産総額が110万円未満なら申告は不要です。

贈与税の算出方法や申告手続きは「6-3. 贈与を受けた場合に課される税金【贈与税】」で解説するので、こちらもチェックしてください。

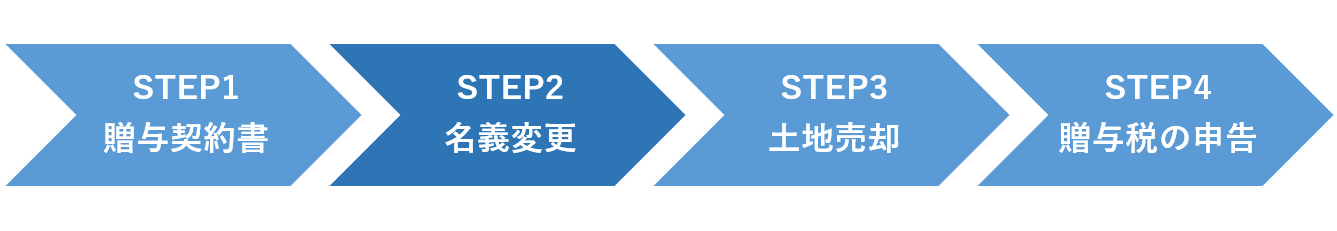

4-3. 土地の贈与を受けてから売却する手順

贈与税を算定の結果、土地の贈与を先に進める場合の手順がこちらです。

この手順の中で前節と大きく異なるのはSTEP2の土地の名義変更を行うこと。

贈与契約書を交わしただけでは土地の所有権はまだ親のままであるため、土地を売却することはできません。

名義変更を行ってはじめて自分の土地であることが認められ、売却にとりかかることができます。

その名義変更の手続きのことを所有権移転登記といい、ここではその手続きについて詳しく解説していきます。

それ以外のSTEP1・3・4についてはこれまで紹介した手順をご参照ください。

- STEP1・4→前節4-2.土地を売却してから贈与を受ける手順

- STEP3→1-3.土地の売却手順

所有権移転登記は次の2ステップで進めていきましょう。

STEP2-1 必要書類を集めて記入する

まずは法務局に提出する下表の書類を揃えます。

|

市町村役場で入手 |

|

|

自分たちで用意 |

|

STEP2-2 法務局に申請に行く

書類が全て揃ったら所有権移転登記をする土地管轄の法務局に申請に行きます。

管轄の法務局は管轄のご案内:法務局から検索できるのでご活用ください。

法務局は月曜と金曜が混雑する傾向があります。時間帯だと10:00~15:00の間が混んでいるので、週中の朝一か夕方に行くのがおすすめ。

登記が完了して土地の名義が自分に変更できたら土地の売却活動に進みましょう。

5. 親の土地をスムーズに売却するための2つのポイント

親の土地を売ると決まれば、トラブルなくスムーズに売却を済ませてしまいたいですよね。

土地が売れない状態が続くとストレスがかかる上、売却金も遠のくばかり。

そうでなくとも親の土地を売却できるまでは手順が多いため少なくとも数か月、なかには一年以上かかるケースもあります。

売却の進行を遅らせないためにも、そして正当な売却金を入手するためにも次の2つのポイントを心がけましょう。

5-1. 相続人全員の同意を得る

相続人または推定相続人が複数人いる場合は、必ず全員合意の上で売却を進めていきましょう。

一人でも同意を得られない相続人がいると、後々のトラブルの火種になったり、売却が頓挫する事態になりかねません。

代表的な事例を紹介しますので、対処法を参考にしてくださいね。

事例①相続人の一人が土地を売ることに反対している場合

例えば亡くなった親の土地を売りたいと思っても、相続人である兄弟の一人が反対しているケース。

使い道のない土地をそのまま放置していても出費がかさむだけです。

土地を売らないデメリットを伝えて粘り強く説得を試みましょう。

|

活用予定のない土地を売らないデメリット ・固定資産税が毎年かかる |

上記のデメリットを伝え、しっかりと納得してもらった上で了承を得ましょう。

事例②売却金の分割について揉める場合

例えば土地を相続して売却する場合はじめに遺産分割協議を行いますが、話し合いが決裂してまとまらないケース。

自分たちだけではどうにもできないと判断したなら、費用はかかりますが弁護士に依頼しましょう。法テラスや居住区の自治体で弁護士による相談窓口が設けられています。

弁護士に間に入って公正な判断をしてもらえれば相続人たちも納得しやすいですし、顔を合わせずにすむのでストレスも軽減されます。

それでも協議が成立しない場合は、家庭裁判所に遺産分割調停を申し立てる方法があります。

裁判所の審判は強制力があるので最終的には協議が終結しますが、事態が大がかりになるのであくまで最終手段と考えましょう。

5-2. 複数の不動産会社に査定を依頼する

土地を適正な価格で売却するためには、一社だけでなく複数の不動産会社に依頼することが大切です。

親の土地が遠方にある場合などは価格の相場が分かりづらいですよね。査定を一社だけに任せてしまうと比較ができずその査定結果が適切かどうか判断できないので、査定は必ず複数の不動産会社に依頼して比較しましょう。

とはいえ実際に複数の不動産会社を訪ねて回るのは大変ですよね。そこで便利なのが一括査定サイトの活用です。

一括査定サイトでは土地の情報を入力すると複数の不動産会社の査定結果が提示されるので、自分で複数の不動産会社と直接やりとりをする必要がなく時間や手間が省けます。

当社では仙台地域の一括査定サービスを無料で行っているので、もし土地が仙台にある場合は是非ともご活用くださいね。

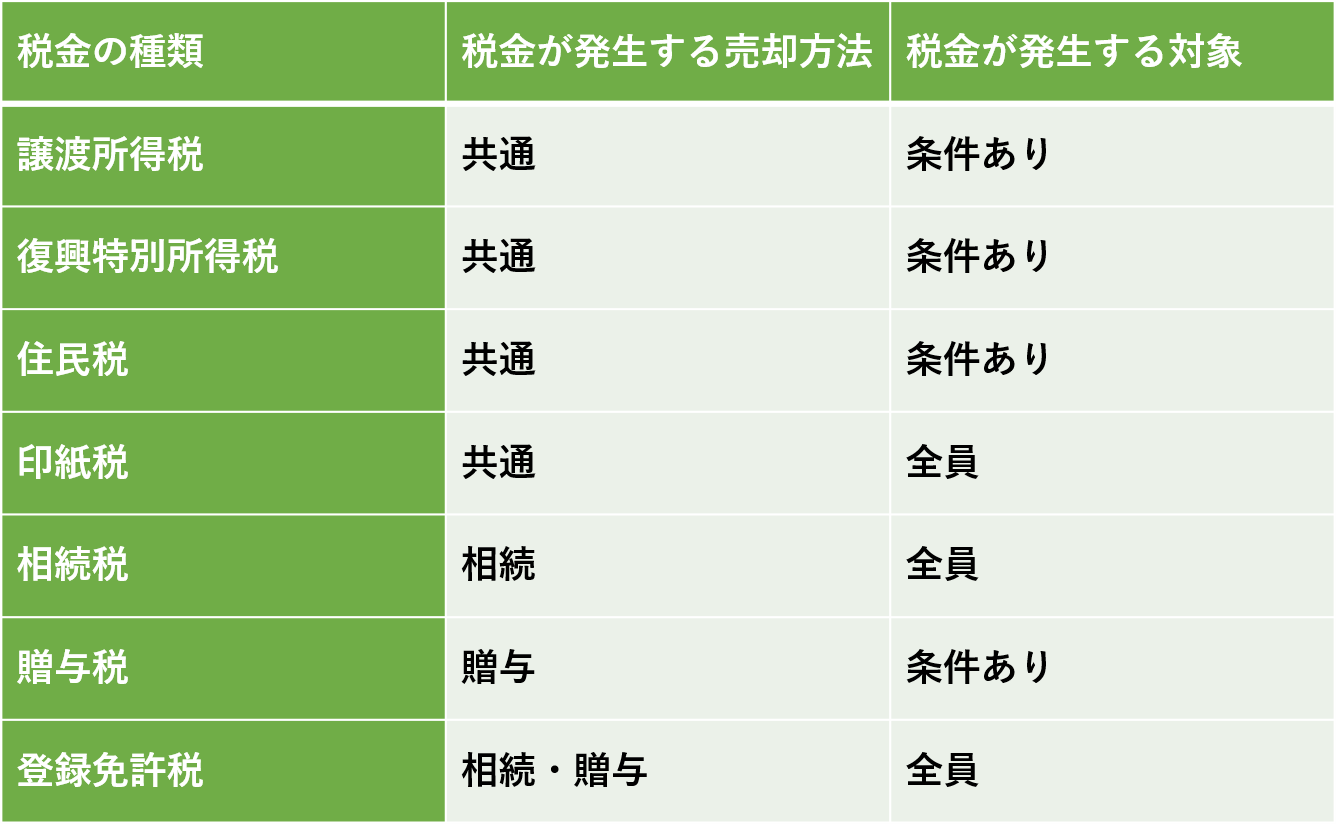

6. 【ケース別】親の土地の売却にかかる税金一覧

各状況に応じた土地売却の手順と準備物を把握したところで、気になるのは売却に発生する税金ですよね。

この章ではどの売却ケースでも共通してかかる税金と、それぞれのケースでかかる税金に分けて説明していきます。

土地売却に関する税金の一覧がこちら。

各種税金において次の項目を紹介していきます。

◎課税対象

◎納税時期

◎納税方法

◎税額算出の計算式

自分のケースではどの種類税金をいくら、いつどのような形で納税しなければならないのかをシミュレーションしてみましょう。

6-1. 共通して課される税金

どの売却方法でも発生する税金がこちらです。

|

譲渡所得税 |

土地売却で得た利益に対して課される |

|

復興特別所得税 |

|

|

住民税 |

|

|

印紙税 |

売買契約書に貼付けする印紙代 |

それぞれいくら・いつ・どのように納付するのかを見ていきましょう。

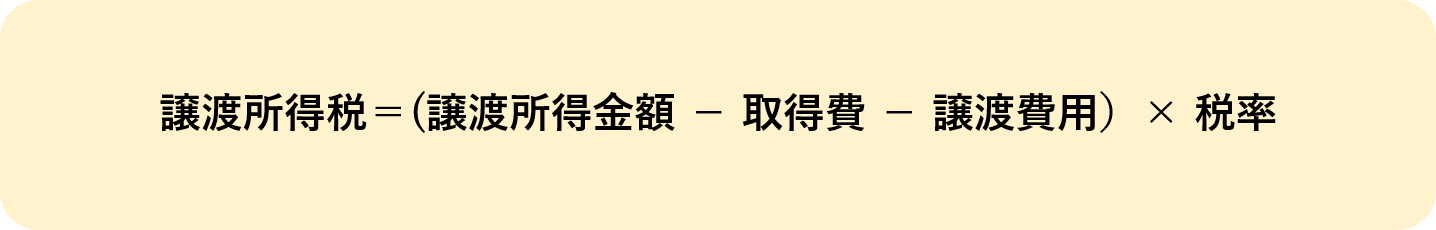

6-1-1. 譲渡所得税

譲渡所得税とは、土地を売却して得た利益に対して課される税金で、売却翌年に確定申告して納税します。

|

譲渡所得税 |

|

|

課税対象 |

土地を売却して得た利益 |

|

納税時期 |

売却翌年2月16日~3月15日 |

|

納税方法 |

確定申告で納税 |

確定申告の手順確認や実際のデータ入力は国税庁の確定申告専用ページ確定申告書作成コーナーから行えます。

税額はこちらの計算式にあてはめて算出しましょう。

【計算式各項目】

- 譲渡所得金額:土地の売却金

- 取得費:土地を取得するためにかかった費用

- 譲渡費用:土地を売るためにかかった費用

- 税率:所有期間5年以下なら30%。5年超なら15%

譲渡所得金額が取得費と譲渡費用の合計より下回るなら、つまり売却による利益が出なければこの税金は発生しないことになります。

所有期間が5年を境に税率が変わるので注意しましょう。

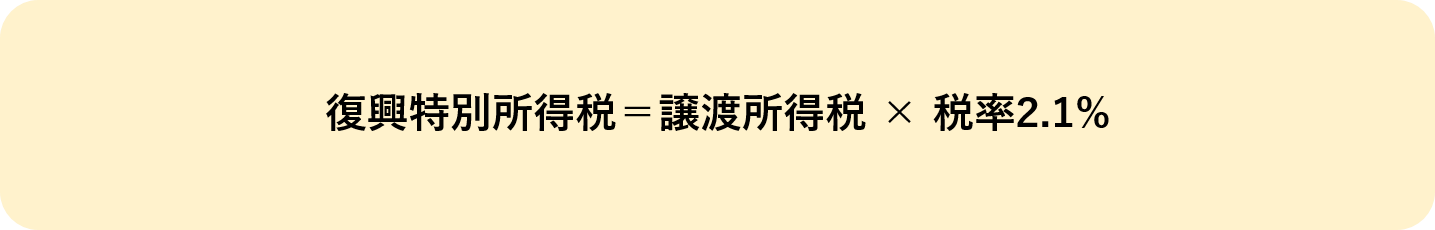

6-1-2. 復興特別所得税

復興特別所得税とは、東日本大震災の復興に充てるため令和19年まで設けられた期間限定の税金で、譲渡所得税と同じく土地を売却して得た利益に課される税金です。

納税方法も売却翌年に譲渡所得税と一緒に確定申告して納税します。

|

復興特別所得税 |

|

|

課税対象 |

土地を売却して得た利益 |

|

納税時期 |

売却翌年2月16日~3月15日 |

|

納税方法 |

確定申告で納税 |

税額の計算式がこちらです。

復興特別所得税も譲渡所得税と同じく売却で利益が出ない場合は発生しません。

譲渡所得税は所有期間5年を超えたら税率が変わるため、復興特別所得税も計算式のとおりそれに応じて税額が変わってきます。

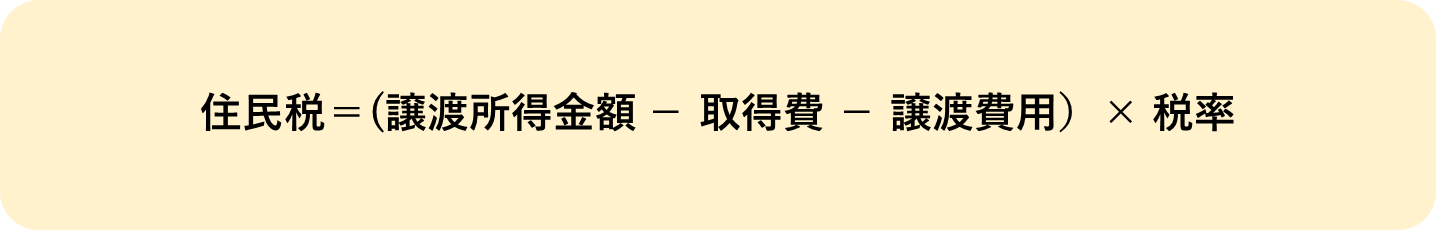

6-1-3. 住民税

住民税も譲渡所得税と同じく土地を売却して得た利益に課される税金です。

譲渡所得税の確定申告をしているので、住民税についてはこちらから手続きを始める必要はありません。

売却翌年の5月頃に自治体から納付書が送られてくるのを待ちましょう。

|

住民税 |

|

|

課税対象 |

土地を売却して得た利益 |

|

納税時期 |

売却翌年5月頃 |

|

納税方法 |

納付書が届いたら金融機関等で納税 |

税額の計算式がこちらです。

【計算式各項目】

- 譲渡所得金額:土地の売却金

- 取得費:土地を取得するためにかかった費用

- 譲渡費用:土地を売るためにかかった費用

- 税率:所有期間5年以下なら9%。5年超なら5%

住民税も譲渡所得税と同じく売却で利益が出ない場合は発生しません。

税率についても所有期間が5年を超えると下がってきます。

6-1-4. 印紙税

印紙税とは、経済取引に伴って作成する文書に対して課税される税金で、土地売却においては売買契約書が対象になります。

|

印紙税 |

|

|

課税対象 |

土地の契約金額 |

|

納税時期 |

土地の売買契約時 |

|

納税方法 |

売買契約書に税額分の印紙を貼り付け納税 |

税額は契約金額によって異なるので、こちらの表で確認してください。

(※)平成26年4月1日~令和4年3月31日の間に売買契約書が作成される場合は軽減措置が適用されます。表中央列の印紙税額から右列の軽減税額を引いた金額が納付額となります。

こちらの記事では各税金の詳しい説明の他に、適用できる控除や節税対策なども紹介しています。損しないための税金に関する知識を得られるので、併せてチェックしてみてください。

➡【図解でよくわかる】相続した不動産の売却にかかる税金と節税になる特例・控除を解説 |

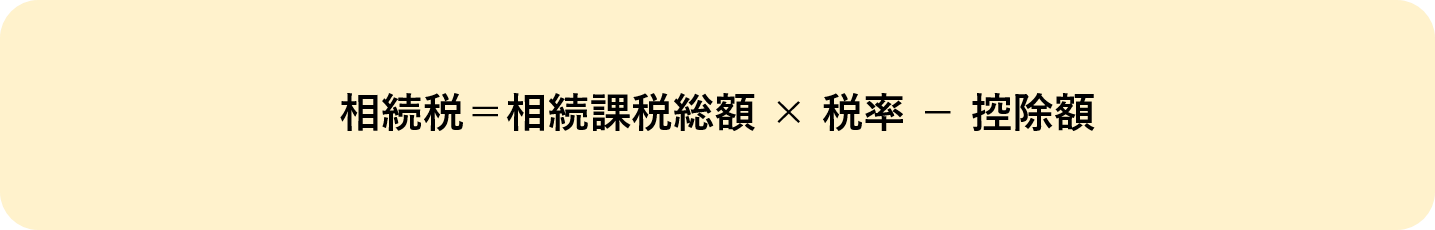

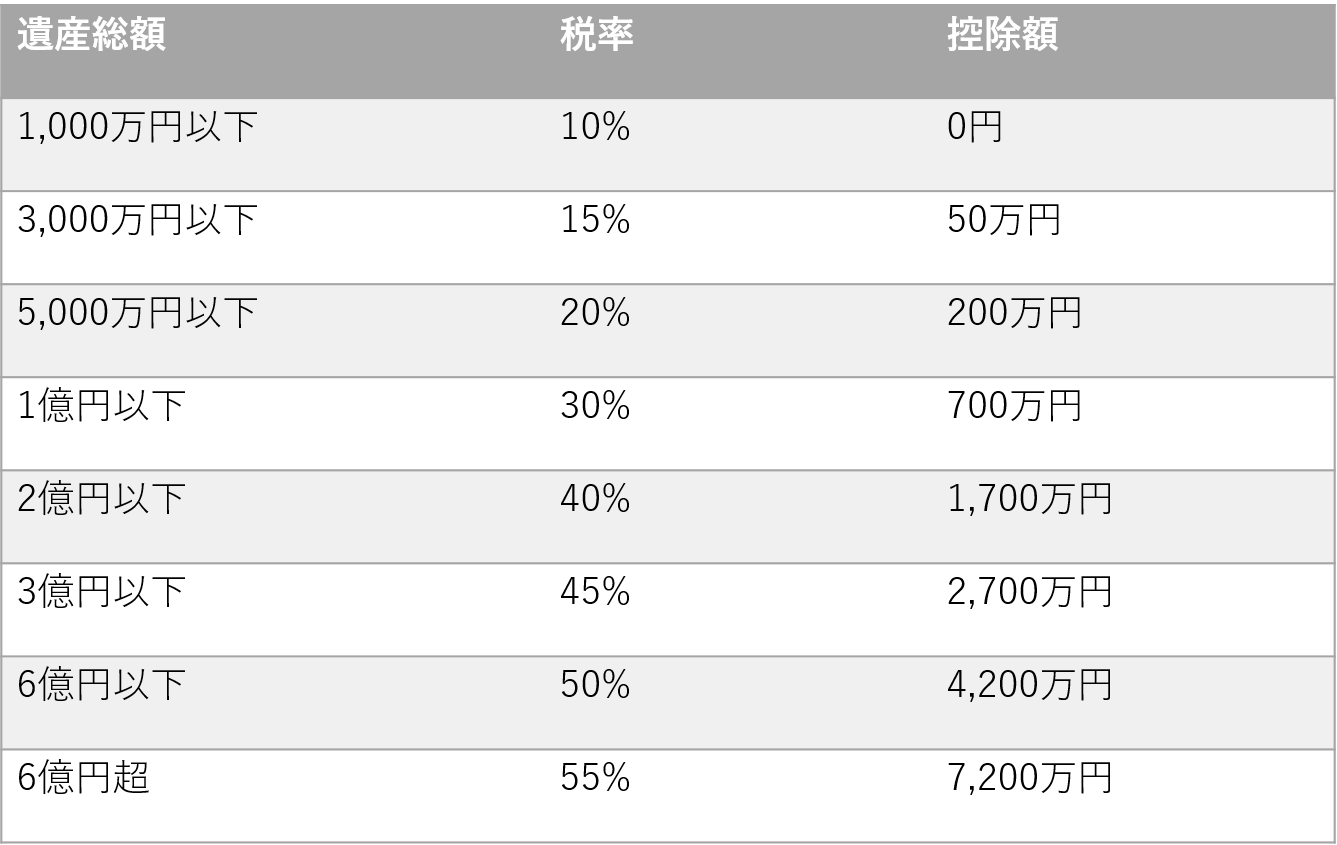

6-2. 相続する場合に課される税金【相続税】

①の親が亡くなって相続してから売却するケースでは相続税が発生します。

|

相続税 |

|

|

課税対象 |

相続した財産の総額 |

|

納税時期 |

親が亡くなったことを知った日の翌日から10ヶ月以内 |

|

納税方法 |

亡くなった親の住所管轄の税務署に申告、納税 |

親が亡くなったことを知った日の翌日から10ヶ月以内に納税までを行う必要があるため、親が亡くなった場合の売却方法で紹介した2-1. 遺産分割協議をなるべく早くに済ませておきましょう。

管轄の税務署は国税局・税務署を調べる|国税庁で検索することができます。

続いて税額算出の計算式がこちら。

相続課税総額は土地を含む全ての相続した財産が対象です。

その総額によって税率と控除額も変わってくるので、こちらの表でご確認ください。

相続税についてさらに詳しく知りたい方はこちらの記事もご参考ください。

➡相続した土地を売却する際にかかる税金一覧と節税対策を解説【税金シミュレーション付き】

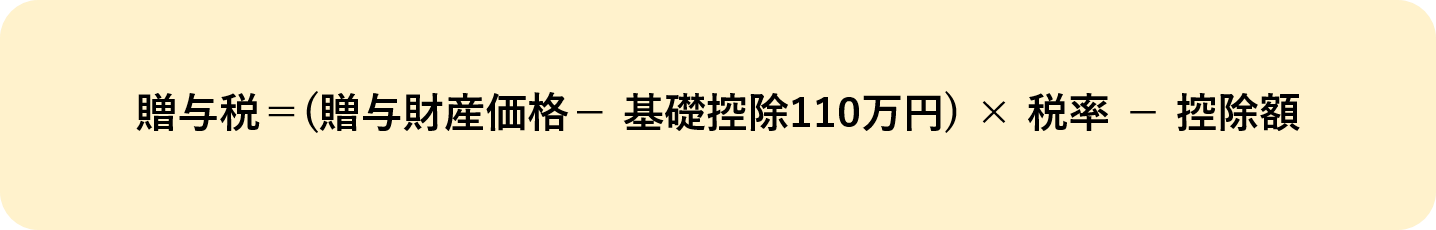

6-3. 贈与を受けた場合に課される税金【贈与税】

④の親が健常で売却金は自分が受け取る場合は贈与税が発生します。

|

贈与税 |

|

|

課税対象 |

贈与を受けた財産の総額 |

|

納税時期 |

贈与を受けた翌年2月16日~3月15日 |

|

納税方法 |

確定申告で納税 |

納税は贈与を受けた人の住所を管轄する税務署で確定申告をしましょう。

確定申告の手順確認や実際のデータ入力は国税庁の確定申告専用ページ確定申告書作成コーナーから行えます。

続いて税額の計算式はこちら。

贈与財産価格は土地を含む全ての贈与を受けた財産が対象です。

この計算式で分かるとおり、贈与財産価格が110万円に満たない場合はそもそも贈与税は発生しません。

ここで注意点がひとつ。課税価格は贈与財産価格そのものではなく、贈与財産価格から基礎控除110万円を引いた額になります。

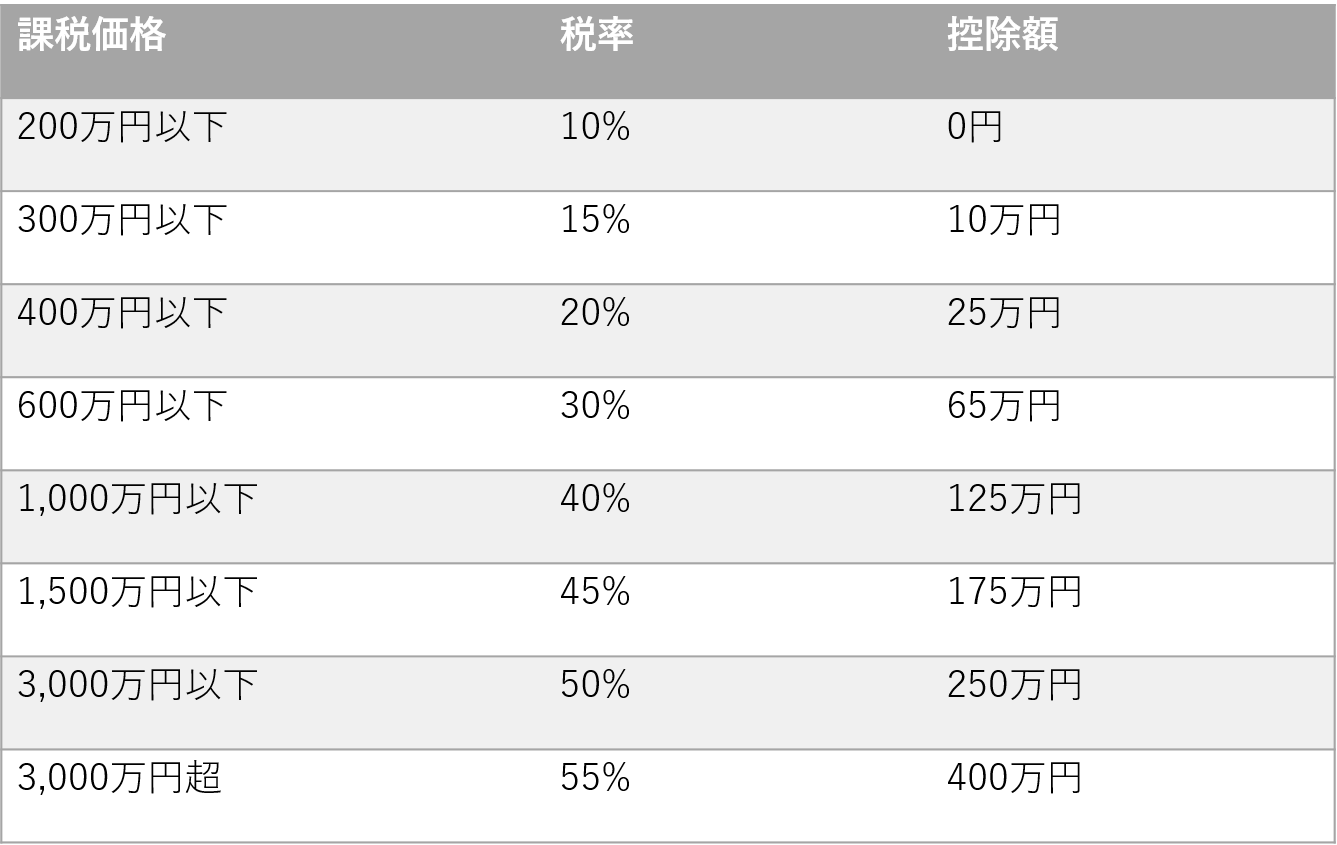

課税価格によって税率と控除額も変わってきますが、下表(贈与財産価格ー110万円)の価格帯で確認してください。

6-4. 相続・贈与を受けた場合に課される税金【登録免許税】

相続・贈与を受けた場合共通してもう1種類、登録免許税が発生します。

登録免許税とは土地の名義変更のときに課される税金で、土地を相続するときは「相続登記」、土地の贈与を受けるときは「所有権移転登記」の際に納税義務があります。

|

登録免許税 |

|

|

課税対象 |

相続した土地の評価額 |

|

納税時期 |

相続登記または所有権移転登記の際 |

|

納税方法 |

金融機関で登録免許税納付用の納付書を交付してもらい支払い手続きを行う |

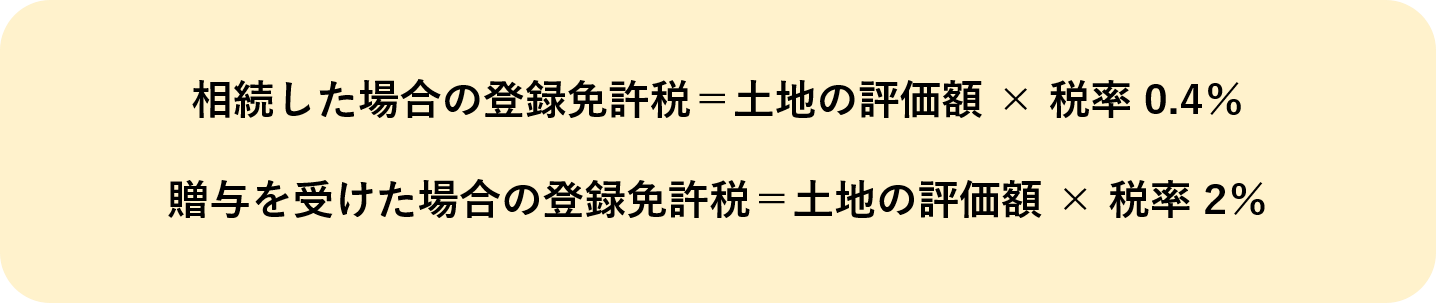

税額は土地の評価額に税率をかけて算出しますが、相続と贈与では税率が異なり、贈与の方が割高になります。

7. まとめ

本記事を読んで、あなた自身がどのケースにあてはまり、どのような手順で親御さんの土地を売却すればいいかが理解できたと思います。

あらためてもう一度この記事の内容を振り返ります。

まずは親の土地を売却する理由や目的によって売却方法は異なるため、下記4つのケースのうち自分が該当するものを選んで売却方法を確認しましょう。

さらに、親御さんの土地をトラブルなくスムーズに売却するためには下記2つのポイントをおさえておきます。

◎相続人全員の同意を得る

◎複数の不動産会社に査定を依頼する

最後にかかる税金の一覧がこちらです。

【全ケース共通】

◎譲渡取得税(条件あり)

◎復興特別所得税(条件あり)

◎住民税(条件あり)

◎印紙税

【相続した場合】

◎相続税

◎登録免許税

【贈与を受けた場合】

◎贈与税(条件あり)

◎登録免許税

この記事をもとに、親御さんの土地を売る第一歩を踏み出せたなら幸いです。

閉じる

閉じる